Det snakkes mye om en boble i finansmarkedene om dagen. Mange leser mer om økonomien, markedene, inflasjonen og renteutviklingen enn vi har gjort før. Men de spådommene som kommer fra eksperter gjennom medier eller fra analysebyråer vil få ekstremt liten betydning for avkastningen når man investerer i et langsiktig perspektiv.

Som investor ønsker man alltid å vite mest mulig om fremtiden, særlig når krakkspådommene begynner å komme. Når vil ting snu? Er vi nær toppen? Utfordringen er for det første at bobler kun er mulig å fastslå i retrospekt, og for det andre at ingen med sikkerhet kan vite om vi er i en boble i det hele tatt eller når markedene surner – uansett hvor mange studiepoeng, doktorgrader eller erfaring en selv eller finansavis-siterte eksperter har. Advarsler er som vanlig ikke mangelvare og de siste elleve årene har vi kunnet lese blant annet følgende boblevarsler;

- 13. april 2021: A growing number of investors believe the stock market is in a bubble (Business Insider)

- 29. oktober 2020: A stock market bubble is forming (Morningstar)

- 25. juni 2019: 7 ways that 2019 mirrors the dot-com bubble (Investopedia)

- 5. september 2018: Disaster is inevitable when America’s stock market bubble bursts (Forbes)

- 9. august 2017: Is the stock market a bubble? (USA Today)

- 23. juni 2016: Uh-oh. Is the stock market in a bubble again? (CNN Money)

- 13. september 2015: Fears grow over US stock market bubble (Financial Times)

- 6. mai 2014: Time to worry about stock market bubbles (New York Times)

- 2. desember 2013: Nobel prize winner warns of US stock market bubble (CNBC)

- 27. mars 2012: Robert Shiller eyes another tech bubble (Yahoo! Finance)

- 3. mai 2011: Why this stock market looks like the tech bubble of 2000 all over again (Business Insider)

- 11. januar 2010: US stocks surge back towards bubble territory (Business Insider)

Den eller de som leste advarslene i januar 2010, ble skremt og valgte å selge seg ut for å vente på at boblen skulle sprekke, har frem til i dag gått glipp av 214 prosent avkastning i globale aksjer eller 387 prosent i amerikanske aksjer. De som siteres i finansavisene er jo tross alt anerkjente analytikere, investorer og akademikere. De burde jo vite hva de snakker om?

40.000 analyser per uke

Det fascinerende, men samtidig skumle, med investeringer er at utfallet og utviklingen underveis er beheftet med stor usikkerhet. Vi fester lit til at positiv vekst i økonomien og selskapsinntjeningen vil løfte verdiene over tid, og at kompensasjonen for å ta risiko blir jevnere fordelt over lange perioder enn over korte. Begge deler bidrar til at sannsynligheten for hyggelige resultater øker med tidshorisonten. Likevel vet vi også at det kan skje mye underveis med potensial til å skremme, betrygge eller utløse euforisk optimisme, gjerne utløst av store kursfall eller høy avkastning.

Enten vi snakker om private formuer, om banker og forvaltningsselskaper, pensjonsordninger eller andre profesjonelle og institusjonelle forvaltningsmiljøer, har utviklingene i finansmarkedene store konsekvenser. Den påvirker ikke bare avkastningen, men også kjøpekraften, selskapenes lønnsomhet, arbeidsplasser og økonomisk vekst. Det forklarer hvorfor det er høy betalingsvillighet og stor etterspørsel etter analyser, prognoser og spådommer. Vi vil høre ekspertenes råd om hvordan ting vil bli i økonomien, i aksjemarkedene, om renter og inflasjon og hvilke aksjer som vil gjøre det best eller valutaer som vil styrkes og svekkes.

En studie fra 2018 viste at de femten største bankene og analysehusene i verden hver uke produserer til sammen rundt 40.000 analyser og rapporter. Riktignok indikerte studien at 95 prosent av rapportene forble uåpnet av mottagerne, og av de fem prosent som ble åpnet ble kun tjue prosent av disse igjen faktisk lest – altså mindre enn èn prosent av samlet utsendt materiale. Utfordringen for dem som likevel leser rapporter eller fester tillit til ekspertuttalelser, er at disse ofte uttrykker motstridende forventninger og syn på utviklingen. Personlig er jeg storforbruker av analyser fra betrodde internasjonale analysehus og finanstidsskrifter, men oppdager nesten daglig at to like velbegrunnede resonnementer og argumentasjonsrekkefølger kan ende opp med til dels avvikende konklusjoner. Eksempelvis om inflasjonen og rentene skal opp eller ned, eller om kinesisk økonomi vil akselerere eller svekkes.

Les og lær med sunn skepsis

Det er i den forbindelse lett å glemme to essensielle ting; for det første at finansmarkedene er tuftet på det vi på Hamar kaller «differences of opinion», eller det at enhver transaksjon i aksjer, renter, råvarer eller valuta må ha både en kjøper og en selger – ofte med motsatt syn på fremtidsutsiktene for det gjeldende verdipapiret.

Ettersom begge synspunkter kan komme til uttrykk i finansaviser eller andre medier, kan det for mange bli vanskelig å vite hva man skal tro på. For det andre er det ingen som med sikkerhet kan vite hva som vil skje om tre måneder eller tre år. Mens innholdet i analyser og spådommer begrenses til å inkludere tolkninger av informasjon som er tilgjengelig og kjent, vil det som driver markedene frem tid i hovedsak påvirkes av informasjon som ingen enda har tilgang til.

Derfor skal man alltid lese finansaviser, ekspertuttalelser eller eksplisitte spådommer med en dose salt og skepsis. Analyser og spådommer kan definitivt være meget kvalifiserte, inneholde verdifull og opplysende informasjon, misforstå meg rett, men å ta investeringsbeslutninger på grunnlag av disse kan være uheldig – også fordi de aller fleste er kortsiktige og med hyppig skiftende syn og anbefalinger.

Hva betyr dette egentlig for deg?

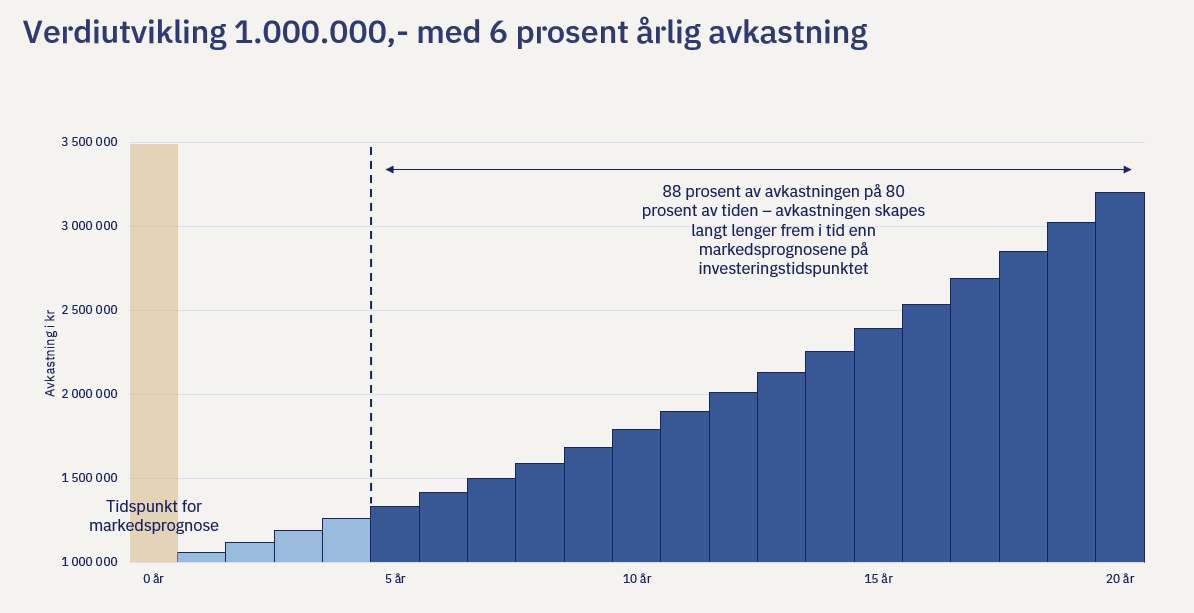

Jeg minner kanskje litt for ofte i mine skriblerier om viktigheten av langsiktighet og det å unngå følelsesmessige, kortsiktige porteføljetilpasninger. Et enkelt regneeksempel kan forhåpentligvis bistå i å få frem poenget i dagens tekst enda tydeligere. Plasserer man eksempelvis en million kroner til seks prosent årlig avkastning i tjue år, så vil millionen til slutt øke til 3,2 millioner. Dette er imponerende i seg selv, men at 88 prosent av avkastningen skapes fra og med år fem til og med år tjue, setter ting i perspektiv.

Med andre ord har det nyhetsbildet man omgir seg med på investeringstidspunktet, alle advarsler og usikkerhetsfaktorer, i prinsippet ekstremt liten betydning. For hvilket tidsperspektiv har brorparten av analyser, prognoser og spådommer vi leser om? Jo kanskje noen uker, måneder eller maksimalt et år. Men, ettersom den kontinuerlige strømmen av nyheter og spådommer likevel følger oss hakk i hæl gjennom hele investeringsperioden, blir det min anbefaling å utstyre seg med finansielle skylapper av god og holdbar kvalitet.