Denne artikkelen er en del av en artikkelserie med tema forvaltning. Artiklene forklarer nærmere hvordan vi skal nå så gode resultater som mulig, og hvordan vi skal oppnå best mulig risikojustert avkastning. Hold utkikk på formue.no/innsikt og i sosiale medier for å følge artikkelserien videre.

Vårt utgangspunkt i forvaltningen av våre kunders midler er at hver kunde er unik, og vår målsetting er derfor at våre kunder skal få en forvaltning som samsvarer med deres individuelle behov — dette gjelder målsettinger, preferanser, risikotoleranse, likviditetskrav, tidshorisont og forståelse.

Svarene på de forskjellige behovene gir oss rammevilkårene for en anbefalt investeringsstrategi til hver og en av våre kunder. Hensyntatt disse betingelsene, er målsettingen for alle å skape høyest mulig avkastning med lavest mulig risiko — eller for å si det på en annen måte, å være så produktiv som mulig med kapitalen innenfor det mandatet vi har utarbeidet sammen med våre kunder. Vi kaller dette en ansvarlig og produktiv formuesforvaltning.

Hva mener vi med alternative investeringer?

Begrepet alternative investeringer brukes normalt om investeringer som for 10-15 år siden var utradisjonelle. Tradisjonelt besto en portefølje av aksjer og obligasjoner, og andre ting ble derfor utradisjonelle. Det er riktig å si at det i dag vanligvis også er enda en faktor som kreves for at ting betegnes som alternative investeringer, nemlig at investeringen er mindre likvid enn tradisjonelle børsnoterte aksjer og renteinvesteringer (som jo ofte kan omsettes hver dag).

Vi ender derfor opp med at investeringsformene hedgefond, private equity og eiendom kalles alternative investeringer. Andre, mindre kategorier kan inkludere investeringer i skogs- og landbrukseiendom, illikvide direktelån utstedt av en forvalter til et selskap eller enkelte forsikringsinvesteringer.

Med en allokering til alternative investeringer oppnår man store effektivitetsgevinster og får mye bedre forvaltningsresultater over tid. Hvordan er det mulig?

Diversifisering for verdiskapning

I Formuesforvaltnings investeringsfilosofi er en av grunnpilarene å diversifisere. For å oppnå en godt diversifisert portefølje er det naturlig at man ikke bare begrenser seg til å investere i børsnoterte aktiva, men også søker eksponering til private eller unoterte investeringer. Det ligger en stor verdiskapning i prosessen med å utvikle et lite privat selskap til et stort privat eller børsnotert selskap. Denne verdiskapningen ønsker vi at våre kunder skal få mulighet til å ta del i.

I dag har vi et marked og en struktur rundt unoterte aktiva som ikke eksisterte for bare 10-20 år siden. Delingsøkonomien har for alvor «disrupted» (forstyrret) børsenes monopol på både kapitalinnhenting og mekanismen for verdifastsetting.

Halvert antall børsnoterte selskaper

I dag eksisterer det store selskaper med en bred investorbase som ikke er notert på en børs. Flere selskaper velger å forbli, eller å bli værende lenger som et unotert selskap enn tidligere. Det er interessant å tenke på hvorfor det har blitt slik. Kostnader, byråkrati, mangel på fleksibilitet, mindre transparens, kontroll eller kanskje helt enkelt at børsen ikke har samme status som den en gang hadde.

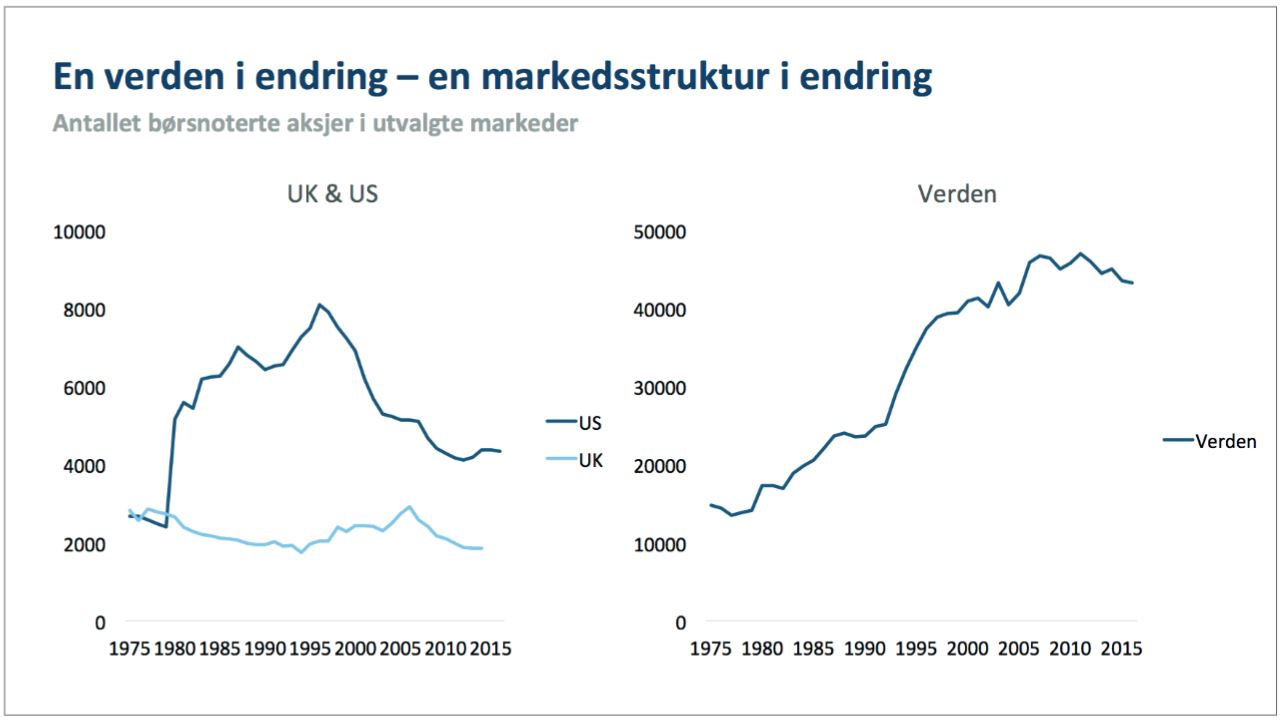

Kilde: World Bank

Illustrasjonen 1 viser at antallet noterte selskaper i USA nådde sitt maksimum i 1995, med nesten 8000 selskaper på børs. I dag, drøyt 20 år senere, ser vi at antallet er nesten halvert. En verden i endring medfører en markedsstruktur i endring, hvilket også betyr at våre investeringsporteføljer må tilpasses.

Redusert risiko

Alternative investeringer har en annen fordel, nemlig at de ikke prises på daglig basis, men i stedet kvartalsvis. Hvordan kan dette være en fordel?

Jo, vi slipper masse støy og kortsiktig fokus, stress som kanskje kan lede til kortsiktige handlinger, som igjen koster i form av lavere avkastning sammenlignet med om vi hadde sittet stille i båten. Aktivitet i form av transaksjoner har i snitt en negativ påvirkning på avkastningen. Dette gjelder også for profesjonelle fondsforvaltere.

Med alternative investeringer som en del av investeringsstrategien reduserer vi denne risikoen og får bedre (les mer stabile) avkastningsegenskaper og resultater. For å få ta del i disse fordelene må man derimot gi avkall på likviditet, da disse investeringsformene kan ha en livslengde og innlåsing på mellom syv til tolv år. Det er derfor viktig at man har en god prosess for å finne riktig balanse mellom alternative investeringer og likvide, tradisjonelle aktiva som aksjer og renter.

Meravkastning over tid

Man skal i tillegg også forvente å få en meravkastning over tid sammenlignet med børsnoterte aksjer. Man kan tenke på meravkastningen som en kompensasjon for at man låser inn kapital og at man ikke har børsens daglige likviditet. Å høste denne premien har mange ganger vist seg å være vanskelig.

Årsakene til dette er mange, men mynter i at denne investeringsformen krever et spesielt håndverk. Det er stor forskjell på median (middels) og øvre kvartil (beste 25 prosent) avkastning hos forvaltere, og det er ikke så lett å skille klinten fra hveten. Det er derfor kostnader og ressurskrav forbundet med å finne gode forvaltere, og det er i tillegg utfordringer med effektiv kapitalutnyttelse.

Vår tilnærming til alternative investeringer

Vi har et krav og en forventning om at disse investeringene over tid skal gi et vesentlig bidrag utover aksjemarkedsavkastningen på mellom to prosent og fire prosent årlig. For å oppnå dette må vi sammen med våre kunder praktisere et godt investeringshåndverk. Nedenfor beskriver vi de største utfordringene og hvordan vi har løst dem.

- Det er vanskelig å få tilgang til investeringsformen

- Minste investering til fond er ofte over 50 millioner NOK

- Ingen tilgang til alternative investeringer for ikke-profesjonelle investorer

Alternative investeringer, slik som private equity, kan ikke markedsføres eller tilgjengeliggjøres til ikke-profesjonelle investorer. Dette er et regulatorisk krav som ble strammet til i kjølvannet av finanskrisen, med formål om å øke investorbeskyttelsen for ikke-profesjonelle aktører. Til tross for dette anser vi at investeringsformen, håndtert riktig, er til det beste for mange investorer.

Dersom man møter kravene og klassifiseres som profesjonell investor, kommer neste utfordring ved at minimumsinvesteringen i et enkelt fond ofte kan være 50 millioner NOK eller mer. Den høye minimumsinvesteringsgrensen innebærer for de aller fleste at det ikke er mulig å bygge en godt balansert eksponering innenfor denne investeringsformen.

Formuesforvaltning har, ved å praktisere en helhetlig tilnærming og en grundig investeringsprosess, gjort det mulig å få anbefalte løsninger innenfor alternative investeringer godkjent for ikke-profesjonelle investorer. Ettersom våre forvalteranbefalinger i årgangsprogrammet er den samme til alle våre kunder, gjør vår størrelse det mulig å bygge godt sammensatte porteføljer innenfor alternative investeringer.

Horisont

- Langsiktige illikvide investeringer krever langsiktig kapital

- Horisonten kan minimeres gjennom riktig håndtering

- Den kan styres gjennom allokeringen i det vi definerer som alternative investeringer

En investering i alternative investeringer er en langsiktig investering uten mulighet til den samme likviditeten som finnes i børsnoterte aktiva. Dette må man være oppmerksom på, slik at man tilpasser både allokeringen og innholdet i de alternative investeringene til den likviditets- og risikoprofilen man ønsker å oppnå.

Det er verdt å notere at de aller fleste har en betydelig lengre horisont for sin formuesforvaltning enn det som kreves for investeringer i unoterte investeringer. Paradokset er dermed at vi opplever at mange som egentlig har en langsiktig horisont har innrettet sin forvaltning med en kortere horisont, og får da lavere avkastning. Samtidig blir man mer utsatt for kortsiktige svingninger, som påvirker oss til å ta flere kortsiktige beslutninger, og som da ofte koster oss i form av lavere avkastning.

Den lavere likviditeten kan man ikke alltid gjøre noe med, men det er mye å vinne på at denne perioden ikke blir lengre enn nødvendig. Ved å ha en godt gjennomtenkt eksponering kan den faktiske innlåsingen for en gitt mengde investert kapital reduseres. Formuesforvaltning hjelper sine kunder til å sette sammen en individuelt tilpasset allokering innenfor alternative investeringer, hvor de ulike brikkene har forskjellig grad av innlåsing. For hver valgt porteføljekombinasjon kan man da tilpasse innlåsingen av investert kapital.

Kompleksitet

- Investeringer innenfor alternative investeringer krever at man inngår i et partnerskap

- Med et partnerskap følger forpliktelser som krever juridisk gjennomgang

- Kostnaden og kompleksiteten i dette er vesentlig

Mange investeringer innenfor alternative investeringer krever at man inngår i et partnerskap som reguleres av et omfattende avtaleverk. Hvert partnerskap kommer med rettigheter, men også forpliktelser. Disse avtalene er lange og kompliserte, og krever ekspertise for å sikre at det er balanse mellom rettigheter og forpliktelser. Kostnaden for å sikre dette er betydelig.

V ed at vi representerer en stor gruppe investorer, og samtidig er en relativt stor og kompetent investor, blir kostnaden betydelig lavere for våre investorer, samtidig som vi sikrer god kvalitet på de avtalene som inngås. I arbeidet rundt dette benytter vi også ekstern juridisk bistand.

Effektiv utnyttelse av kapitalen

Den største forskjellen innenfor alternative investeringer er at mange av investeringene baserer seg på en såkalt nedtrekks-modell, i stedet for at man får full eksponering på kapitalen med en gang. Har man bestemt at man skal ha for eksempel ti i eksponering, så er det enkelt med noterte aksjer – det er bare å kjøpe ti.

Skal man derimot ha ti i eksponering innenfor private equity, så kan man ikke bare kjøpe ti. Man må først kommitere (forplikte) seg til å investere ti. Deretter kommer private equity-forvalteren til å kalle inn kapital fra disse ti i investeringsperioden (null til fem år), alt ettersom de gjør sine investeringer.

Det er å forvente at kapitalinnkallingene kommer løpende, men ikke jevnt fordelt i perioden. Man kan derfor ikke på forhånd vite eksakt når og hvor mye som kommer til å bli investert på hvert tidspunkt.

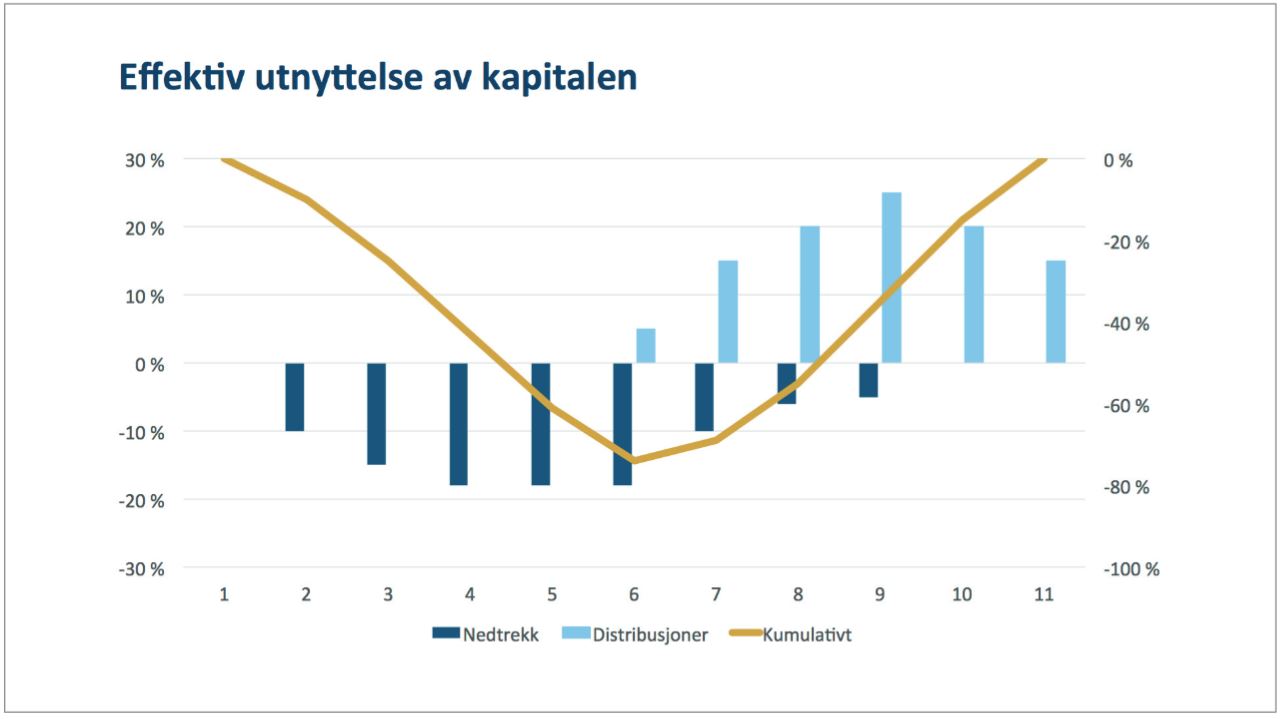

Når investeringsperioden er over og forvalteren etter hvert realiserer sine investeringer, kommer disse som utbetalinger. Størrelsen og tidspunktet for utbetalingene kjenner man heller ikke til på forhånd. Se illustrasjon 2, som med gule og blå stolper viser forventede kontantstrømmer over tid.

En annen egenskap med utbetalingene er at når man summerer investert beløp, så når man bare opp til ca. 75 prosent av den kommiterte kapitalen, som er den eksponeringen man ønsker. Vi får her en lekkasje på 25 prosent som aldri blir sysselsatt i markedet, og som koster i form av lavere avkastning enn forventet.

En annen effekt er at om man ikke har en bevisst og langsiktig plan for hvordan man arbeider med denne investeringsformen, så kommer mest sannsynlig den forventede eksponeringen også til å bli betydelig lavere enn 75 prosent over tid. Ser man på den gjennomsnittlige kapitalen som bærer eksponeringen gjennom livssyklusen til et private equity-fond, er den bare ca. 50 prosent av kommitert kapital. Det er vanskelig å opprettholde en fast allokering over tid. Resultatet av dette kan bli at hele den forventede meravkastningen, og vel så det, over noterte aksjer forsvinner, og at man ikke når den forventede absolutt avkastningen over tid.

I Formuesforvaltning har vi løst disse utfordringene for våre kunder ved at vi har bygget opp et årgangsprogram. Dette betyr at vi jevnlig tilgjengeliggjør porteføljer med et utvalg forvaltere som kan benyttes til metodisk å bygge opp private equity- og eiendomseksponering, og deretter, til å benytte kapital som kommer tilbake i form av distribusjoner til å foreta nye investeringer som opprettholder den ønskete eksponeringen i porteføljen.

Hvordan finne gode forvaltere?

Ettersom det for alternative investeringer ikke finnes databaser med avkastningshistorikk eller mye offentlig tilgjengelig informasjon på samme måte som for vanlige aksje- og rentefond, er det ikke mulig å gjennomføre kvantitative eller kvalitative analyser på samme måte. En god utvelgelsesprosess bygger derfor på systematisk tilnærming som man gjennomfører over lang tid, hvilket resulterer i god kunnskap til markedet og markedets aktører. Gjennom denne tilnærmingen opparbeider man seg et nettverk bestående av viktige informasjonsbrikker. Det er disse informasjonsbrikkene som er selve navet i en god seleksjonsprosess.

Hvor viktig er da god kunnskap til forvalterne? Forskjellen mellom øvre kvartil (de 25 prosent beste) og nedre kvartil (de 25 prosent dårligste) er betydelig, og mye større for denne typen investeringer enn vanlige aksjefond (selv om det betyr ganske mye der også). Å bare få ut avkastningen fra den gjennomsnittlige forvalteren er ikke tilstrekkelig for å nå målsettingen om en avkastning på to prosent til fire prosent utover børsnoterte aksjer.

Oppsummering

Det som ser enkelt og tiltagende ut med alternative investeringer forsvinner så fort man gjør sine første investeringer. Man får ikke ut den avkastningen man forventer, og blir irritert over kompleksiteten og at det er vanskelig å forstå. Gjennom å kjenne til og forstå disse utfordringene, kan man bygge opp en tilnærming og investeringsmåte som tar oss tilbake til det som vi i utgangspunktet forventet – en god avkastning, en god opplevelse og et viktig bidrag til god risikojustert avkastning i våre investeringsporteføljer.

Ønsker du å vite mer om vårt arbeid med investeringer kan du klikke her.