Reddet av kronen

- Aksjemarkedene startet det nye året med oppgang, men hele oppgangen forsvant da frykten for coronaviruset blusset opp.

- Et stort fall i kronekursen bidro til at utenlandske aksjeinvesteringer steg i verdi i januar.

- Sikre obligasjoner steg til nye rekorder i januar da folk søkte til tryggere havner i kjølvannet av virusfrykten.

Klikk her for å laste ned pdf-versjon av markedsbrevet.

Kroneknekk ga solid aksjeavkastning

Januar var en børsmåned som startet sterkt, men som ble avløst av en dose med frykt og fallende aksjeverdier. Midtveis i januar hadde globale aksjer steget to-tre prosent i verdi, men fra midten av måneden tok virusfrykten over. Dermed endte januar litt i minus målt i lokale valutaer og dollar. Fordi kronen svekket seg med fem prosent mot dollar, endte globale aksjer opp omtrent fire prosent målt i svake norske kroner, jf. figur 1.

Figur 1: Kraftig kronefall løftet globale aksjer målt i norske kroner

I markedsbrevet for januar 2020 sammenliknet vi stemningen i aksjemarkedet i julen 2018 og julen 2019 med henholdsvis Karasjok og Costa del Sol. Ved å gjøre om den tekniske avlesningen av stemningsmålingen vår i figur 6 til temperaturer fra minus 50 til pluss 50 grader celsius, slo vi fast at stemningen var nedfryst – som Karasjok på sitt kaldeste når det er 46 minusgrader – julen 2018. Julen 2019 og inn i 2020 var temperaturen blant folk i markedet snudd på hodet; den var like het som Costa del Sol på sitt varmeste. Poenget med å minne om stemningen i aksjemarkedet er å helle litt kaldt vann i blodet på dem som forventer høy aksjeavkastning når temperaturen eller stemningen er unormalt høy. Faktum er at når temperaturen på børs har vært like høy som den var ved inngangen til 2020, har aksjeavkastningen erfaringsvis vært svakere enn normalt i de neste månedene, jf. figur 2. Den høye stemningen blant folk i markedet i kombinasjon med virusfrykt i januar har lagt grunnen for en korreksjon i aksjemarkedet.

Figur 2: Ekstreme optimisme og pessimisme mot aksjeavkastning

Begynnelsen på 2020 har vært som hentet ut av lærebøkene. Mens aksjer måtte kaste inn håndkleet på grunn av virus, ble de trygge havnene i sikre statsobligasjoner belønnet med god avkastning. Som en kuriositet kan nevnes at den østerrikske statsobligasjonen med 100 års løpetid steg 19 prosent fra den 10. januar til månedsslutt. Barclays Global Aggregate – som inneholder all verdens obligasjoner – steg til sammenlikning et par prosent til en ny alle tiders høy, jf. figur 3.

Figur 3: Sikre obligasjoner, 2019-2020

Tema: Virus, frykt og aksjeavkastning

Mot slutten av januar erklært verdens helseorganisasjon WHO global helsekrise som følge av utbruddet av det nye coronaviruset. I kjølvannet av virusutbruddet har verdens aksjemarkeder gått fra fest til frykt, jf. stemningsmålingen i figur 6. Hvordan bør man forholde seg til slike hendelser?

Først er det betimelig å understreke at Formuesforvaltning ikke har medisinsk kompetanse. Det er ikke opp til oss å vurdere om virus kvalifiserer til «global helsekrise» eller evaluere andre forhold av medisinsk karakter. Likevel kan vi spørre om det er mulig å lære av noe av historien for å kaste lys over WHOs kriseerklæring.

Figur 4: Globale virusutbrudd og aksjer, 2003-2020

I figuren ovenfor er det listet opp tidligere kunngjøringer fra WHO de siste 20 årene som har med virusutbrudd å gjøre. Linjene i figuren viser utviklingen i aksjemarkedet i hvert enkelt tilfelle, samt gjennomsnittsutviklingen. Det er verdt å merke seg at WHOs erklæringer må ta to hensyn; for det første bør ikke FN-organisasjonen overdramatisere og rope «ulv, ulv» før de er sikre på at det er fare på ferde, og på den andre siden kan de ikke vente for lenge slik at liv og samfunn settes i fare. Det kan virke som om aksjemarkedet er tidligere ute med å reagere på farlige virusutbrudd enn WHO har vært. Når WHO etter hvert kommer med en kunngjøring, er det som om markedet allerede har priset inn de dårlige nyhetene; det kan forklare hvorfor aksjemarkedet normalt har steget etter at WHO kommer med slike kunngjøringer.

Risiko for en pandemi – det vil si en sykdom som rammer svært mange over store områder – er svært utfordrende å vurdere. Folkehelseinstituttet skriver på sine hjemmesider at «[e]pidemier som ser ut til å ha vært influensa, er kjent langt tilbake i tid. Det er særlig de ekstraordinært store epidemiene som har blitt nedtegnet. Til sammen 19 slike svære influensaepidemier er kjent fra historien. Vi kaller dem influensapandemier. Bare influensa A kan gi en pandemi. Den første pandemien ble beskrevet i 1580. Den største var Spanskesyken i 1918-19, som førte til 25-40 millioner dødsfall i verden. I Norge døde cirka 15 000 personer».

Spanskesyken førte til 15 000 døde på en tid hvor befolkningen i Norge var omtrent halvparten av dagens. Befolkningsjustert tilsier det 30 000 døde med dagens folketall i Norge. Samtidig vet vi at smitte skjer fortere i en globalisert verden. På den andre siden gjør en høyere levestandard oss bedre rustet mot epidemier enn da levestandarden i Norge var betydelig lavere. Uansett er det hevet over tvil at en epidemi som spanskesyken vil gå spesielt hardt ut over næringer hvor folk treffes og samles. Derfor er det liten tvil om at en repetisjon av spanskesyken ville ført til en alvorlig knekk for verdens samfunn og økonomier. Av den grunn virker markedet å være rasjonelt når det trykker ned prisene på aksjer når det fortsatt er usikkert hvor alvorlig de globale virusutbruddene er.

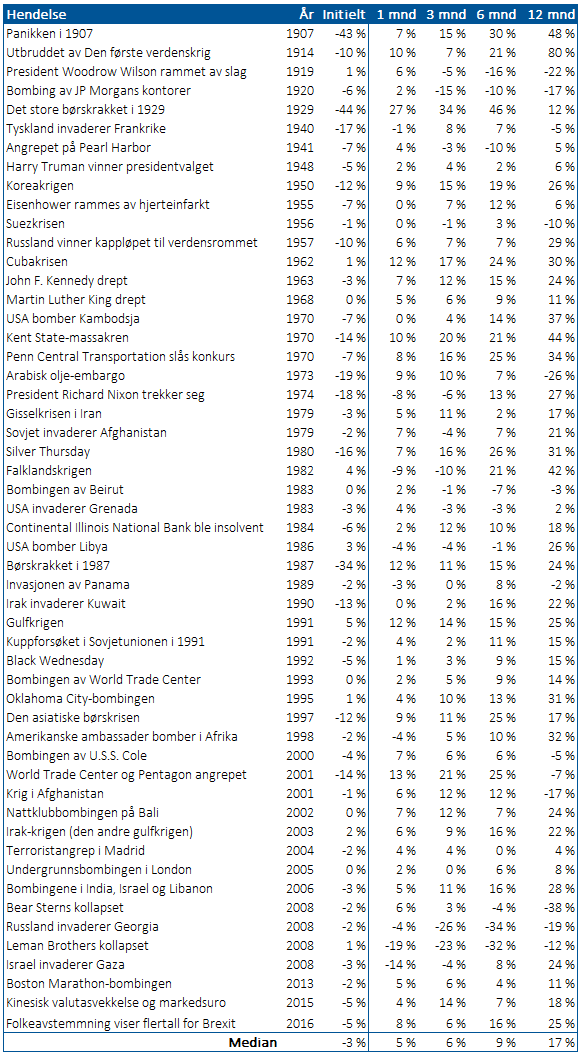

Nedenfor har vi listet opp en rekke historiske kriser som ikke har noe med epidemier å gjøre, men hvor man likevel hadde grunn til å frykte alvorlige utfall. Merk at den generelle lærdommen fra slike kriser er at aksjemarkedet erfaringsvis kommer seg kjapt tilbake etter kriser. Verdens undergang har vært meldt mange ganger. Heldigvis har spådommer om dommedag aldri vist seg å stemme.

Figur 5: Historiske kriser og aksjeavkastning

Markedsdriverne på -2-3

Konjunktur (figur 7) er fortsatt en negativ markedsdriver hvor klare og robuste signaler om vendepunkt i økonomien uteblir. Sentimentet (figur 6) indikerer optimisme. Begge taler for lavere risikotaking.

Momentum (figur 8) i globale aksjer er positivt og taler for økt risikotaking.

Verdi (figur 9) forteller oss at markedene, og spesielt det amerikanske, er sjeldent dyre. Det betyr at forventet avkastning på lang sikt er lavere enn normalt.

I tillegg til de objektive, tallfestbare markedsdriverne ønsker vi å ta hensyn til tematiske markedsdrivere som faller utenfor den kvantitative boksen, men som likevel vurderes av oss som viktige i markedsanalysen. Global pengepolitikk gir støtte for økt risikotaking.

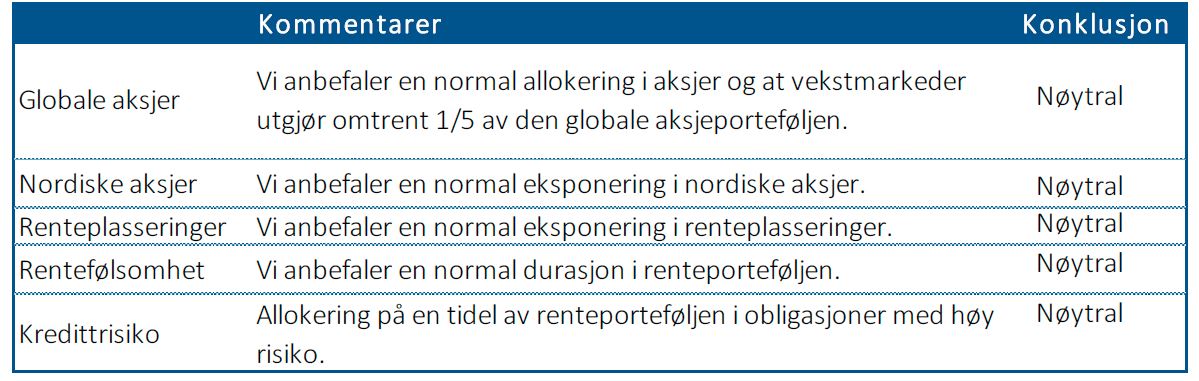

I figur 10 og 11 oppsummerer vi markedsdrivere og anbefalinger. Vi anbefaler normal allokering av aksjer i porteføljen.

Figur 6: Sentimentet gjenspeiler optimisme

Figur 7: Veksten i ledende indekser i USA og globalt

Figur 8: Momentum er en positiv markedsdriver

Figur 9: Lite verdi i aksjer etter ti år med kursoppgang

Figur 10: Oppsummering av markedsdriverne

Figur 11: Våre anbefalinger