Beste børsår siden årtusenskiftet

- Aksjemarkedet gikk inn i september preget av pessimisme og ut av måneden med optimisme.

- Globale aksjer steg et par prosent i verdi og har etter ni måneder lagt bak seg den beste starten på et aksjeår siden årtusenskiftet.

- Målt i kroner har aksjemarkedet steget mer enn 20 prosent i år og satte dermed en ny kursrekord i september.

Klikk her for å laste ned pdf-versjon av markedsbrevet.

Sentimentstyrte markeder

Til tross for at aksjemarkedet sjelden har vært sterkere enn i 2019, skal det lite til før bekymringene melder seg. Da vi gikk inn i september, var det pessimismen som dominerte, jf. figur 5 på side 3. Frykt for økonomiske tilbakeslag, ikke minst på grunn av handelskonflikten mellom USA og Kina, har preget overskriftene i media en stund. Men nok en gang fintet aksjemarkedet ut dem som lar følelsene styre; som selger når de er pessimistiske og kjøper når de er optimistiske. Det kjappe skiftet fra negativt sentiment i august til optimisme i september reiser for øvrig spørsmålet om pessimismen kan snike seg inn i markedet igjen ved første anledning.

Figur 1: Ny kursrekord målt i kroner i globale aksjer

Investeringer i sikre obligasjoner har vært som å kjøre på autopilot i lengre tid. Mens rentene har blitt stadig lavere, har viktige obligasjonsindekser som Barclays Global Aggregate kontinuerlig steget til nye rekordnivåer. Den sterke trenden i obligasjonsindeksen har fått ekstra drahjelp i år av sentralbanker over hele verden som har gått fra å føre en innstrammende pengepolitikk til å stimulere gjennom rentekutt. Hele 85 prosent av verdens 34 sentralbanker er nå i stimuleringsmodus, hvor Norges Bank er én av få som fortsatt strammer til.

I september så vi imidlertid et lite brudd i indekstrenden, jf. figur 2. Korreksjonen i september er en påminner om at obligasjonsinvesteringer slett ikke er risikofrie, selv om de siste årenes erfaringer preges av en enestående god og stabil avkastning i rentealternativene.

Figur 2: Ikke helt risikofritt i obligasjoner i september

Det kan bli mer interessant enn på lenge å følge med på utviklingen i industriråvarer. Slike råvarer er spesielt utsatt for sykliske skift i de globale, industrielle konjunkturene. Ledende indekser for global industriproduksjon har lenge pekt ned og dermed gitt et negativt signal for industriråvarer. Men helt i det siste har de ledende industriindeksene styrket seg. Derfor vil vi følge nøye med på utviklingen i figur 3 nedenfor fremover, hvor vi ser at industriråvarer bunnet ut i juni.

Figur 3: Har industrielle råvarepriser bunnet ut?

Tema: Når obligasjoner blir til «aksjer»

Tradisjonell formuesforvaltning tar utgangspunkt i to investeringsklasser; aksjer og obligasjoner. Rentealternativet representerer det sikre, mens aksjer står for det risikofylte i investeringsporteføljen. Men ingenting står stille og er skrevet i sten for alltid. Hva skjer hvis obligasjoner blir til «aksjer» og går fra å være det sikrere til det mest risikofylte investeringsalternativet?

I kjølvannet av Den store finanskrisen og sentralbankenes eksperimenter med historisk lave renter har det kommet statsobligasjoner med både 50, 70 og 100 års løpetid. Det betyr at verdipapirene vil eksistere etter vår levetid. Slike investeringer er forlokkende for dem som ønsker forutsigbarhet over alt, men hvordan skal man vurdere risikoen i en obligasjon som – for praktiske formål – har en løpetid som overstiger ens forventede levealder?

I læreboken om finans beskrives to kilder til meravkastning i obligasjoner over helt risikofri rente, nemlig løpetid (eg. durasjon) og kredittrisiko (dvs. risiko for mislighold). Fordi vi observerer at obligasjoner med 50, 70 og 100 års løpetid utstedes av sikre betalere som Østerrike og Canada, kan vi for denne øvelsens skyld anse de nye, ekstremt lange statsobligasjonene for å være uten kredittrisiko. Risikoen som da gjenstår, har med løpetid å gjøre. Erfaringsvis har helt sikre statsobligasjoner med ti års løpetid gitt en avkastning som er omtrent én prosent høyere pr. år enn risikofri rente med svært kort løpetid. Til sammenlikning har aksjer erfaringsvis gitt en meravkastning over risikofri kortrente på omtrent fire prosent årlig. Med «erfaringsvis» mener vi i dette tilfellet observasjoner på tvers av mange land og gjennom mer enn 100 år.

Fordi statsobligasjoner med ti års løpetid har gitt en avkastningspremie over risikofri kortrente på omtrent ¼ av avkastningspremien i aksjer, kan man si at ti års statsobligasjoner har en risiko som er ¼ av aksjemarkedets. På en skala fra null til hundre – hvor null representerer risikofri kortrente og hundre er aksjer – havner ti års statsobligasjoner på 25 på denne skalaen. Interessant nok har slike statsobligasjoner med ti års løpetid også hatt en verdivariasjon som er omtrent en fjerdedel av svingningene i aksjemarkedet.

Innføringen av sikre statsobligasjoner med 50 års løpetid betyr at man kan anse dem for å være omtrent like risikofylte som aksjer, under antakelsen om at løpetid og risiko er tett sammenvevd. Sikre statsobligasjoner med 100 års løpetid kan derfor antas å ha en risiko som er det dobbelte av aksjemarkedets.

I figur 4 illustreres utviklingen i det globale aksjemarkedet og statsobligasjoner med aksjerisiko fra Canada og Østerrike fra 2012 til i dag. Vi ser at statsobligasjonene med i snitt 50 års løpetid hadde kursvariasjoner som var litt høyere enn aksjemarkedets svingninger. Også avkastningen i statsobligasjonene var litt høyere enn i aksjer. Den risikojusterte avkastningen – avkastning delt på standardavviket i kursvariasjonene – var imidlertid identisk i de to aktivaklassene i denne perioden. Det er når man kombinerer de to aktivaklassene at det hele blir en uslåelig kombinasjon; den risikojusterte avkastningen øker med mer enn 50 prosent fordi aksjer og lange statsobligasjoner utfyller hverandre så godt gjennom lav samvariasjon i kursene. Porteføljen med aksjer og statsobligasjoner med aksjerisiko hadde i perioden fra 2012 til i dag en risiko som kan sammenliknes med 70 prosent i aksjer og 30 prosent i risikofri kortrente.

Figur 4: Obligasjoner slår aksjer, 2012-2019

Historikken fra 2012 til i dag forteller oss at statsobligasjoner med aksjerisiko i kombinasjon med globale aksjer var en uslåelig kombinasjon. Så hvorfor anbefaler vi ikke denne porteføljen i fortsettelsen? Årsaken er at rentene i dag er så lave – de ligger omtrent på null – at en repetisjon av forrige sjuårsperiode krever et tilsvarende rentefall til langt under nullstreken. I motsatt fall – hvor rentene begynner å stige igjen – vil bli til en tapskilde for investeringsporteføljen. Vi vil ikke legge så mye penger i den kurven det står «negative renter i all evighet» på.

Når etablerte land med gode finanser utsteder statsobligasjoner med 100 års løpetid, kan man få inntrykk av at det har skjedd finansiell innovasjon. Dette er imidlertid en misforståelse. Vi har i all tid hatt såkalte evighetsobligasjoner, hvor utsteder lover eierne av obligasjonen å betale penger i all evighet. På engelsk bruker man ordet «bond», eller bånd på norsk, for obligasjon. I slike tilfeller er det ment å opprette et evighetsbånd mellom kreditor og debitor. Det finnes fortsatt en slik evighetsobligasjon, utstedt av et nederlandsk selskap i 1648, som utbetaler 2,5 prosent rente til dem som etter avtalen møter fysisk opp med obligasjonen i hånd i Nederland. Sånn sett har dette båndet vart lengre enn mange av de europeiske nasjonalstatene.

Markedsdriverne på 1-2-3

Konjunktur (figur 6) er fortsatt en negativ markedsdriver hvor klare og robuste signaler om vendepunkt i økonomien uteblir. Sentimentet (figur 5) indikerer optimisme. Begge taler for lavere risikotaking.

Momentum (figur 7) i globale aksjer er positivt og taler for økt risikotaking. Verdi (figur 8) forteller oss at markedene, og spesielt det amerikanske, er sjeldent dyre. Det betyr at forventet avkastning på lang sikt er lavere enn normalt.

I tillegg til de objektive, tallfestbare markedsdriverne ønsker vi å ta hensyn til tematiske markedsdrivere som faller utenfor den kvantitative boksen, men som likevel vurderes av oss som viktige i markedsanalysen. Global pengepolitikk gir støtte for økt risikotaking.

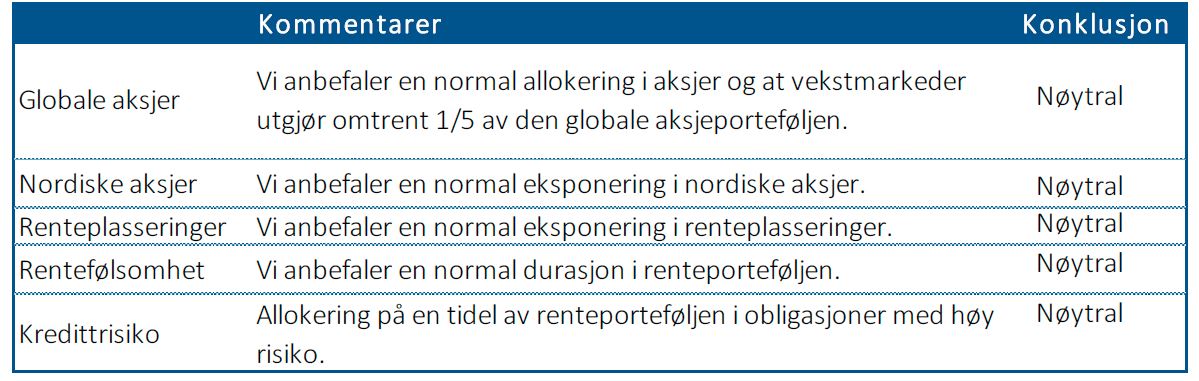

I figur 9 og 10 oppsummerer vi markedsdrivere og anbefalinger. Vi anbefaler normal allokering av aksjer i porteføljen.

Figur 5: Sentimentet gjenspeiler optimisme

Figur 6: Veksten i ledende indekser i USA og globalt

Figur 7: Momentum er en positiv markedsdriver

Figur 8: Lite verdi i aksjer etter ti år med kursoppgang

Figur 9: Oppsummering av markedsdriverne

Figur 10: Våre anbefalinger

[av_button label=’Tilbakemelding på markedsbrevet’ link=’page,26859′ link_target=» size=’large’ position=’left’ icon_select=’yes’ icon=’ue83b’ font=’entypo-fontello’ color=’theme-color’ custom_bg=’#444444′ custom_font=’#ffffff’ custom_class=» admin_preview_bg=» av_uid=’av-kzb2t8′]