Ukesoppdateringene inneholder ukens figur, økonomiske hendelser, markedene på 1-2-3 og en oppsummering av våre ledende markedsdrivere. Oppdateringene er perfekt for å holde deg oppdatert, og kan gi deg ekstra godt nytte av vårt markedsbrev som publiseres en gang i måneden. God lesing!

Klikk her for å laste ned pdf-versjon av ukesoppdateringen eller fortsett å lese den her på bloggen).

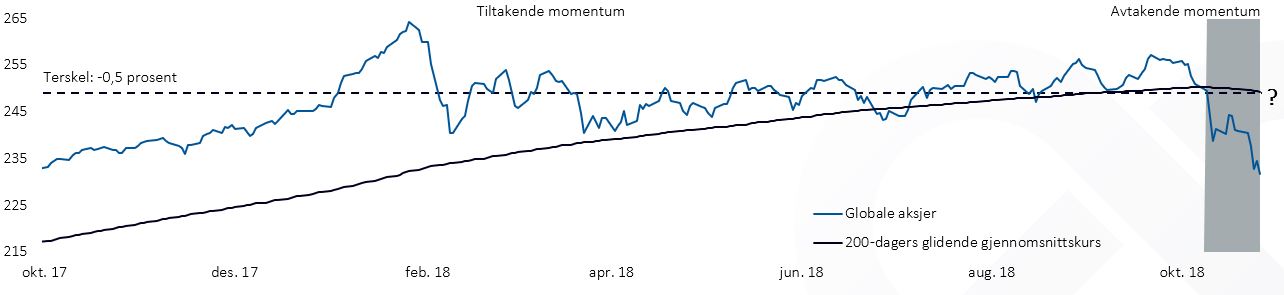

Ukens figur: Momentum vil sannsynligvis snu

- Globale aksjer har lagt bak seg flere uker med negativ avkastning; betyr det at momentum har snudd og blitt en negativ markedsdriver?

- Den 9. oktober snudde retningen i 200 dagers glidende gjennomsnittskurs i MSCI All Country-indeksen; da gikk retningen i 200-dagerstrenden fra å være tiltakende til å bli avtakende.

- Vårt foretrukne momentummål krever at 200-dagers glidende gjennomsnittskurs faller med 0,5 prosent eller mer fra toppen for at momentum skal bli en negativ markedsdriver; poenget med dette tilleggskriteriet er å unngå mange falske signaler.

- Dette tilleggskriteriet er ennå ikke tilfredsstilt, men det skal lite til før momentum snur fra å være en positiv markedsdriver til å bli en negativ markedsdriver.

- Fra 1998 til i dag har globalt momentum vært positivt i 79 prosent av tiden og negativt i 21 prosent av tiden.

- Når momentum har vært positivt, har globale aksjer gitt en gjennomsnittlig annualisert realavkastning justert for inflasjon på 5,5 prosent fra 1998 til i dag.

- Når momentum har vært negativt, har globale aksjer gitt en gjennomsnittlig annualisert realavkastning justert for inflasjon på minus 8,2 prosent fra 1998 til i dag.

- All erfaring tilsier at momentum er en viktig markedsdriver, og det er årsaken til at vi legger vekt på denne markedsdriveren i markedssynet vårt.

Økonomiske hendelser

Europakommisjonen avviste sist uke Italias budsjettforslag. I en begrunnelse skriver kommisjonen at budsjettforslaget for 2019 er i «særlig alvorlig brudd med finanspolitiske anbefalinger». Det er første gang Europakommisjonen har bedt et medlemsland om å revidere sine budsjettplaner. Italias statsgjeld på 2 300 milliarder euro er den nest høyeste i EU målt i prosent av landets verdiskapning. Ved utgangen av 2017 tilsvarte statsgjelden 131,2 prosent av BNP. Det er langt over 60 av prosentkravet i Maastricht-traktaten og betyr at Italia må innordne budsjettene slik at gjeldsnivået vil avta over tid. Den italienske regjeringen sendte i forkant av avvisningen et brev til Europakommisjonen. Finansminister Givonanni Tria bekreftet at regjeringen var klar over at budsjettforslaget ikke var i samsvar med retningslinjene i EU, men han understreket at regjeringen mente et slikt forslag var nødvendig for å få opp veksten i Italiensk BNP til et nivå tilsvarende det landet opplevde før finanskrisen. Veksten i den italienske økonomien har sakket av i løpet av 2018 og ligger an til en beskjeden vekst på 0,1 prosent i tredje kvartal. Italia har dermed tre uker på å sende inn et nytt forslag til budsjettet for 2019.

Riksbanken avholdt sitt rentemøte onsdag. Den svenske sentralbanken holdt som ventet renten uendret på minus 0,5 prosent. I likhet med forrige møte var det knyttet mest spenning til hvilke signaler som ville bli gitt om styringsrenten i tiden som kommer. Riksbanken holdt fast ved budskapet om en heving av renten enten i desember 2018 eller februar 2019 og rentebanen ble heller ikke justert. Den svenske prisveksten har tatt seg opp og vil for flere tale for en heving i desember, men usikkerhet internasjonalt og utviklingen i eurosonen har vært svakere enn ventet og taler for at hevingen ikke kommer før i februar.

Den europeiske sentralbanken (ESB) holdt også som ventet renten og signalene uendret på torsdagens rentemøte. På pressekonferansen etter møtet uttalte sentralbanksjef Mario Draghi at ESB fortsatt vurderer risikoutsiktene som rimelig balansert, men økonomiske data den siste tiden har vært svakere enn ventet. Til tross for at ESB vurderer risikobildet som rimelig balansert, er det flere faktorer som bidrar med økt usikkerhet og risiko. Det er fortsatt en risiko for at amerikansk proteksjonisme overfor EU eller en amerikansk handelskrig med Kina vil forverre en allerede svak eksport og skade den europeiske økonomien. I tillegg er det interne momenter som kan svekke den innenlandske etterspørselen i unionen. Europakommisjonens nylige avvisning av Italias budsjettforslag er en påminner om at arbeidet til nå med å løse eurosonens statsgjeldkrise ikke har fjernet problemet med økonomisk divergens mellom økonomiene innad i EU. Den europeiske sentralbanken vil avvente ny informasjon før en eventuell endring korrigering av den pengepolitiske strategien. Etter torsdagens møte holder ESB fast ved planen om å avslutte de kvantitative lettelsene helt ved utgangen av 2018 og begynne med gradvise rentehevinger fra slutten av 2019.

Norges Bank gjorde som ventet ingen endringer i pengepolitikken på torsdagens rentemøte etter at de hevet renten til 0,75 prosent på forrige møte i september. Denne gangen var det kun et mellomliggende møte uten nye prognoser. Norges Bank viste for øvrig til at de økonomiske utsiktene ikke er endret siden forrige møte; i tillegg var regjeringens forslag til statsbudsjett i tråd med sentralbankens forventninger.

Markedene på 1-2-3

Aksjemarkedet

Nedgangen i de globale aksjemarkedene fortsatte i forrige uke. Med unntak av børsene i Brasil og Kina endte alle de største markedene betydelig ned globalt. Verdensindeksen MSCI World endte ned 3,9 prosent sist uke, mens indeksen for fremvoksende markeder klarte seg noe bedre og falt 3,3 prosent. S&P 500-indeksen i USA endte ned 3,9 prosent, Japan endte ned nesten seks prosent, mens Europa endte ned 2,4 prosent (MSCI Europe) etter at Tyskland, Frankrike og Spania falt mellom to og tre prosent. De nordiske børsene endte også betydelig ned sist uke. Danmark så det største fallet med en nedgang på over fem prosent. Norge ble nest svakest etter en nedgang på over fire prosent, mens Sverige og Finland endte ned henholdsvis tre og 1,9 prosent.

Nesten halvparten av selskapene i S&P 500-indeksen har nå rapportert sine tredjekvartalstall og i snitt har selskapene overrasket positivt, som vanlig. Inntjeningsveksten har så langt vært over 23 prosent for de 240 selskapene som har rapportert, mens salgsveksten har vært 8,7 prosent. Av de største selskapene skuffet både Amazon og Alphabet (Google) sist uke, og det er nå knyttet spenning til både Facebook og Apple som rapporterer denne uken. Med unntak av Facebook har de forannevnte selskapene drevet brorparten av oppgangen tidligere i år. Siste måneds korreksjon i de samme selskapene har bidratt til at årsavkastningen nå er blitt negativ i S&P 500. Den teknologitunge Nasdaq-indeksen, som på topp i september var opp hele 18 prosent, var ved utgangen av forrige uke kun opp 3,8 prosent for året.

Oljeprisen fall også videre sist uke. Nedgangen på 2,7 prosent til 77,6 dollar pr. fat bidro til at energisektoren ble den svakeste sektoren både i USA og globalt. På Oslo børs har også energiindeksen falt tilbake, men i motsetning til global energisektor (MSCI World Energy) som er ned nesten sju prosent er den norske energiindeksen fremdeles opp 21,4 prosent for året. Det er verdt å nevne at Equinor utgjør 69 prosent av energiindeksen på Oslo børs, og nedgangen ble mest sannsynlig dempet av sterke tredjekvartalstall fra selskapet sist uke.

Rentemarkedet

Nedsalget i det amerikanske aksjemarkedet har fortsatt å presse ned rentene på amerikanske statsobligasjoner (kjøp av statsobligasjoner som følge av «flukt» til mer sikre investeringsalternativer). Dette førte til videre rentefall i andre lands statsobligasjonsrenter i Europa og Asia. Listen over markedsbekymringer som handelskonflikter, videre rentehevinger fra den amerikanske sentralbanken Federal Reserve, sterk amerikansk dollar, brexit, relasjonen mellom Saudi Arabia og resten av verden, samt markedsutvikling i fremvoksende markeder gjør renteinvestorer nervøse; det betyr at disse investorene ønsker å ha sine midler i rentepapirer av god kredittkvalitet. Alt dette bidrar generelt til at rentene faller og kredittpåslag øker.

Innenfor statsobligasjonsmarkedene fortsatte rentefallet også denne uken. Amerikanske og tyske ti års statsobligasjonsrenter falt henholdsvis 0,12 og 0,11 prosentpoeng, til henholdsvis 3,08 og 0,35 prosent, mens norske og svenske ti års statsrenter også falt med henholdsvis 0,09 og 0,07 prosentpoeng, til henholdsvis 1,91 og 0,60 prosent. Til og med renten på Italias statsobligasjoner falt sist uke med 0,04 prosentpoeng, til 3,45 prosent; dette på tross av siste tids uro knyttet til det italienske statsbudsjett.

Utviklingen innen kredittmarkedet bar sterkt preg av ukens usikre og volatile markedssentiment med utgang i kredittpåslag. Spesielt innenfor det europeiske og amerikanske markedet for dårligere kredittkvalitet ble det en svak uke; kredittpåslagene steg med henholdsvis 0,21 og 0,34 prosentpoeng, til henholdsvis 3,67 og 3,80 prosent. Kredittpåslaget for god kredittkvalitet i Europa og USA steg også noe; her med henholdsvis 0,02 og 0,04 prosentpoeng, til henholdsvis 0,65 og 1,06 prosent.

Klikk her for å laste ned pdf-versjon av ukesoppdateringen og våre ledende markedsdrivere.

Få innsikten rett i innboksen

Få inspirasjon, kunnskap og hold deg oppdatert. Registrer deg for informasjon på e-post i dag! Vi sender deg kun informasjon når vi har noe vi tror er nyttig for deg, og du kan melde deg av når som helst.