Ny bølge av negative renter

- Globale og nordiske aksjer ga omtrent én prosent i avkastning i august, hjulpet av en rekordsvak krone.

- Sikre obligasjoner la nok en måned bak seg med verdistigning, med det resultat at rentene har blitt historisk lave.

- Rentemarkedet stjeler mye av oppmerksomheten etter at rentene har blitt negative i mange utviklede land.

Klikk her for å laste ned pdf-versjon av markedsbrevet.

Svak krone løfter utenlandske aksjeverdier

Den første halvdelen av august bød på uro og store variasjoner i aksjeverdiene, jf. figur 1. Eskalering av handelskrigen og frykt for resesjon i USA bidro til at sentimentet i aksjemarkedet snudde fra optimisme til pessimisme. I andre halvdel av august stabiliserte de globale markedene seg og tok igjen det tapte målt i kroner. At bildet ser godt ut fra et norsk ståsted, må ses i sammenheng med en svekkelse av kronen på henholdsvis to og tre prosent mot euro og dollar. Norske kroner har aldri vært svakere mot euro og det var bare en kort periode under Den store finanskrisen at dollaren var sterkere enn i dag.

Figur 1: I norske kroner hentet globale aksjer seg inn igjen i august

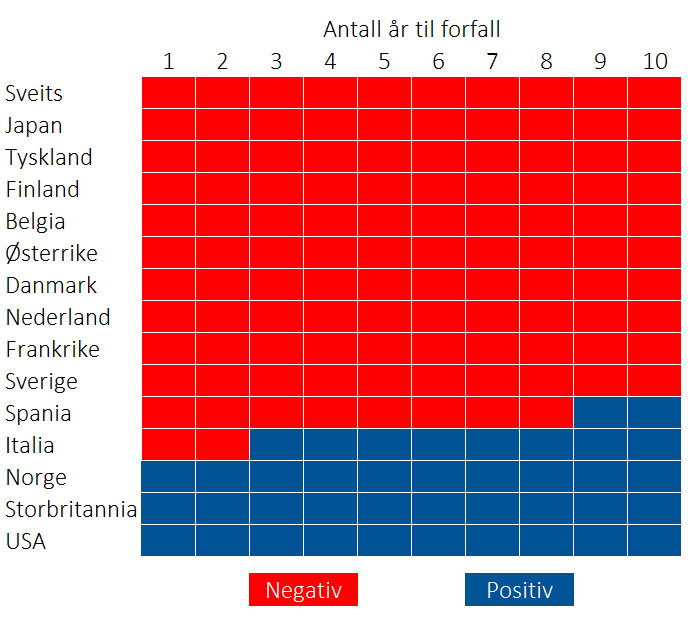

Uroen i aksjemarkedet og den svake kronen blir likevel småtteri i forhold til det store bildet i obligasjonsmarkedet. Etter nok en måned med positiv avkastning i porteføljer med sikre obligasjoner (se figur 2) har rentene nådd historisk lave nivåer. Den som leter etter positiv avkastning i statsobligasjoner, har snart ikke alternativer igjen i den utviklede delen av verden, jf. figur 5.

I figur 3 har vi illustrert omfanget av obligasjoner med negativ rente i en hyppig brukt obligasjonsindeks, Barclays Global Aggregate. Nylig steg andelen obligasjoner med negativ rente i denne indeksen til 30 prosent. Det er ny rekord og høyere enn under forrige bølge med rekordlave renter i 2016.

Figur 2: Minste motstands vei er fortsatt opp i sikre obligasjoner

De lave rentene reiser eksistensielle spørsmål om forholdet mellom avkastning og risiko i den kanskje viktigste byggesteinen i kapitalistiske økonomier. Hva sier det om risikoen i de sikreste obligasjonene at man er garantert å tape en betydelig andel av kjøpekraften over perioder på flere tiår såfremt inflasjonen ikke forsvinner?

Det finnes dessverre ikke et enkelt svar på dette spørsmålet, men i sjeldent usikre tider som nå er det neppe lurt å være altfor sikker i sine spådommer om fremtiden.

Figur 3: Andelen obligasjoner med negativ rente er rekordhøy

Tema: Gult lys og trygg trafikk i markedsanalysen

Det lyser nå gult i trafikklyset som signaliserer risikoen i markedet. I Trygg Trafikk-terminologi betyr det at man oppfordres til å være aktpågivende og varsom i påvente av klarere signaler.

Gjennom 2019 har det skjedd et skift i faktorer som historisk har påvirket utfallsrommet i kapitalmarkedene. Erfaringsvis har spesielt tre markedsdrivere vist seg å være dynamiske og egnet til å forklare historiske avkastningsmønstre i aksjemarkedet. Med «dynamisk» menes at faktoren endrer binær status fra positiv til negativ over en periode på normalt seks til 18 måneder.

I jungelen av indikatorer man kan se på, er det tre kategorier som er særlig robuste. Den første kategorien kan vi kalle kursmomentum, det vil si den underliggende, mellomlangsiktige trenden i markedsprisene. Den andre kategorien har med konjunktur å gjøre, det vil si retningen på den økonomiske veksten. Tredje kategori ser på pengepolitikk, det vil si om sentralbankene er i innstrammings- eller lettelsesmodus.

Figur 4: Negativt momentum og global aksjeavkastning, 1973-2019

Vurderingen av de tre faktorene blir spesielt interessant om man ser på dem fra et overordnet momentumperspektiv; det vil si at vi måler momentum i alle verdens aksjemarkeder, momentum i veksten i økonomier verden over og momentum i rentesettingen i alle verdens sentralbanker. Til sammen inngår 50 land i en slik overordnet momentumanalyse på tvers av tre markedsdrivere. Den blå linjen i figur 4 viser andelen land hvor momentum er positivt i henholdsvis aksjekursene, økonomisk vekst og i pengepolitikken.

I perioden fra 1990 til i dag har mønstret i global aksjeavkastning sammenfalt med de trafikale fargekodene i figuren: Når andelen positive momentumsignaler er 35 prosent eller lavere, har realavkastningen i globale aksjer i snitt vært minus 12 prosent på annualisert basis; da lyser det «rødt». I de periodene hvor andelen positive momentumsignaler har vært mellom 35 og 65 prosent, lyser det «gult», og realavkastningen i aksjer har vært omtrent null i snitt på annualisert basis i disse periodene. Det er når det lyste «grønt» at aksjeavkastningen har vært god og relativt trygg; når andelen positive momentumsignaler var over 65 prosent, har aksjeavkastningen i snitt vært 15 prosent på annualisert, inflasjonsjustert basis.

Gjennom 2019 er det spesielt momentum i aksjemarkedene og pengepolitikk på tvers av all verdens land som har snudd fra det negative til det positive. Særlig pengepolitikk, dvs. rentekutt i mange land, har gitt et sjeldent sterkt signal gjennom våren og sommeren som man må tilbake til finanskrisen for å finne maken til. Likevel er ikke den overordnede meldingen fra «trafikklyset» positiv ennå; til det er signalene fra konjunktur for negative. Den løpende veksten er allerede svak og avtakende, og en resesjon i USA kan ikke lenger utelukkes.

I valget mellom å bevare eller utvikle investeringsporteføljen står man for tiden mellom pest eller kolera. I stadig flere land har statsrentene blitt negative, jf. figur 5. I Tyskland kan man kjøpe statsobligasjoner og være garantert et nominelt tap over 30 år; i fall det blir inflasjon de neste tiårene, vil tapet av kjøpekraft frem til 2050 bli betydelig for dem som søker sikkerhet i de «sikreste» obligasjonene. Betyr det at det «risikofrie» alternativet egentlig har blitt uvanlig risikofylt? På den andre siden lyser det gult i aksjemarkedet, som tilsier at utfallsrommet er stort på både positiv og negativ side. Inntil «trafikklyset» gir klarere signaler, er det kanskje ikke så dumt å være varsom med de mest skråsikre spådommene om aksjemarkedet?

Figur 5: Negative renter i statsobligasjoner har blitt den nye normalen

Markedsdriverne på 1-2-3

Momentum (figur 8) i globale aksjer er positivt og sentimentet indikerer pessimisme (figur 6). Begge markedsdriverne taler for økt risikotaking.

Verdi (figur 9) forteller oss at markedene, og spesielt det amerikanske, er sjeldent dyre. Det betyr at forventet avkastning på lang sikt er lavere enn normalt.

Konjunktur er fortsatt en negativ markedsdriver (figur 7) hvor klare og robuste signaler om et vendepunkt uteblir.

I tillegg til de objektive, tallfestbare markedsdriverne ønsker vi å ta hensyn til tematiske markedsdrivere som faller utenfor den kvantitative boksen, men som likevel vurderes av oss som viktige i markedsanalysen. Global pengepolitikk gir støtte for økt risikotaking.

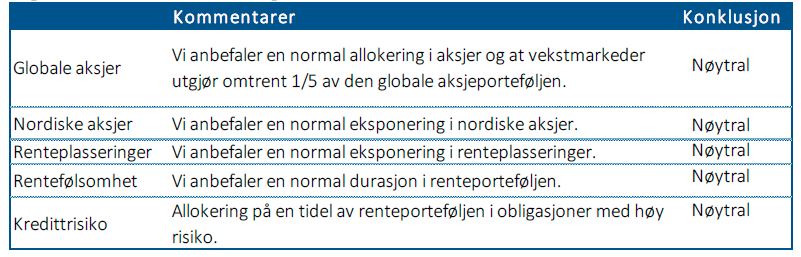

I figur 10 og 11 oppsummerer vi markedsdrivere og anbefalinger. Vi anbefaler en nøytralvekting, dvs. normal allokering, av aksjer i porteføljen.

Figur 6: Sentimentet lavt

Figur 7: Veksten i ledende indekser i USA og globalt

Figur 8: Momentum en positiv markedsdriver

Figur 9: Lite verdi etter ti år med oppgang i aksjemarkedene

Figur 10: Oppsummering av markedsdriverne

Figur 11: Våre anbefalinger

[av_button label=’Tilbakemelding på markedsbrevet’ link=’page,26859′ link_target=” size=’large’ position=’left’ icon_select=’yes’ icon=’ue83b’ font=’entypo-fontello’ color=’theme-color’ custom_bg=’#444444′ custom_font=’#ffffff’ custom_class=” admin_preview_bg=” av_uid=’av-kzb2t8′]