Foto: Stortinget

Det er få og små endringer for «folk flest» i forslaget til statsbudsjett for 2024. Den største endringen er forslaget om grunnrenteskatt på landbasert vindkraft fra 2024. Flere andre forventede regelendringer er enten utsatt eller ikke nevnt, og dette gjelder bl.a. særregler for privat konsum, den såkalte monsterskatten og «exit»-regler.

I denne artikkelen omtaler vi de forslagene som er mest aktuelle for Formues kunder. En fullstendig oversikt over alle forslag kan leses her.

Merk at regjeringen Støre er en mindretallsregjering, hvilket betyr at det kan bli endringer før endelig budsjett vedtas i desember 2023.

Varslede og fryktede regelendringer som utsettes

1. Regler for privat konsum i aksjeselskaper, «monsterskatten», utsettes til 2025

Våren 2022 sendte Finansdepartementet ut et høringsforslag til regler om skattlegging av privat konsum i selskap. De foreslåtte reglene ville bl.a. gjøre det uforholdsmessig kostbart å disponere en bolig eller fritidsbolig eiet av eget holdingselskap. I fjorårets statsbudsjett varslet regjeringen at et justert forslag til regler ville bli lagt frem i 2023, med sikte på ikrafttredelse i 2024. Regjeringen sier nå at det fortsatt trengs tid til å justere regelforslaget etter alle høringsinnspillene som har kommet. Det tas i stedet sikte på å fremme et forslag til mer målrettede særregler i 2024, med ikrafttredelse i 2025.

2. Ingen arveskatt

Regjeringens budsjettforslag inneholder ikke forslag om innføring av arveskatt i 2024.

3. Ingen endringer i «exit-skatten»

Ved utflytting fra Norge vil urealiserte gevinster på aksjer og aksjefondsandeler etc. bli ansett som realisert, hvilket i utgangspunktet vil utløse såkalt «exit-skatt». Skatten beregnes på det tidspunktet skattyter flytter ut av Norge (skattemessig utflytting), men vil på visse vilkår ikke måtte betales før faktisk salg skjer. Det har vært spekulert i om Regjeringen ville foreslå innstramminger på dette området, men budsjettforslaget inneholder ikke forslag om nye regler. Regjeringen har imidlertid tidligere informert om at «exit-skatten» er på agendaen, og at det vil komme en nærmere utredning.

4. Ingen endring i skatt på utbytte eller verdsettelsesrabatt på aksjer

Regjeringen foreslår at dagens skattesats på utbytte opprettholdes i 2024, og at verdsettelsesrabatten på aksjer skal videreføres. Skattesatsen for utbyttet forblir dermed 37,84 %, mens verdsettelsesrabatten holdes på 20 % i 2024.

Foreslåtte endringer

Nummereringen nedenfor følger det punktnummer som det aktuelle tema har i proposisjonen.

4. Skatt for personer

4.2 Lavere formuesverdi på næringseiendom utenfor storbyene

Formuesverdien for næringseiendom baserer seg på nåverdien av eiendommens faktiske leieinntekter (for utleid eiendom) eller beregnede leieinntekter (for ikke-utleid eiendom). Brutto leieinntekter, redusert med et standardfradrag på 10 %, divideres med en kalkulasjonsrente.

Skattedirektoratet beregner kalkulasjonsrenten i januar etter inntektsåret. Den sist fastsatte kalkulasjonsrenten – for inntektsåret 2022 – var 7,8 %.

Eksempel: Brutto leieinntekter på en utleid næringseiendom var i 2022 kr 1 000 000. Da ble formuesverdien kr 11 538 461 ((1 000 000*0,9)/0,078).

Kalkulasjonsrenten har vært lik for hele landet og vært uavhengig av geografiske og bransjemessige forskjeller. For å dempe de regionale forskjellene, foreslås å øke kalkulasjonsrenten med 1 % for både utleide og ikke-utleide næringseiendommer utenfor storbyene Oslo, Bergen, Trondheim og Stavanger.

Eksempel: Med utgangspunkt i kalkulasjonsrenten for inntektsåret 2022, tillagt 1 %, ville formuesverdien på næringseiendommen blitt kr 10 227 272 ((1 000 000*0,9)/0,088).

Endringen er foreslått med virkning fra og med inntektsåret 2024. Det betyr at aksjeselskaper som eier næringseiendom, skal bruke den oppjusterte kalkulasjonsrenten i sin skattemelding allerede for inntektsåret 2023, slik at det får virking for aksjonærenes skattemelding for inntektsåret 2024.

5. Næringsbeskatning

5.1. Ekstra arbeidsgiveravgift på lønn mv. over kr 850 000

I 2023 ble det innført ekstra arbeidsgiveravgift på 5 % for lønnsinntekter over kr 750 000. Regjeringen foreslår å starte utfasingen av den midlertidige ekstra arbeidsgiveravgiften i 2024, ved å heve innslagspunktet til kr 850 000. Ekstra arbeidsgiveravgift gjelder i alle soner, også fra arbeidsgivere i kommuner som i utgangspunktet har 0-sats. For arbeidsgivere i sone 1 betyr dette en arbeidsgiveravgift på 19,1 % av lønnen mv. som overstiger kr 850 000.

Beløpsgrensen gjelder for hver arbeidsgiver. Det vil si at lønn mv. til arbeidstakere som har flere arbeidsgivere, blir belastet med ekstra arbeidsgiveravgift først når lønnen mv. fra den enkelte arbeidsgiver overstiger beløpsgrensen.

5.3. Grensen for direkte utgiftsføring av driftsmidler

Regjeringen foreslår å øke grensen for direkte utgiftsføring av kostnader til erverv av driftsmidler fra

kr 15 000 til kr 30 000. Samme grense foreslås å gjelde for avskrivning av rest på saldo. Beløpsgrensen på kr 15 000 har vært uendret helt siden skattereformen i 1992. Departementet foreslår at endringene trer i kraft med virkning fra og med inntektsåret 2024.

5.7 Nye regler for skatt på utsatt skatt på fusjons- og fisjonsfordringer

Trekantfusjoner og -fisjoner er prosesser der personlige aksjonærer skattefritt kan danne holdingstrukturer. Modellen innebærer at det oppstår såkalte fusjons- og fisjonsfordringer.

Slik regelverket knyttet til disse prosessene har vært, har det for noen oppstått skatt i den nye selskapsstrukturen knyttet til realisasjon av disse fordringene. Skatten har man imidlertid kunnet utligne ved hjelp av konsernbidrag. Dette har ført til at prosessen totalt sett har vært skattenøytral.

For å unngå situasjoner der det oppstår skatt, ble det i februar 2023 utarbeidet forslag om endring av reglene for hvordan disse fordringene skal verdsettes. Regjeringen foreslår nå (med visse overgangsordninger) at disse reglene vedtas med virkning for 2023, slik at skatt i selskapsstrukturen ikke lenger vil være en utfordring.

Grunnrenteskatt på landbasert vindkraft

Regjeringen foreslår å innføre grunnrenteskatt på landbasert vindkraft med virkning fra og med inntektsåret 2024. Forslaget er omtalt i en egen stortingsproposisjon – Prop. 2 LS (2023–2024).

Effektiv skattesats foreslås satt til 35 %, som er noe lavere enn i det tidligere fremlagte høringsforslaget. Det foreslås også justeringer som skal sikre en god overgang til grunnrentebeskatning for eksisterende vindkraftanlegg og en rimelig balanse mellom grunnrenteskatt og bruttoskatter. Til fradrag kommer kostnader som regulært følger av vindkraftproduksjonen. Tilsvarende som i grunnrenteskatten for vannkraft kan en grunnrenterelatert selskapsskatt fradragsføres i grunnrenteinntekten.

Inntektsfradrag

Personfradrag: (fribeløp som trekkes ut ved beregning av skatt på alminnelig inntekt) foreslått økt til kr 88 250 (kr 79 600 for 2023)

Minstefradrag:

Lønn: 46 % (uendret) maks kr 104 450 (uendret) Maksimalt minstefradrag forutsetter lønn med minst kr 227 065.

Pensjon: 40 %, (uendret), maks kr 86 250 (uendret).

Skattefradrag for pensjonister:

Skattefradraget utgjør maksimalt kr 34 825 (2023: kr 32.825), men reduseres med:

- 16,7 % av pensjon som mellom kr 258 400 og kr 391 550 (2023: kr 246 800 og kr 373 650) og

- 6 % av pensjon over kr 391 550 (2023: kr 373 650)

Dette innebærer at når pensjon passerer kr 593 449 blir det intet skattefradrag (2023: kr 574 740).

Fradrag for reise mellom hjem og arbeid:

Kilometersatsen økes fra kr 1,70 til kr 1,76, nedre grense for fradrag økes fra kr 14 400 til kr 14 950.

Fradrag for fagforeningskontingent: Maksimalt fradrag økes fra kr 7 700 til kr 8 000.

Særskilt fradrag i Finnmark og Nord-Troms: Det ytes et særskilt inntektsfradrag for personer bosatt i den såkalte tiltakssonen. Fradrag økes til kr 30 000 (2023: kr 20 550)

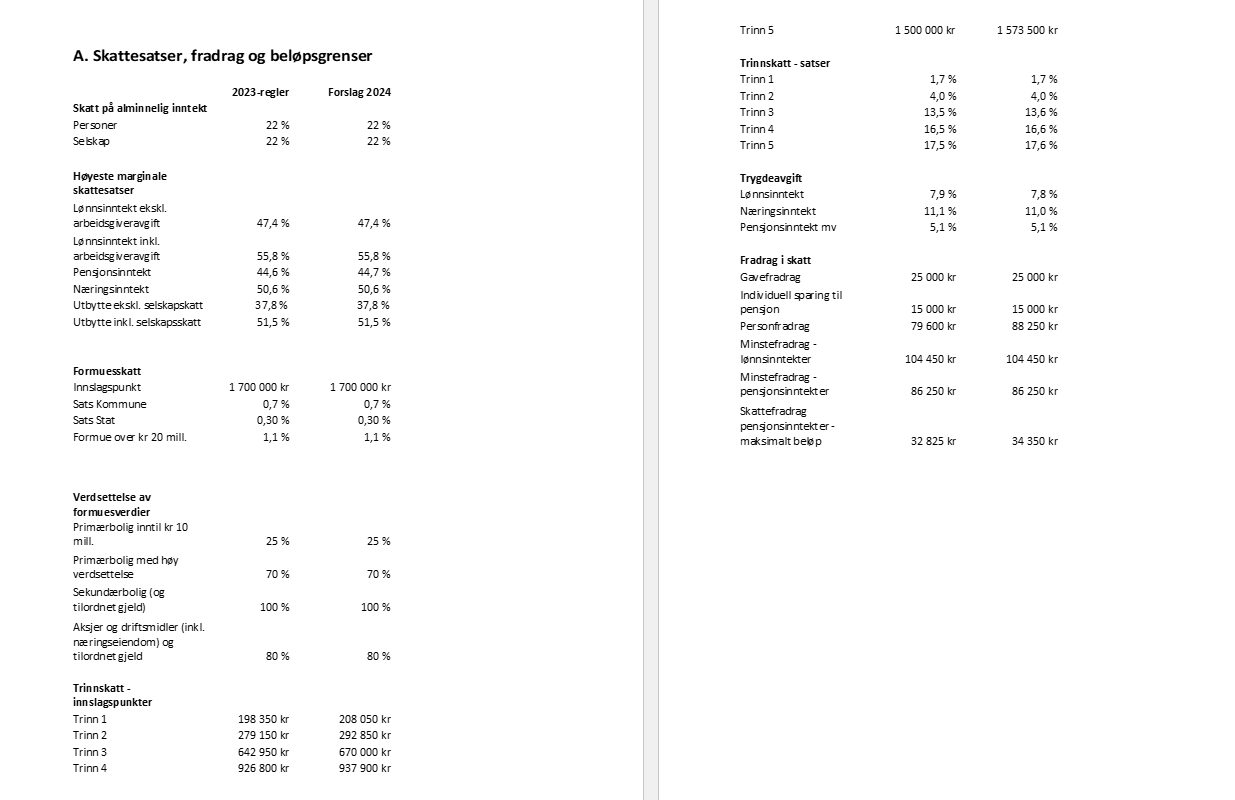

De viktigste skattesatsene: