Slått ut av virus

- Koronaviruset satte en brå stopper for globale kapitalmarkeder i februar.

- All verdens børser går dermed fra fest til frykt som følge av spekulasjoner om virusutbruddets ringvirkninger.

- De lange rentene faller til historisk lave nivåer og bidrar til rekordavkastning i sikre obligasjoner med lang løpetid.

Klikk her for å laste ned pdf-versjon av markedsbrevet.

Smittet av frykt

I midten av februar steg verdens børser til historiske toppnoteringer. Optimismen var sterk og det var liten frykt for utbruddet av det mye omtalte koronaviruset. Med ett var det som om noen skrudde av en bryter. Optimisme ble avløst av pessimisme i løpet av få dager. Glasset var ikke lenger halvfullt, men halvtomt. Plutselig hadde majoriteten bestemt seg for at koronaviruset har et potensial i seg til å knekke verdensøkonomien. Dermed falt globale aksjer raskt fra ferske rekorder, jf. figur 1 som viser et fall på omtrent 12 prosent i løpet av få dager i siste halvdel av februar.

Figur 1: Koronaviruset ga et brått fall i globale aksjer i februar

Det er ikke spesielt overraskende at korona også svekker krona. Norge er en liten, åpen økonomi og flyter som en kork på de bølgene som verdensøkonomien skaper. I tider med sterk uro har kronen også tidligere svekket seg betydelig mot andre valutaer. I figur 2 vises utviklingen i kronen mot dollar, euro og en handelsvektet valutakurv. Vi ser at kronen er rekordsvak og virusfrykten har bidratt til enda mer svekkelse av en krone som allerede var svak. Merk at investeringer i utenlandske aksjer blir mer verdt når kronen faller i verdi. Det er en påminner om at utenlandske aksjeinvesteringer ikke bør valutasikres fordi de da bevarer ens internasjonale kjøpekraft på effektivt vis.

Figur 2: Den allerede rekordsvake krona svekkes ytterligere av korona

I figur 3 viser vi utviklingen i sikre obligasjoner. Mange har de siste årene lurt på hva som er poenget med å investere i slike obligasjoner fordi renten er så lav. Figuren minner oss om at sikre obligasjoner virkelig kommer til sin rett i investeringsporteføljen i perioder med usikkerhet og børsfall. For å illustrere effekten har vi tatt med utviklingen i en østerriksk statsobligasjon med nesten 100 års løpetid. Siden årsskiftet har denne obligasjoner steget 33 prosent i verdi, mens globale aksjer til sammenlikning har gitt negativ avkastning. 2019 var et ekstremt godt år for globale aksjer. Også begynnelsen av 2020 har bydd på unormalt god avkastning, men denne gang i sikre obligasjoner med svært lang løpetid.

Figur 3: Sikre obligasjoner, 2019-2020

Tema: Korona, frykt og aksjer

Influensaviruset med det tekniske navnet COVID 19 har tatt grep om verdens kapitalmarkeder. All verdens børser har falt rundt ti prosent siden den historiske toppnoteringen fra midten av februar. Hvordan bør den intelligente investor forholde seg til korona?

Først må den intelligente investor innse sine begrensninger. Å spå om fremtiden er vrient; det er naturligvis umulig å vite hva som skjer i morgen. Ikke uten grunn har vi derfor sitert Sokrates mange ganger tidligere. Ha sa at «jeg ingenting vet, og dermed er jeg litt visere enn han som tror at han vet». For det andre er vi som investeringsrådgivere verken leger eller epidemiologer. Derfor har vi ingen spesialkompetanse for å forstå viruset, dets potensial for spredning, dødelighet og mutasjon.

Det vi derimot har spesialkompetanse innenfor, er forståelsen av risiko i en alltid usikker verden. La oss ta Sokrates’ poeng først; hva gjør vi i en verden hvor vi ikke kan vite hva som skjer i morgen? Å spre risikoen er investors sterkeste våpen mot risiko. Derfor anbefaler Formuesforvaltning å spre risikoen best mulig. Erfaringsvis har de kundene som følger våre råd aller tettest og investerer i våre anbefalte investeringsløsninger, fått en betydelig høyere avkastning enn de kundene som i større grad går egne veier. Formuesforvaltning gir også et krystallklart råd i spørsmålet om valuta; det er best å eie sine aksjeinvesteringer i utenlandske valutaer i stedet for å «sikre» valutaen i de utenlandske aksjeinvesteringene. For kunder som ønsker å bevare sin internasjonale kjøpekraft, har «valutasikring» egentlig ingenting med begrepet sikring å gjøre all den tid valutasikring i utenlandske aksjeporteføljer egentlig kan ses på som et veddemål om kronestyrkelse. Nå som korona infiserer krona, er det åpenbart at ens internasjonale kjøpekraft bevares best når man eier utenlandske aksjer i lokale valutaer. Kronen er historisk svak – og den siste svekkelsen har kommet i kjølvannet av korona – og dermed vil kunder som eier utenlandske aksjer i lokale valutaer, ha bevart sin internasjonale kjøpekraft, mens valutasikring vil ha virket motsatt.

Når det gjelder vår innrømmelse av fravær av medisinsk og epidemiologisk kompetanse, mener vi dette kompetansehullet fylles av noe som er viktigere for investor, nemlig innsikt i risiko, markedspsykologi og historie. På mange måter er ikke COVID 19 noe nytt. Vi har også tidligere blitt stilt overfor globale virusutbrudd. I tillegg kan man se på korona i videre forstand, som en negativ hendelse med stort potensial for ødeleggelse. Verden har vært gjennom et stort antall kriser de siste 100 årene, og vi mener man kan lære noe av markedets håndtering av disse krisene (se det forrige markedsbrevet for februar 2020). Det som er fellesnevneren for alle krisene opp gjennom historien, er at spådommene om dommedag aldri inntraff. Videre ser vi at aksjemarkedet har falt initielt som følge av en krise. Det ligger i sakens natur at uventede hendelser ikke spås av noen på forhånd, slik at det er umulig å unngå det initielle fallet som følge av en krise. Men så snart det initielle fallet var over, har aksjemarkedet normalt hentet seg inn igjen ganske kjapt, jf. figur 4 som viser normalforløpet i aksjemarkedet ved historiske kriser og negative hendelser. Vi tror dette har med markedets psykologi å gjøre, det vi kaller sentiment. Når en negativ hendelse inntreffer, faller sentimentet til bunns. Hvis det verste scenariet ikke inntreffer, har det lave sentimentet allerede lagt grunnen for en sentimentdreven rekyl i aksjemarkedet. Med andre ord anbefaler vi ikke noen å posisjonere seg for dommedag; det har aldri lønt seg. Historien har for øvrig lært oss at det etter et initielt fall i aksjemarkedet – som ingen kunne vite med sikkerhet vill komme – allerede kan ha bygd seg opp et potensial for et comeback i aksjer.

«When the facts change, I change my mind”, sa den berømte økonomen John Maynard Keynes. Vi bruker objektive markedsdrivere som signaler i ukjent farvann. Det er et åpenbart at et globalt virus kan tenkes å øke risikoen for en økonomisk nedgangskonjunktur og tippe de øvrige markedsdriverne over på den negative siden. Etter mer enn ti års oppgang i kapitalmarkedene har aksjer og andre risikofylte aktive blitt historisk dyre i forhold til fundamentale faktorer som inntjening og økonomisk vekst. Vi er for tiden inne i den lengste perioden i globale aksjer de siste 30 årene uten en korreksjon på 20 prosent eller mer. Enn så lenge har ingen av markedsdriverne våre endret seg, med unntak av fallet i sentiment, jf. gjennomgangen på side 3. Vår anbefaling til deg er derfor å holde fast på din robuste portefølje med god risikospredning på tvers av geografi og valutaer. Hvis vi gjør endringer i vårt taktiske, mellomlangsiktige syn på risiko, vil vi ta utgangspunkt i markedsdriverne våre og kommunisere tydelig hvorfor vi gjør endring – enten ved å øke eller redusere risikoen.

Figur 4: Erfaring fra tidligere kriser

Markedsdriverne på -2-3

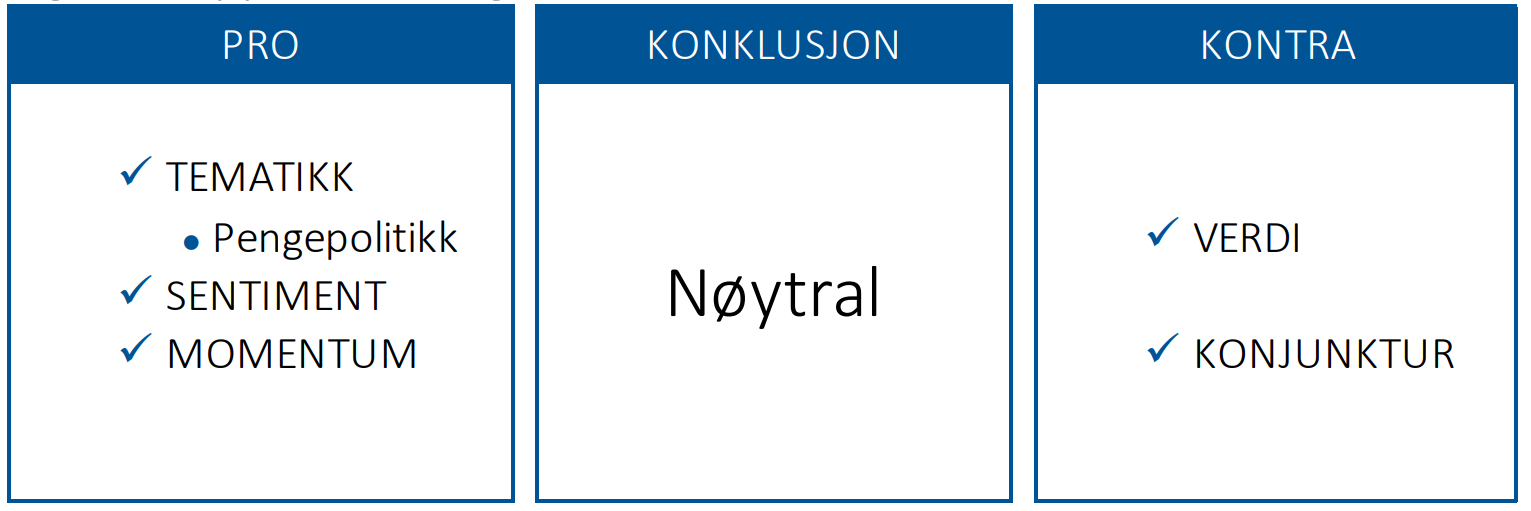

Sentimentet (figur 5) indikerer svak pessimisme. Momentum (figur 7) i globale aksjer er positivt. Begge taler for høyere risikotaking.

Konjunktur (figur 6) er fortsatt en negativ markedsdriver hvor klare og robuste signaler om vendepunkt i økonomien uteblir. Konjunktur taler for lavere risikotaking.

Verdi (figur 8) forteller oss at markedene, og spesielt det amerikanske, er sjeldent dyre. Det betyr at forventet avkastning på lang sikt er lavere enn normalt.

I tillegg til de objektive, tallfestbare markedsdriverne ønsker vi å ta hensyn til tematiske markedsdrivere som faller utenfor den kvantitative boksen, men som likevel vurderes av oss som viktige i markedsanalysen. Global pengepolitikk gir støtte for økt risikotaking.

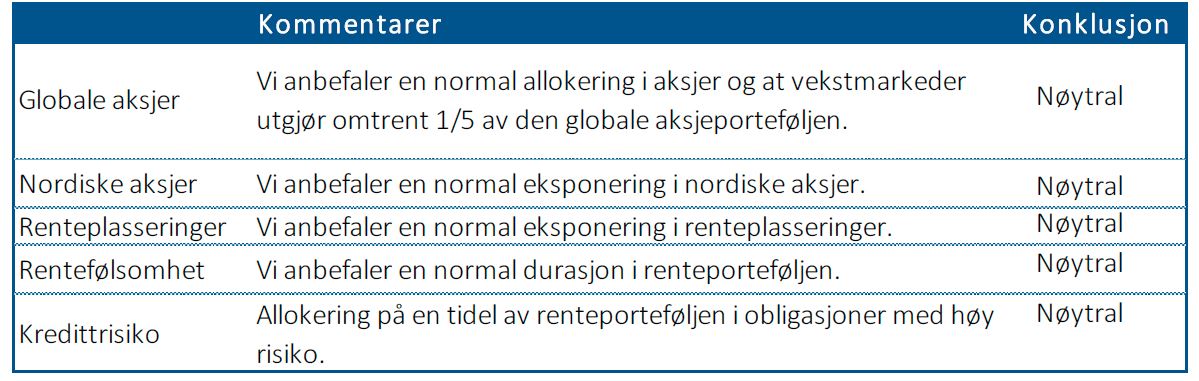

I figur 9 og 10 oppsummerer vi markedsdrivere og anbefalinger. Vi anbefaler normal allokering av aksjer i porteføljen.

Figur 5: Sentimentet gjenspeiler pessimisme

Figur 6: Veksten i ledende indekser i USA og globalt

Figur 7: Momentum er en positiv markedsdriver

Figur 8: Lite verdi i aksjer etter ti år med kursoppgang

Figur 9: Oppsummering av markedsdriverne

Figur 10: Våre anbefalinger