Ukesoppdateringene inneholder ukens figur, økonomiske hendelser, markedene på 1-2-3 og en oppsummering av våre ledende markedsdrivere. Oppdateringene er perfekt for å holde deg oppdatert, og kan gi deg ekstra godt nytte av vårt markedsbrev som publiseres en gang i måneden. God lesing!

Klikk her for å laste ned pdf-versjon av ukesoppdateringen (eller fortsett å lese den her på bloggen).

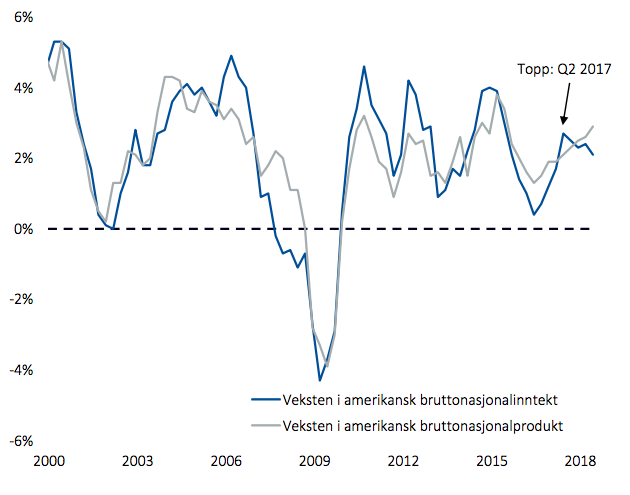

Ukens figur: Hva er mest representativt; BNP eller BNI?

- Veksten i den amerikanske økonomien ser ut til å fortsette å stige og årsveksten i bruttonasjonalprodukt (BNP) har ikke vært høyere på tre år.

- Likevel kan den sterke økonomiske veksten målt ved BNP, eller utgiftssiden for beregning av økonomisk vekst, gi et galt bilde av virkeligheten.

- Ukens figur viser utviklingen i amerikansk bruttonasjonalprodukt (grå linje) og bruttonasjonalinntekt (BNI) (blå linje) de siste 18 årene.

- BNI representerer inntektsmetoden for beregning av økonomisk vekst; den måler i prinsippet det samme som BNP, men består av andre datakilder.

- I andre kvartal steg amerikansk BNP målt mot samme kvartal året før med 2,9 prosent; den høyeste veksten siden 2015.

- Årsveksten i BNI falt til 2,1 prosent i andre kvartal.

- Mens BNP-veksten viser sterkt positivt momentum, viser BNI-veksten avtakende momentum med en vektsttopp i andre kvartal 2017.

- Jeremy Nalewaik, tidligere økonom i Federal Reserve, har konkludert med at BNI er et mer presist mål på økonomisk vekst enn BNP. Les mer her.

- Nalewaik har argumentert for at BNI bedre reflekterer bevegelsene i konjunktursyklusen.

- Nalewaik viser til at når det har oppstått divergens mellom BNP- og BNI-tallene, så er det større sannsynlighet for at BNP-tallene måtte revideres.

- Det betyr at BNP enten inneholder mer støy eller bommer på å fange opp bevegelser i konjunktursyklusen som fremkommer av BNI og andre konjunkturindikatorer.

- Samlet sett er det sannsynlig at den økonomiske veksten i USA har sakket av det siste året.

Økonomiske hendelser

Etter et to dager langt rentemøte ble det onsdag klart at den amerikanske sentralbanken hevet renten for tredje gang i år og åttende gang siden desember 2008. Dermed steg den amerikanske styringsrenten med 0,25 prosentpoeng til intervallet 2 til 2,25 prosent. Federal Reserve gjorde ingen store endringer i renteprognosene og signaliserte gradvise rentehevinger fremover. Det er ventet at det kommer ytterligere én renteheving i år og i 2019.

Sammen med rentebeslutningen offentliggjorde Fed nye prognoser for veksten i den amerikanske økonomien. Sentralbanksjef Jerome Powell beskrev den økonomiske aktiviteten som sterk og at arbeidsmarkedet har fortsatt å styrke seg. De nye prognosene viser at Fed venter en vekst på 3,1 prosent i år, hvilket er 0,3 prosentpoeng høyere enn sentralbankens tidligere prognoser. Reviderte tall viste at annualisert BNP-vekst fra første til andre kvartal i år var 4,2 prosent. Det er den høyeste veksttakten i amerikansk BNP siden tredje kvartal 2014. Prognosene for den økonomiske veksten i 2019 ble justert opp 0,1 prosentpoeng til 2,5 prosent, mens estimatene for 2020 er uendret på 2,0 prosent.

Sist uke ble både arbeidskraftundersøkelsen (AKU) fra Statistisk sentralbyrå (SSB) og den registrerte ledigheten fra NAV presentert. Gjennomsnittlig arbeidsledighet i Norge, justert for sesongvariasjoner, steg til 113 000 i juli, hvilket tilsvarer fire prosent av den norske arbeidsstyrken. Det viser SSBs arbeidskraftundersøkelse for juli som er tremånederssnittet for arbeidsledighetet fra juni til august. Dette er opp 5000 personer siden forrige tremånedersperiode. På forhånd var det ventet at AKU- ledigheten ville falle 0,1 prosentpoeng fra forrige tremånedersperiode til 3,8 prosent. Der SSB tar utgangspunkt i et representativt utvalg, tar NAV utgangspunkt i registrerte arbeidsledige. NAVs registrerte ledighetstall, som normalt er lavere enn AKU-tallene til SSB, var på 2,4 prosent ved utgangen av september. Ledighetstallene fra NAV har vært stabile på 2,4 prosent de siste tre månedene. Både AKU-ledigheten og registrert ledighet fra NAV er noe svakere enn ventet av Norges Bank, som blant annet på grunn svakere utvikling i arbeidsmarkedet nedjusterte rentebanen på forrige rentemøte.

Detaljomsetningen i Norge steg med 0,6 prosent fra juli til august, viser sesongjusterte tall. Det skjer etter et markert fall i omsetningen i juni og en oppgang på 0,5 prosent i juli. På forhånd var det ventet en vekst i detaljhandelen på 0,5 prosent. Det private forbruket står for om lag halvparten av verdiskapingen for fastlandsøkonomien, og består av vare- og tjenestekonsum. Detaljomsetningen fanger opp det meste av varekonsumet, og kan derfor gi informasjon om veksten i økonomien. Forrige ukes tall fra SSB viser at trenden har vært mer eller mindre stigende siden veksten snudde i mai 2016.

Argentina sliter med rekordhøy inflasjon og en valuta som er halvert mot amerikansk dollar hittil i år. I juni fikk Argentina et lån på 50 milliarder dollar av det internasjonale pengefondet IMF for hjelpe til med å håndtere de økonomiske utfordringene landet står overfor. I august ble IMF og Argentina enige om å fremskynde utbetalingene. I forrige uke har lånet blitt utvidet med 14 prosent til 57 milliarder dollar slik at landet kan prøve å legge den turbulente tiden bak seg og unngå en ny konkurs.

Markedene på 1-2-3

Aksjemarkedet

De globale aksjemarkeder avsluttet september med en noe negativ utvikling, men endte allikevel måneden i pluss. Verdensindeksen MSCI ACWI falt 0,6 prosent sist uke, men endte opp 0,4 prosent i september og hele 4,3 prosent for tredjekvartal samlet. Vi har følgelig lagt bak oss det beste kvartalet hittil i 2018. Børsene i de modne markeder har gjort det best hittil i 2018 og for så vidt i tredje kvartal isolert. Likevel så vi noe mindre ulikhet i september og MSCI Emerging-indeksen falt noe mindre enn verdensindeksen i månedens siste uke.

MSCI Emerging-indeksen falt mer marginale 0,3 prosent sist uke; det er dog noen lyspunkter. Særlig deler av Latin-Amerika har vist styrke gjennom september. Denne regionen hadde et meget svakt første halvår, men har i september hentet inn over en tredel av det tapte. Eksempelvis har hovedindeksen Ibovespa i Sao Paulo steget med over ni prosent i tredje kvartal og er nå igjen i pluss for året. I Asia har det gått tyngre, der særlig Shanghai-børsen har vært meget svak. Denne avsluttet dog tredje kvartal med solid positiv utvikling i september og steg 0,9 prosent sist uke. Allikevel er nedgangen fortsatt nesten 15 prosent for året.

Børsene i USA har vist noe mer usikker utvikling gjennom september enn tidligere i år. Foruten en oppgang på 0,7 prosent for Nasdaq-indeksen sist uke, var alle de andre hovedindeksene i minus. Fryktindeksen VIX steg også noen prosent, hvilket kan indikere at markedet er noe mer nervøst nå hensyntatt en del av urolighetene som både preger den hjemlige og internasjonale politiske arena.

Europa-børsene var også jevnt over negative sist uke og fortsetter dermed sin negative utvikling for året. MSCI Europe-indeksen endte ned 0,2 prosent sist uke og er ned 1,6 prosent for året. Blant unntakene sist uke finner vi Oslo Børs, der OSEFX steg solide 1,2 prosent, drevet opp av en fem prosent oppgang for nordsjøoljen over uken. Oslo Børs er for øvrig et av verdens sterkeste børsmarkeder i år med sin oppgang på over 14 prosent, hvorav nesten halvparten i tredje kvartal.

Rentemarkedet

Sist onsdag hevet den amerikanske sentralbanken Fed med 25 basispunkter som ventet. Markedet priser inn ytterligere én renteheving i 2018 med 73 prosent sannsynlighet. I notatet fra Feds rentemøte hadde sentralbanken valgt å fjerne formuleringen om at pengepolitikken skal være imøtekommende, noe som kan indikere at sentralbanken har blitt mer forsiktig og ønsker å vente og om inflasjonen stiger mer innen neste renteheving.

I Europa nærmer vi oss tidspunktet for en kommende nedskalering av Den europeiske sentralbanken ESBs støttekjøp av obligasjoner. Den 3. oktober kommer ESB til å redusere sine støttekjøp fra 30 milliarder euro til 15 milliarder euro pr. måned. Planen er å avslutte tilbakekjøpsprogrammet helt ved utgangen av året. ESBs støttekjøp har støttet det europeiske markedet de siste tre årene. Likevel, til tross for sentralbankens tydelige kommunikasjon rundt sine planer og at markedet priser inn dette, så taler det for stigende markedsrenter fremover.

I forrige uke var det hovedsakelig Italia som var i fokus. Landet rapporterte et budsjettunderskudd på 2,4 prosent mot forventet 2,0 prosent eller lavere, hvilket medførte at renten på tiårige italienske statsobligasjoner steg relativt kraftig (fra 2,83 prosent til 3,15 prosent). For øvrig var det relativt lite bevegelser i de fleste globale rentemarkedene der eksempelvis amerikanske ti års statsobligasjoner steg med 0,01 prosentpoeng til 3,06 prosent. Selv tyske og norske ti års statsobligasjoner hadde en marginal utvikling og steg gjennom uken med henholdsvis 0,01 og 0,02 prosentpoeng (til henholdsvis 0,47 og 1,92 prosent).

I det amerikanske markedet for god og dårligere kredittkvalitet var det relativt små positive endringer; kredittpåslaget for god kredittkvalitet falt med 0,01 prosentpoeng til 0,97 prosent, mens for dårligere kredittkvalitet falt kredittpåslaget med 0,01 prosentpoeng til 3,28 prosent. Det europeiske obligasjonsmarkedet for god og dårligere kredittkvalitet utviklet noe svakere i forrige uke; her lå kredittpåslagene for god kredittkvalitet uendret på 0,58 prosent, mens kreditpåslaget for dårligere kredittkvalitet steg med 0,05 prosentpoeng til 3,23 prosent.

Klikk her for å laste ned pdf-versjon av ukesoppdateringen og våre ledende markedsdrivere.

Få innsikten rett i innboksen

Få inspirasjon, kunnskap og hold deg oppdatert. Registrer deg for informasjon på e-post i dag! Vi sender deg kun informasjon når vi har noe vi tror er nyttig for deg, og du kan melde deg av når som helst.