Denne artikkelen ble først publisert i Dagens Næringsliv onsdag 2. januar 2019.

Da vi gikk inn i 2018, var optimismen skyhøy. På vei inn i 2019 er situasjonen snudd på hodet – men likevel i tråd med det man kunne regne med.

Erfaring tilsier at i kjølvannet av ekstreme utslag av vedvarende optimisme kommer en påfølgende periode med svak og negativ avkastning. Ved inngangen til 2018 var stemningen i aksjemarkedet sjeldent optimistisk; vi har aldri registrert en lengre periode med så sterk optimisme som ved årsskiftet 2017–2018.

Med andre ord forventet nesten alle en fortsatt strøm av positive nyheter og høyere aksjekurser for ett år siden.

En mer disiplinert bruk av objektive økonomiske indikatorer i stedet for magefølelse og synsing ville imidlertid ha avslørt at verdensøkonomien allerede i 2017 begynte å vise tegn til en kommende avmatning. Og etter årevis med kvantitative lettelser observerte vi ved utgangen av 2017 at noen av verdens sentralbanker begynte å stramme inn i stedet for å fortsette med pengepolitiske lettelser.

Undervekt i aksjer

Mens 29 av 34 sentralbanker verden over stimulerte økonomien gjennom pengepolitiske lettelser høsten 2017, snudde trenden blant sentralbankene på tampen av 2017; i oktober 2018 praktiserte majoriteten av verdens sentralbanker en innstrammende pengepolitikk.

Med signaler om avtagende økonomisk vekst i ryggen og utsikter til normalisering av pengepolitikken i 2018 anbefalte vi i Formuesforvaltning ved inngangen til februar i fjor å redusere risikoen i porteføljene ved å plassere mindre penger i aksjer enn normalt. Gjennom våren og sommeren 2018 var det mange som mente at forsiktigheten var malplassert; de så på norske aksjer, spesielt oljeeksponerte selskaper, og ville være med på festen på Oslo Børs.

Så kom høsten og bildet ble snudd opp ned; oljeprisen kollapset, Oslo Børs raste og verdens børser gikk fra positiv kalenderårsavkastning til røde tall for året. Jeg vil argumentere for at skiftet er i tråd med det man kunne vente, gitt utviklingen i momentum eller trenden i økonomien og i aksjemarkedet.

Nedtur og korreksjoner

Det er over 13 år siden jeg begynte å skrive kronikker i DN. I oktober 2006 skrev jeg for første gang en artikkel om sammenhengen mellom konjunkturer og aksjeavkastning, under tittelen «Når bør du kjøpe aksjer?». Da poengterte jeg at «meravkastningen i aksjer kommer på helt spesielle tidspunkter i den økonomiske syklusen».

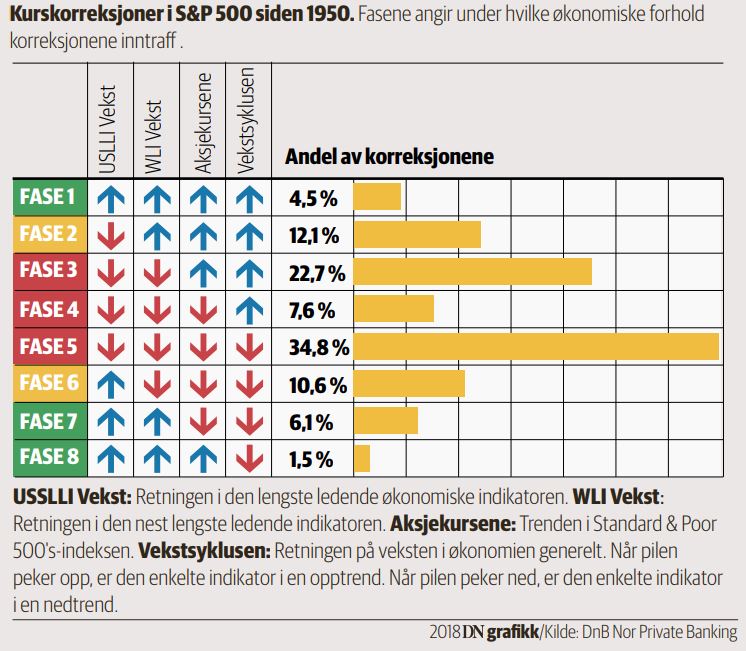

I april 2007 introduserte jeg en indikatorbasert oversikt over historiske aksjekorreksjoner siden 1950, det vil si børsfall, gitt utfallet i økonomiske indekser og trenden i aksjemarkedet. Den samme oversikten har senere blitt presentert i denne avisen i januar 2008 og i februar 2009.

Til glede for nye lesere presenteres samme tabell nok en gang.

I tabellen ser vi på fire indikatorer; en langt ledende indeks for økonomisk vekst, en kort ledende indeks, trenden i aksjemarkedet og den løpende økonomiske veksttakten. Alle indikatorene kjennetegnes av at de er «binære»; de peker enten opp eller ned.

Ved inngangen til 2018 pekte både den lengst ledende og den kortere ledende indeksen for økonomisk vekst ned. I oktober snudde trenden i aksjemarkedet entydig ned, noe jeg poengterte i en DN-kronikk 6. november under tittelen «Aksjemarkedet har snudd».

2018 gikk som ventet

La oss nå gå tilbake til tabellen jeg har presentert i DN ved tretidligere anledninger: Vi er nå i fase fem hvor alle piler peker ned. Her har korreksjonsrisikoen erfaringsvis vært størst; omtrent en tredjedel av de historiske børsfallene på mer enn fem prosent har funnet sted når alle de objektive indikatorene pekte ned.

Videre har nesten 90 prosent av korreksjonene funnet sted i fase to, tre, fire-fem og seks. Med andre ord burde det ikke være helt uventet at 2018 bød på et værskifte.

Og når vi står med en fot inne i 2019, har vi dessverre ingen holdepunkter for at ledende indekser for økonomisk vekst er i ferd med å snu med det aller første.