Denne artikkelen ble først publisert i Dagens Næringsliv onsdag 7. november 2018.

Mange lurer på hvorfor aksjemarkedet er så turbulent for tiden. Svaret er at det har snudd.

Det skal ikke være lett å forstå markedets krumspring. På skolen lærte vi at «ingen vet hvor haren hopper» som et bilde på markedets uransakelighet. Og når markedet hopper mer enn før, tyr akademikere gjerne til «sjokk» som forklaring på de store svingningene; sjokk er definisjonsmessig uventede og passer dermed ikke inn i modeller som har til hensikt å forklare fremtidig risiko.

Akademikere i økonomi og finans har de siste tiårene oppdaget at ulike faktorer er velegnet for å beskrive avkastningsmønstre i enkeltaksjer. Eksempler på slike faktorer er størrelse – hvor selskapene rangeres etter markedsverdi – og verdi – hvor selskapene rangeres etter markedsverdi i forhold til bokført verdi av egenkapitalen. Selv om akademia har kommet langt i å beskrive forskjeller i avkastning mellom aksjer, har det vært mindre fremgang i forsøkene på å forklare tidsvariasjonen i hele aksjemarkedets avkastning, det vil si hvorfor aksjemarkedet gir god avkastning i én periode og svakere avkastning i den neste.

«Håper momentum forsvinner»

Blant de meste respekterte finansakademikerne er det spesielt én faktor som anses som så kontroversiell at den ikke er helt akseptert. Eugene Fama, nobelprisvinner i økonomi i 2013, er kjent for aksjefaktormodeller og hypotesen om effisiente markeder. Derfor har det stor betydning når han fortsatt uttrykker skepsis til «momentum» som faktor, det vil si at den nærmeste tidens utvikling, la oss si seks til 18 måneder, er den beste prognosen for utviklingen i neste periode.

Til tross for at momentum er blitt påvist overalt, sa Fama i et intervju i 2015 at han «håper momentum forsvinner», samtidig som han påpekte at momentum er «den største forlegenheten for teorien om effisiente markeder».

Hvis man har et mer åpent syn på momentum enn akademikere som Fama, finner man at faktoren er velegnet for å beskrive trender i både økonomien og i kapitalmarkedet. For over 100 år siden skrev Wesley Clair Mitchell (1874–1948) boken «Business Cycles», hvor han påbegynte arbeidet med å forstå trendene i hele økonomien. Mitchells arbeid er aldri blitt akseptert blant moderne økonomer, men vi kan takke arven etter ham for at vi i dag har et rikt utvalg av indikatorer som beskriver trend eller momentum i verdens økonomier, det vil si om årsveksten i økonomien er tiltagende eller avtagende.

Mister moment

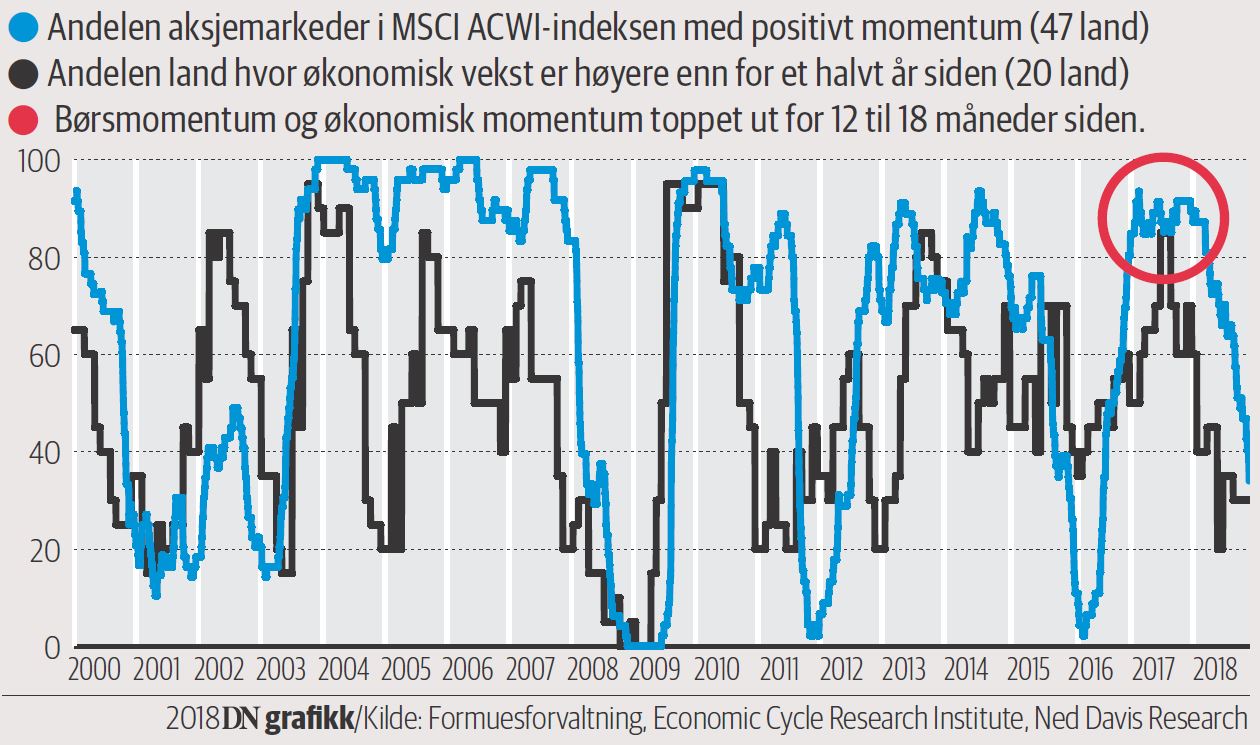

Børsmomentum er positivt når 200 dagers glidende gjennomsnittskurs er tiltakende. Økonomisk momentum er positivt når dagens økonomiske vekst er høyere enn den var for et halvt år siden. Vi ser at globalt børsmomentum og globalt økonomisk momentum ofte har gått i takt, helt i tråd med antakelsen om at aksjer er et speilbilde av økonomien.

Å beregne trend eller momentum i aksjemarkedet er enklere: Vi bruker 200 dagers glidende gjennomsnittspris som definisjon på om momentum er tiltagende eller avtagende. Gjennom 2018 har den nysgjerrige analytiker kunnet observere at trenden i verdens økonomier og aksjemarkeder utvilsomt har toppet ut i henhold til momentumdefinisjonen. I figuren ser vi at momentum i verdens aksjemarkeder og økonomier har fulgt hverandre i større grad enn akademikernes påstand om at «ingen vet hvor haren hopper». Og rundt årsskiftet 2017–2018 toppet momentum ut i både økonomier og aksjemarkeder, helt etter den alternative læreboken om økonomi og finans.

Det gir oss objektivt satte kriterier for å kunne fastslå at «det har snudd». Merk at dette ikke er en spådom, men et observert faktum.

Det har snudd

Basert på 110 års erfaring med momentum i økonomien og aksjemarkedet i USA finner vi at aksjemarkedet har gitt en realavkastning på 12 prosent når momentum i både økonomien og aksjemarkedet var positivt.

Til sammenligning har aksjemarkedets realavkastning vært minus 12 prosent i perioder hvor momentum i både økonomien og aksjemarkedet var negativt. Disse utfallsrommene – pluss 12 prosent og minus 12 prosent – minner lite om hypotesen om at «ingen vet hvor haren hopper».

Fordi momentum i både verdens økonomier og aksjemarkeder har snudd til det negative det siste året, tilsier historiske erfaringer at risikoen i kapitalmarkedene nå er større enn den normalt er. Derfor anbefalte vi undervekt i aksjer ved inngangen til februar.

Det har snudd. For lengst.