Varmt i markedet

- Det gikk varmt for seg i markedene i juli, og man ble belønnet for å ta risiko.

- Globale aksjemarkeder steg tre prosent, mens høyrenteobligasjoner ga halvannen prosent i avkastning i juli.

- Til sammenlikning falt globale statsobligasjoner i verdi og har dermed lagt bak seg en lengre periode uten avkastning.

- Markedsdriverne på 1-2-3.

Klikk her for å laste ned pdf-versjon av markedsbrevet.

Optimismen vender tilbake

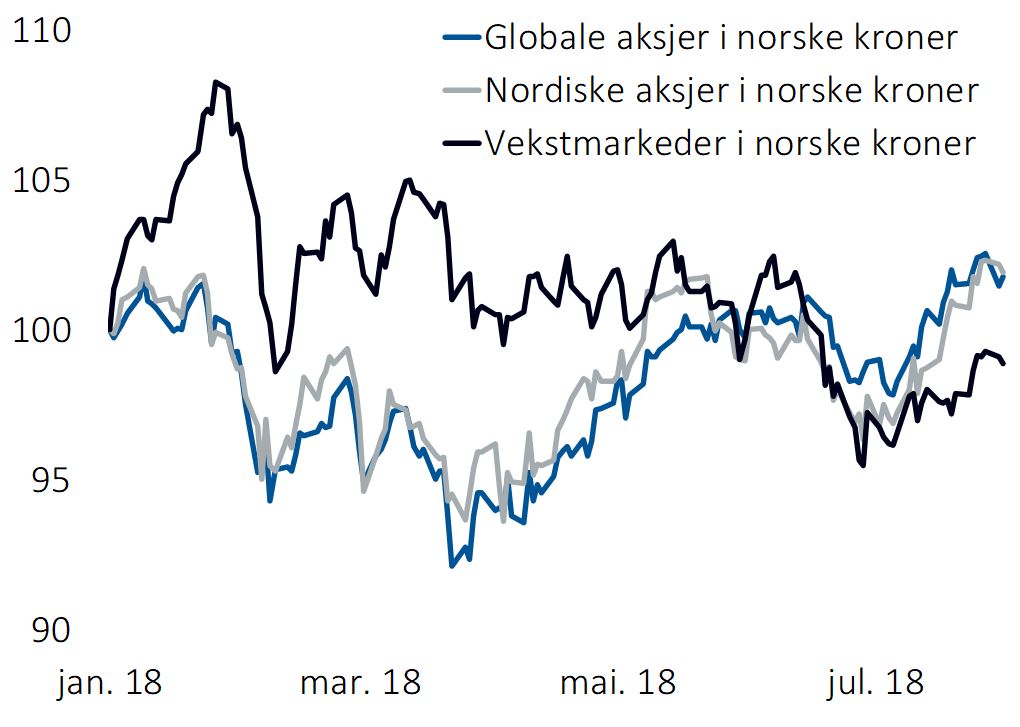

Før sommerferien hadde 2018 hittil vært et år som vi sammenliknet med et hvileskjær. Avkastningen i risikofylte investeringer uteble og optimismen var på vikende front. Så kom juli og det gikk varmt for seg i markedene. Både amerikanske, europeiske aksjer og nordiske aksjer steg rundt tre og en halv prosent. Nok en gang var aksjer i vekstmarkeder litt svakere enn modne markeder, med en oppgang i juli på halvannen prosent, jf. figur 1.

Figur 1: Negativ avkastning i risikosøkende investeringer i 2018

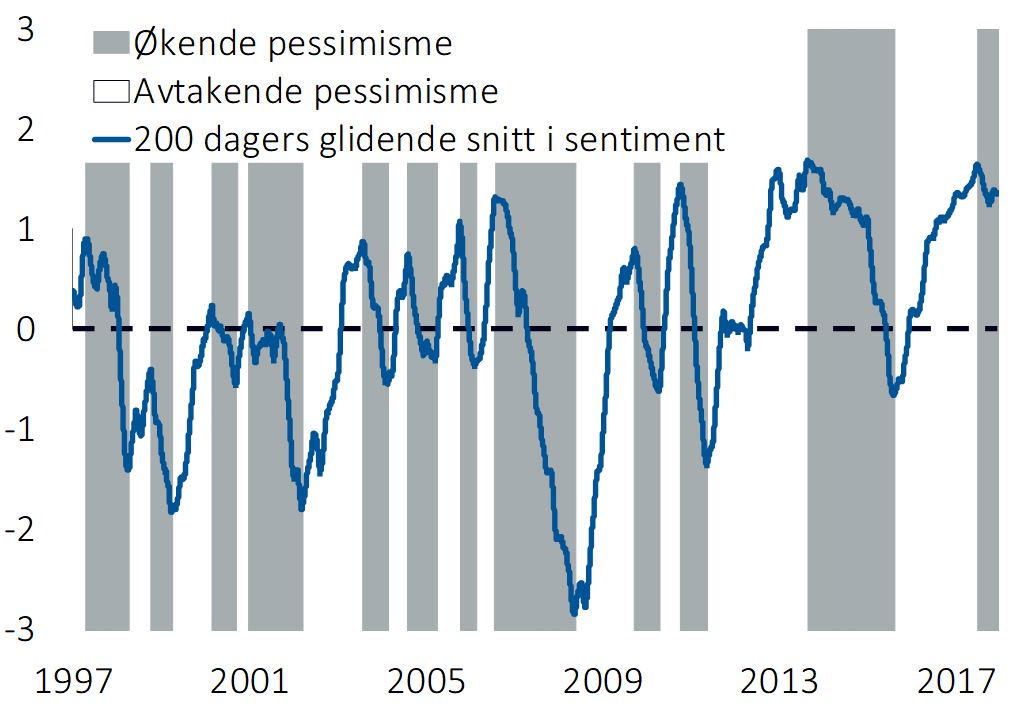

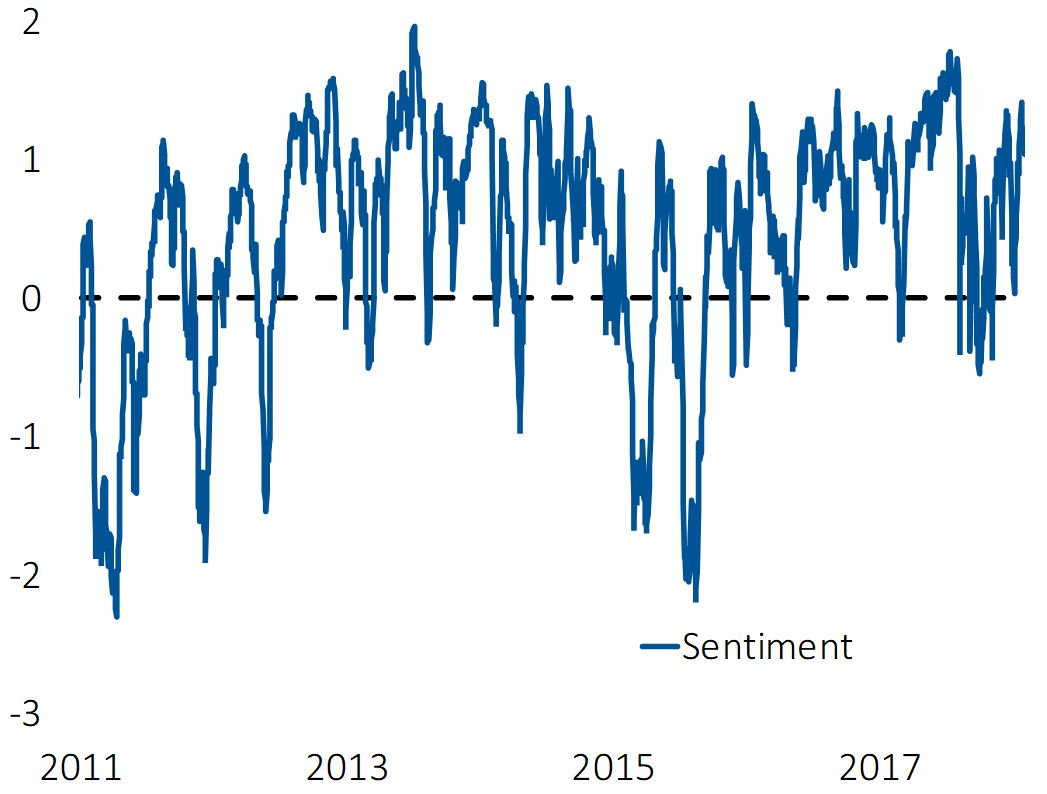

De siste årene har vært preget av en sjeldent sterk optimisme blant folk i markedene. Figur 2 viser en glattet versjon (200 dagers glidende gjennomsnitt) av vår faste sentimentfigur, se figur 6 på side 3. Sentimentfiguren kan ses på som en spørreundersøkelse blant markedsaktørene, hvor positive verdier gjenspeiler optimisme, mens negative verdier gjenspeiler pessimisme. Av figur ser vi at trenden i sentimentet, stemningen blant folk i markedet, var historisk høy tidligere i år. Det er verdt å få med seg de store trendskiftene i sentimentet fordi toppene har signalisert mye svakere avkastning enn bunner i sentimenttrenden. Vi vet naturligvis ikke hvilken vei sentimentet går videre, men vi kan likevel slå fast forholdet mellom risiko og potensial er skjevt i retning risiko. Optimismen bredte om seg igjen i juli, men det endrer ikke på bildet av risikoen for et skjevt utfallsrom hvis markedsstemningen endrer karakter.

Figur 2: Trenden i sentimentet indikerer økt risiko

En balansert portefølje med god risikospredning inneholder også risikofrie verdipapirer. Norske statsobligasjoner med fem års løpetid (eg. durasjon) falt 0,7 prosent i juli og har dermed gitt negativ avkastning siden første kvartal i 2016. En del vil kanskje reise spørsmålet hva som er poenget med å investere i risikofrie obligasjoner når renten er lav og obligasjonene likevel kan gi negativ avkastning. Svaret er at man må påse at porteføljen ikke svinger mer enn man tåler hvis markedet en gang faller. Det høye sentimentet og den utbredte optimismen gjenspeiler en tro på evig sommervær, mens en fornuftig garderobe også inneholder litt vinterklær.

Figur 3: Svak avkastning i risikofrie renter

Tema: Warren Buffetts favorittindikator med en vri

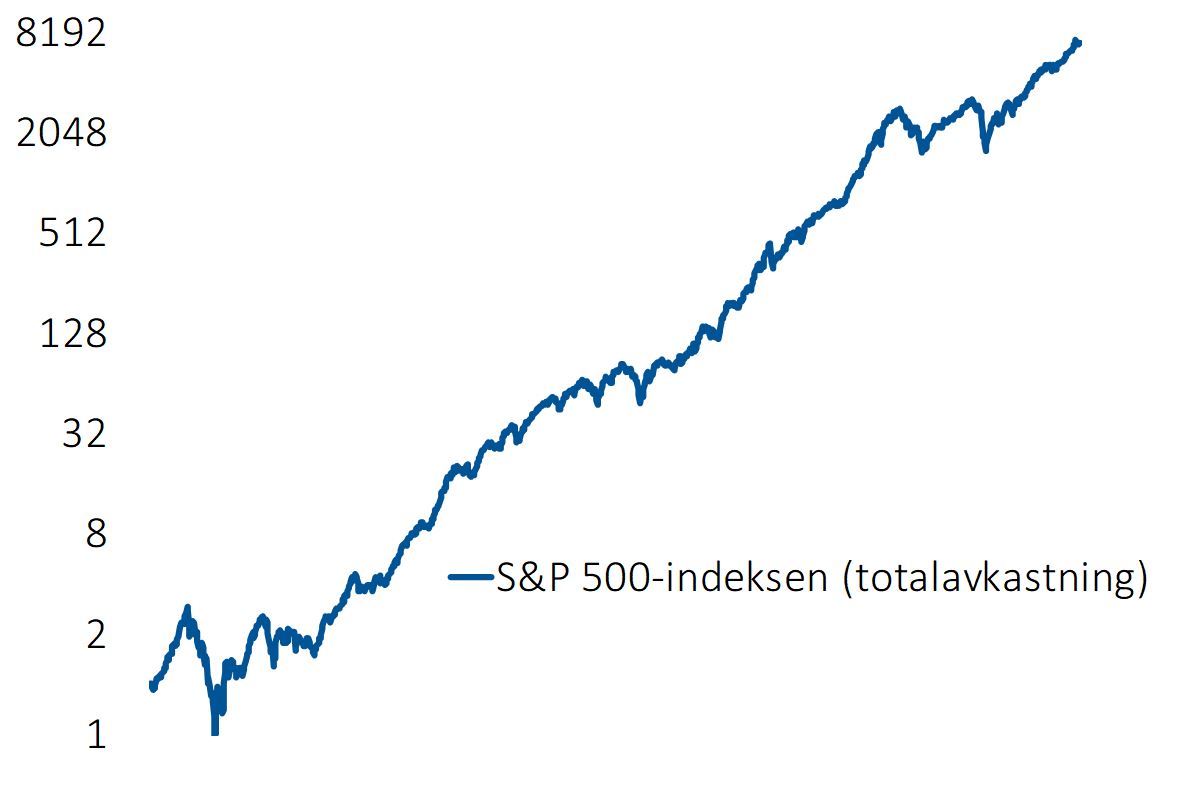

Warren Buffett regnes av mange som verdens beste investor. Han er verdens tredje rikeste person, en formue han har skapt gjennom investeringsselskapet Berkshire Hathaway. I en alder av 85 regnes han som en nålevende legende.

Til alles glede gir Buffett jevnlig praktisk orienterte råd, både om investeringer, men også mer generelle råd. For nesten 20 år siden, i desember 2001, skrev han at det å sammenlikne aksjemarkedsverdiene med verdiskapingen i hele samfunnet «sannsynligvis er den beste enkeltindikatoren for å vurdere markedsprisingen». Ved inngangen til årtusenskiftet steg denne indikatoren til rekordhøye nivåer. Det vil si at verdien av alle amerikanske aksjer aldri hadde overgått verdiskapingen i hele samfunnet med større margin enn akkurat da, jf. midterste del av figur 5. Merk at vi her ser på nominelle verdier, dvs. ikke justert for inflasjon.

«Hvis investorer skal tjene penger fortere enn veksten i den amerikanske foretakssektoren, må prosentlinjen i figuren fortsette å gå opp og opp. Hvis verdiskapingen i samfunnet kommer til å stige fem prosent i året og du ønsker en avkastning på ti prosent, så må linjen gå gjennom toppen av figuren. Det kommer ikke til å skje», skrev Buffett i 2001.

Nylig steg linjen i figuren til samme nivåer som i 2001, og nesten til samme rekordnivå som i mars 2000. Vi er for øvrig langt over nivåene i 2007, da linjen toppet ut på 126 prosent.

«For meg er meldingen i figuren denne: Hvis det prosentvise forholdstallet faller til 70-80-prosentnivået, så vil det sannsynligvis gå bra hvis du kjøper aksjer. Hvis forholdstallet nærmer seg 200 prosent, som det gjorde i 1999 og i deler av 2000, leker du med ilden», skrev Buffett for 17 år siden.

Tidene endrer seg. Selv er Buffett mye rikere i dag enn da han lanserte sin favorittindikator, men verden for øvrig er annerledes nå enn rundt årtusenskiftet. Enkelte mener Buffetts indikator ikke helt henger med i en mer global

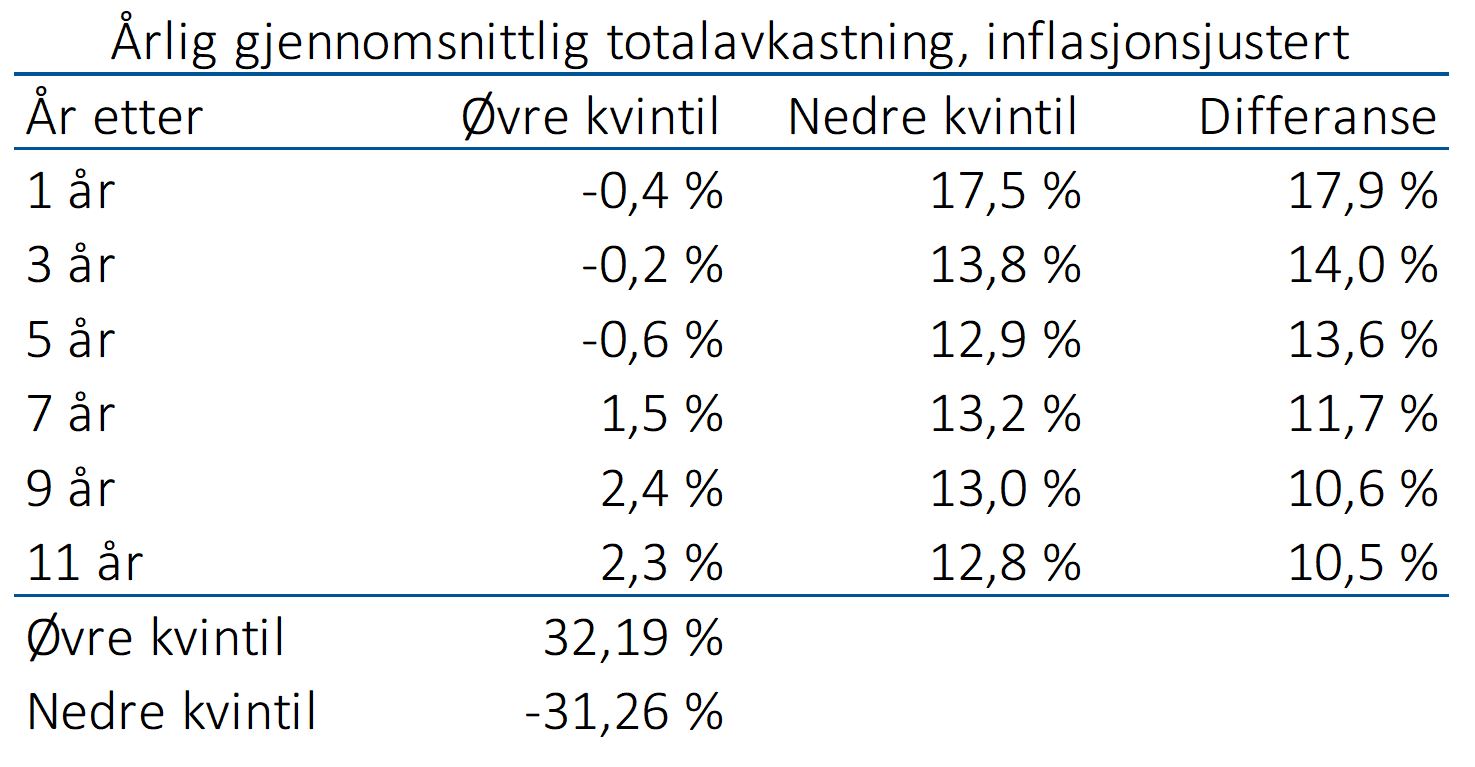

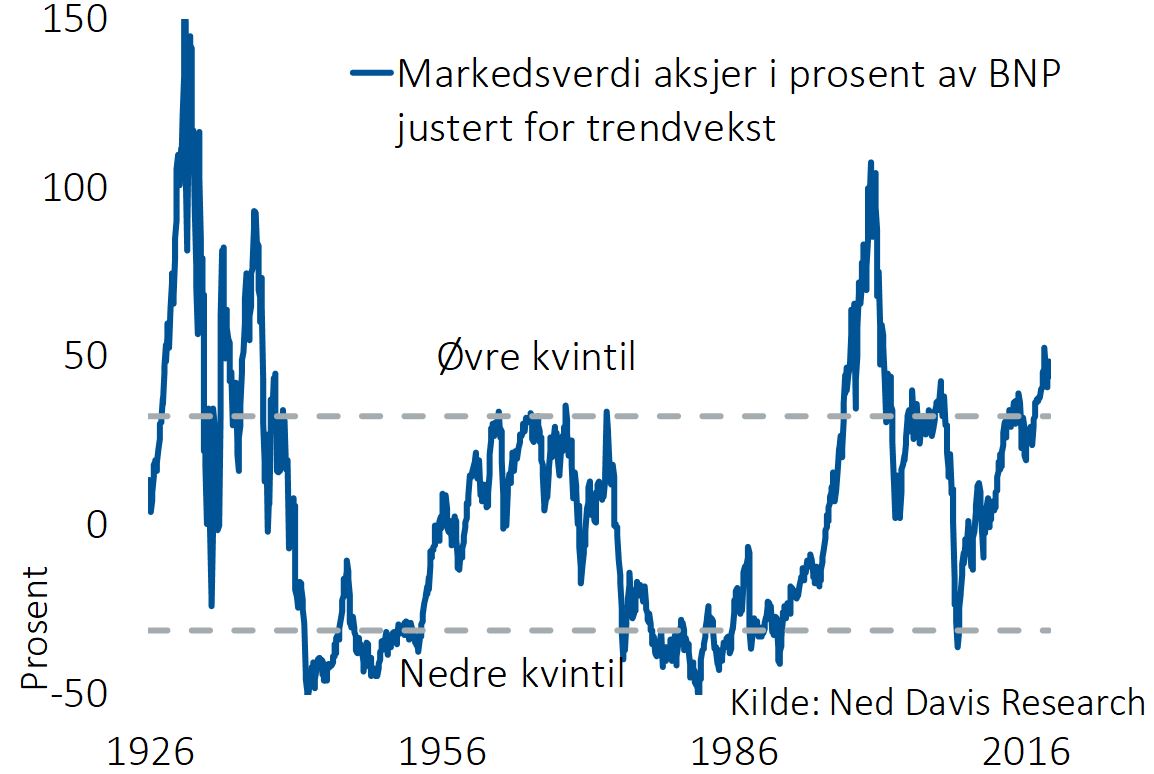

Figur 4: Årlig gjennomsnittlig totalavkastning siden 1926, inflasjonsjustert, i kjølvannet av varsel fra Buffetts favorittindikator

verden med historisk lave renter. Derfor presenterer vi en justert versjon av Buffetts favorittindikator, hvor vi tar høyde for at forholdstallet mellom aksjemarkedsverdiene og verdiskapingen kan øke over tid. Dette er vist i nederste del av figur 5. Men selv når vi gjør denne justeringen, finner vi at dagens prising er strukket; den er i øverste kvintil, det vil si den femtedelen av tiden hvor prisingen har vært høyest. Historisk har man i denne femtedelen av tiden bare blitt belønnet med utbytteavkastning, som ikke har vært tilstrekkelig til å holde følge med inflasjonen, jf. figur 4.

Buffett har blitt rik fordi han har en evne til å se når ting er på billigsalg. Dagens aksjemarked, spesielt det amerikanske, er godt innenfor det som kan kalles «fullpris».

Figur 5: Warren Buffetts favorittindikator

Markedsdriverne på 1-2-3

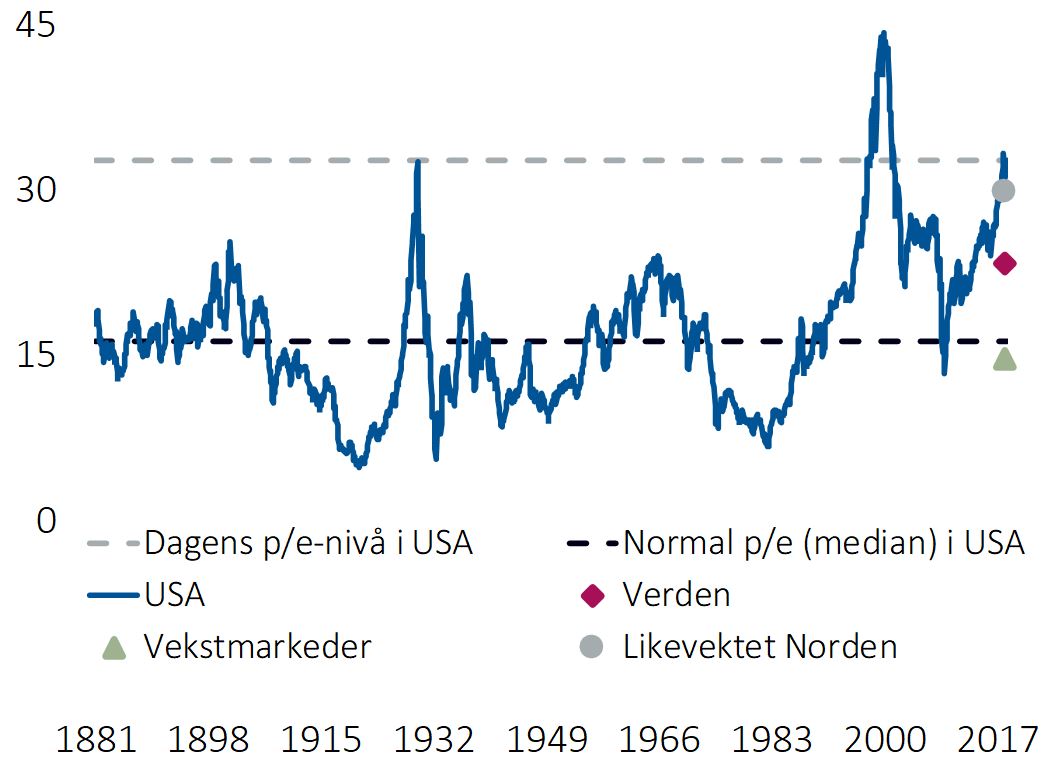

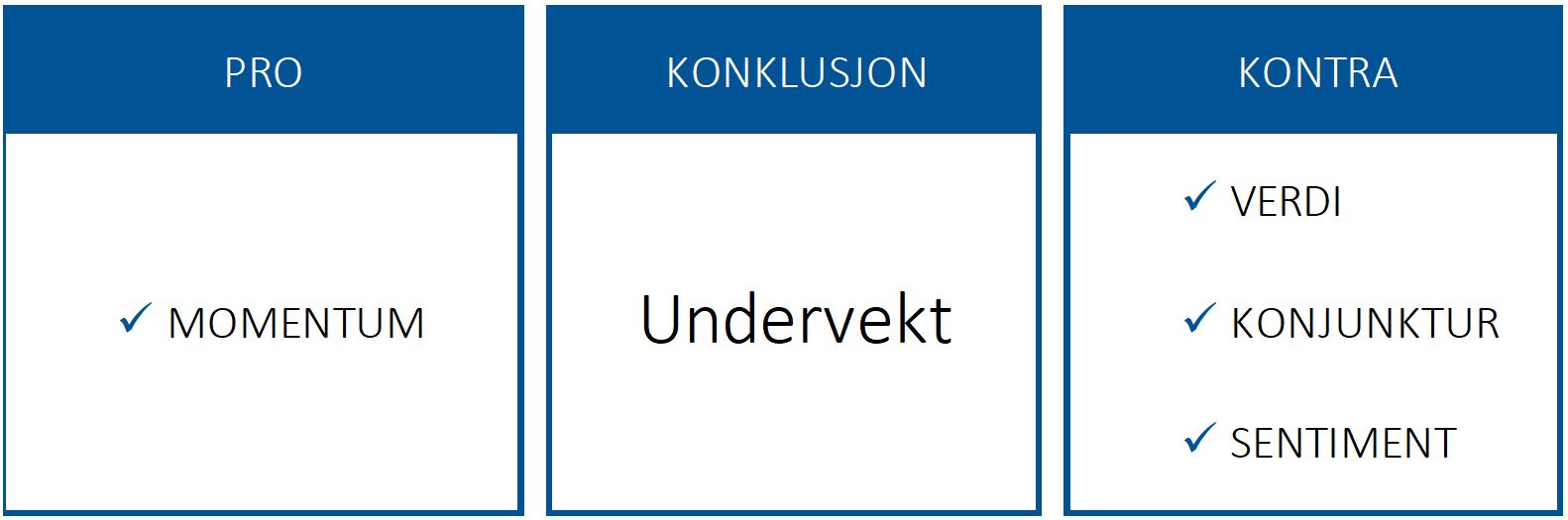

I figur 6, 7, 8 og 9 har vi illustrert utvikling og tilstand i de tallfestede og objektive markedsdriverne sentiment, konjunktur, momentum og verdi:

- Sentimentet (figur 6) gjenspeiler optimisme og er dermed en negativ markedsdriver på kortere sikt.

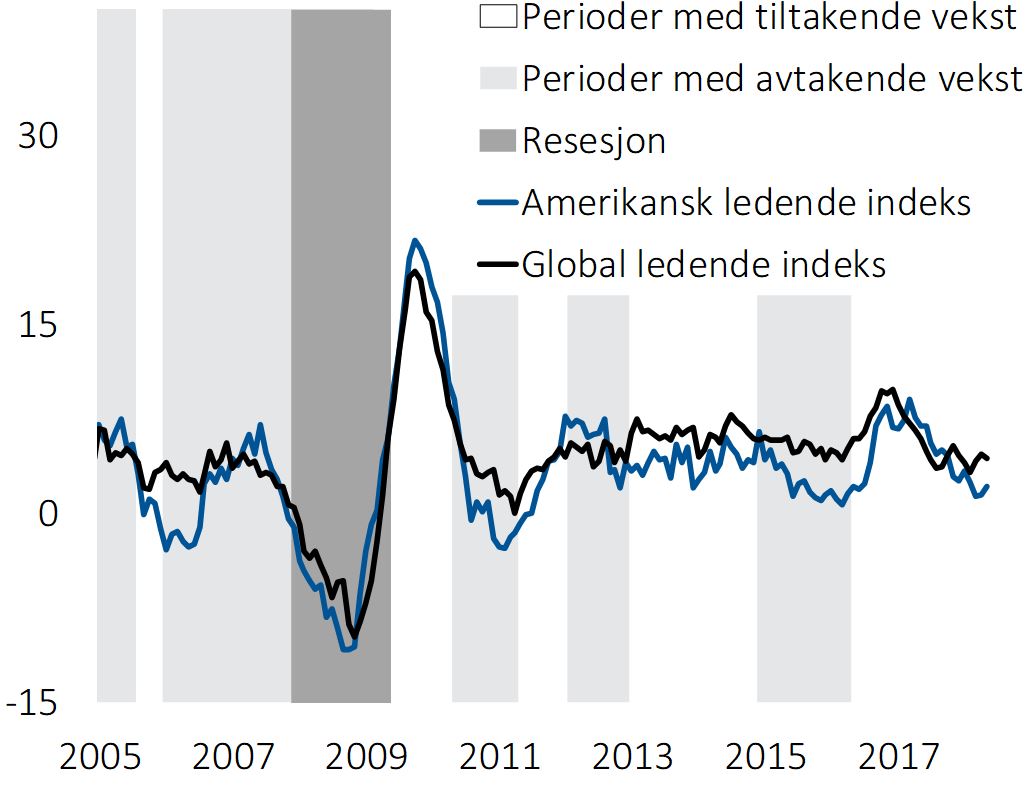

- Konjunktur (figur 7) er en negativ markedsdriver.

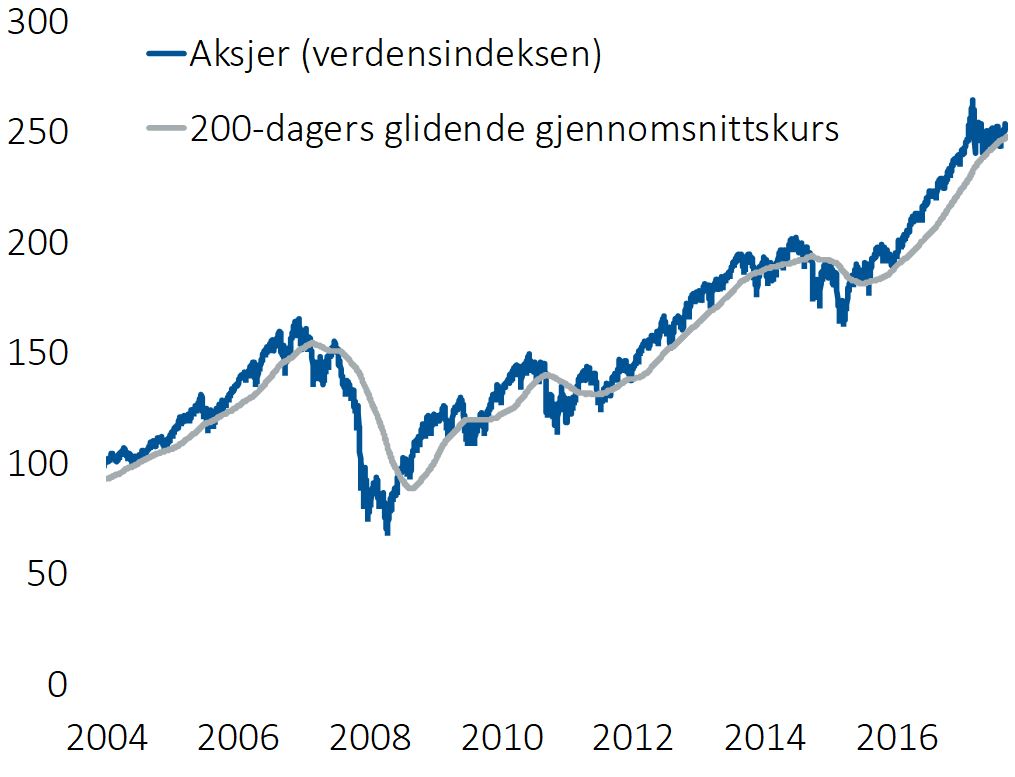

- Momentum (figur 8) er positivt på global basis.

- Verdi (figur 9) forteller oss at markedene er sjeldent dyre. Det betyr at forventet avkastning på lang sikt er lavere enn normalt.

Figur 6: Sentimentet gjenspeiler optimisme og er en negativ driver

Figur 7: Veksten i ledende indekser i USA og globalt peker ned

Figur 8: Momentum er en positiv markedsdriver

Figur 9: Det er mindre verdi enn normalt i aksjer

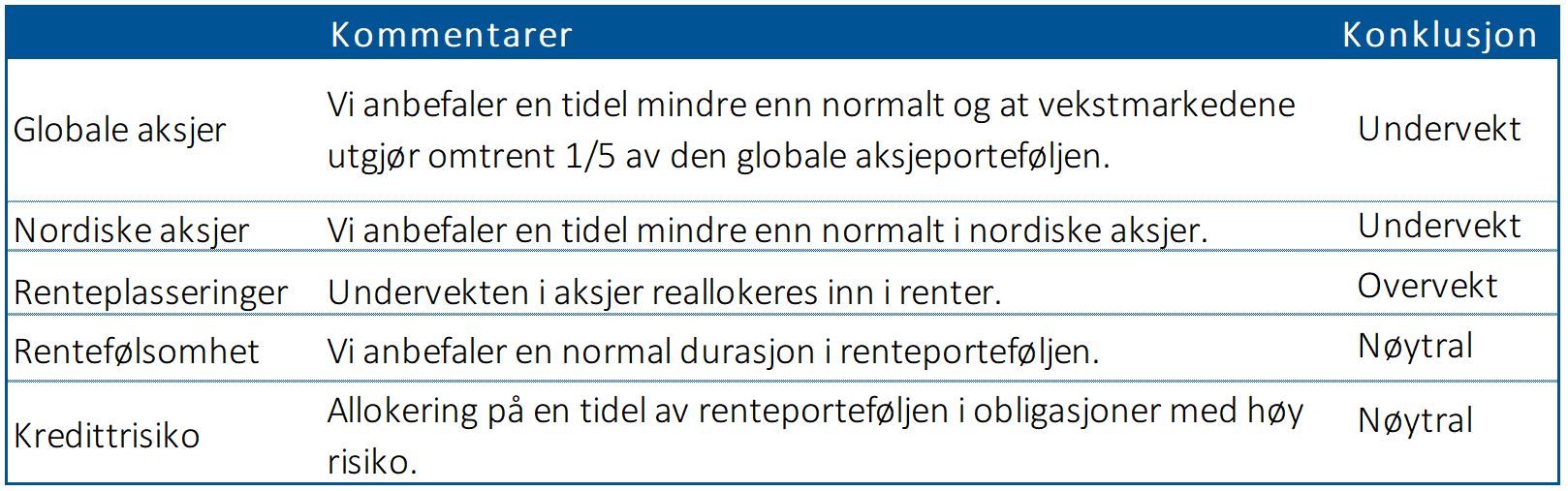

I figur 10 og 11 oppsummerer vi markedsdrivere og anbefalinger. Vi anbefaler undervekt i aksjer og å ta mindre risiko enn normalt.

Figur 10: Oppsummering av markedsdriverne

Figur 11: Våre anbefalinger

[av_button label=’Tilbakemelding på markedsbrevet’ link=’page,26859′ link_target=» size=’large’ position=’left’ icon_select=’yes’ icon=’ue83b’ font=’entypo-fontello’ color=’theme-color’ custom_bg=’#444444′ custom_font=’#ffffff’ custom_class=» admin_preview_bg=» av_uid=’av-kzb2t8′]