God avkastning på kalenderen

- Vi går inn i årets siste måned med et uvanlig godt børsår i ryggen.

- Aksjemarkedet oppfører seg i henhold til kalenderen og ga god avkastning i november.

- En fortsatt svak krone bidrar til å tegne aksjemarkedet i attraktive farger.

Klikk her for å laste ned pdf-versjon av markedsbrevet.

Déjà vu all over again

Det var baseballtreneren Yogi Berra som sa «it’s like déjà vu all over again». Berra er i dag vel så kjent for sine «yogismer» som sine sportslige bragder. Uansett, aksjemarkedet oppfører seg for tiden i henhold til det mange kaller «børskalenderen». Med det menes at all realavkastning i det amerikanske aksjemarkedet har kommet i perioden fra oktober til april, mens det erfaringsvis har vært negativ realavkastning fra mai til september. Perioden november-desember har historisk vært den aller sterkeste, med en avkastning som er det dobbelte av normalen.

Figur 1: Det positive kursmomentum er intakt i verdens aksjemarkeder

Det er naturlig å lure på hvorfor vi ikke forkaster all annen analyse av kapitalmarkedet til fordel for «børskalenderen» når de historiske dataene ser så overbevisende ut. Svaret er at analysene våre er basert på tre prinsipper, nemlig empiri (erfaringer, historiske data), teori (må være statistisk robust, tåle en vitenskapelig gjennomgang) og fornuft. Kalendereffekter har ofte støtte i empirien, dvs. de historiske dataene. Ofte grunnstøter observasjonene på den grunnen vi kaller teori; vi har ingen god teori for at aksjemarkedet tilbyr fete gevinster i noen måneder, mens det er magert på andre deler av året. Det strider også mot fornuften å tro at det ligger godt synlige tusenlapper på gaten som aktører med et sterkt konkurranseinstinkt ikke plukker opp, år etter år. Figur 1 viser forløpet i aksjer. Hittil i år er globale aksjer opp 30 prosent målt i norske kroner. Globale og nordiske aksjer satte nye toppnoteringer i november målt i norske kroner. Vekstmarkedene holder ikke følge med utviklede markeder og dermed er det et godt synlig gap opp til hovedfeltet i utviklede markeder. mObligasjonsmarkedet spilte lenge hovedrollen i børsåret m2019. Historisk lave renter, som bidro til at nær 1/3 av obligasjonene i renteindeksen Barclays Global Aggregate fikk en negativ rente, har blitt avløst av et rentemarked som befinner seg i dødvanne i årets siste måneder.

Figur 2: Obligasjonsmarkedet har kjølnet de siste to månedene

Den norske kronen svekket seg svakt i november, jf. dollarkursen i figur 3. Fra et norsk perspektiv forklarer den svake kronen god del av den aksjeavkastningen i 2019.

Figur 3: Både norske kroner og oljeaksjer er utenfor det gode selskap

Tema: Valuta, aksjer og risikospredning

Valuta volder bry. I alle fall for dem som leter etter kilder til noe å engste seg for. I Formuesforvaltning anbefaler vi kundene våre å ikke bry seg om valuta i aksjeforvaltningen og i stedet lene seg tilbake og ta det som det kommer. «Men er ikke det en vel passiv strategi», spør noen.

Nå som den norske kronen har lagt bak seg et år med sterk svekkelse og kronen er historisk svak, er det betimelig å minne om hva vi har sagt før. I tillegg vil vi se på hvordan markedsdriverne våre kan brukes for å forklare historiske kronesvingninger.

I gamle dager kunne man kanskje forledes til å se verden gjennom norske kronebriller. Etter hvert som verden har åpnet seg opp de siste tiårene, har det blitt mindre meningsfylt å snakke om norske priser og norske verdier på finansielle investeringer; de norske brillene er avleggs.

Tidligere har vi brukt iPhone som eksempel på en vare som svinger stort i pris målt i norske kroner, avhengig av forhold i økonomier langt unna Norge. For å lage en iPhone trengs en verdikjede som går på tvers av landegrensene, og det er dette globale samspillet som til slutt avgjør prisen på en iPhone. Derfor gir det oss liten glede å ha kroner på konto hvis disse kronene ikke lenger strekker til å kjøpe en iPhone hvor prissettingen er global og ikke bestemt i Norge. I fall kronen svekker seg, er det av stor verdi å ha spredd risikoen globalt og ikke bare i Norge. Den globale risikospredningen bidrar til å opprettholde den internasjonale kjøpekraften din i en verden som er mer global enn før.

Det finns likevel en grunn til å bruke tid på å spekulere i valutabevegelsene; og det er hvis man vet mer om fremtidige valutabevegelser enn andre. Men hvor sannsynlig er det at privatpersoner sitter med innsikter andre ikke har i verdens mest konkurranseutsatte kapitalmarked?

Figur 4: Sesongvariasjoner i kronekursen gjennom kalenderåret

I november viste vi figur 4 ovenfor i serien «Ukens figur». Figuren viser gjennomsnittlig kronekursutvikling mot dollar gjennom kalenderåret de siste 30 årene. Gjennomsnittslinjen i figuren fanger dermed opp såkalte sesongvariasjoner i kronekursen. De siste tre tiårene har vi observert kronesvekkelse i 20 av 29 år i fjerde kvartal. Er det noe vi legger vekt på?

Svaret er at analysene våre er basert på tre prinsipper, nemlig empiri (erfaringer, historiske data), teori (må være statistisk robust, tåle en vitenskapelig gjennomgang) og fornuft. Kalendereffekter har ofte støtte i empirien, dvs. de historiske dataene. Ofte grunnstøter observasjonene på den grunnen vi kaller teori; vi har ingen god teori for at valutamarkedet følger kalenderen. Det strider også mot fornuften å tro at det ligger godt synlige tusenlapper på gaten, år etter år, som aktører med et sterkt konkurranseinstinkt ikke plukker opp.

I og med at vi ikke kaster oss over kalendermønstre uten videre, kan vi likevel lete videre etter mer fundamentale sammenhenger for kronekursen? Figur 3 på side 1 viser utviklingen i kronekursen og energiaksjer de siste 50 årene.

Figur 5: Kronekurs, momentum og vekst global industriproduksjon (IP)

Figur 3 viser kronekursen mot andelen energiaksjer i den amerikanske Standard & Poor’s 500-indeksen. Den skaper et inntrykk av at det kan være en sammenheng mellom kronekursen og investorenes syn på fremtiden i oljesektoren. Oljeaksjer har sannsynligvis aldri vært mer upopulære enn i dag, og spørsmålet er om kronen følger med i det dragsuget det står «fossiløkonomi» på. Er det tidsånden som har styrt kronen mot bunnen?

Når vi graver enda dypere, jf. figur 5, og bruker våre faste markedsdrivere i jakten på valutamønstre, ser vi interessante sammenhenger. Kronen har vært sterkt utsatt for skift i global industriproduksjon. Det meste av kronens historiske svekkelser har kommet i perioder med avtakende vekst i den globale industriproduksjonen. Derfor har det historisk vært interessant å se etter positive skift i utsiktene for global industri i perioder hvor kronen allerede har etablert et negativt momentum. Fordi utsiktene for global industri nettopp har gått fra å være negative til å bli mer positive, finnes det fundamentale grunner for at kronens svekkelse kan nærme seg slutten, jf. skiftet fra linje 1 til 2 i figur 5. Av hensyn til risikospredning og at kronestyrkelsen har vært beskjeden i perioder med positive skift i industriutsiktene, anbefaler vi likevel å eie utenlandske aksjer i utenlandske valutaer. Så du med stor sikkerhet har råd til en iPhone i 2020 også.

Markedsdriverne på -2-3

Konjunktur (figur 7) er fortsatt en negativ markedsdriver hvor klare og robuste signaler om vendepunkt i den brede økonomien uteblir. Sentimentet (figur 6) indikerer optimisme. Begge markedsdrivere taler for lavere risikotaking.

Momentum (figur 8) i globale aksjer er positivt og taler for økt risikotaking.

Verdi (figur 9) forteller oss at markedene, og spesielt det amerikanske, er sjeldent dyre. Det betyr at forventet avkastning på lang sikt er lavere enn normalt.

I tillegg til de objektive, tallfestbare markedsdriverne ønsker vi å ta hensyn til tematiske markedsdrivere som faller utenfor den kvantitative boksen, men som likevel vurderes av oss som viktige i markedsanalysen. Global pengepolitikk gir støtte for økt risikotaking (ikke vist her).

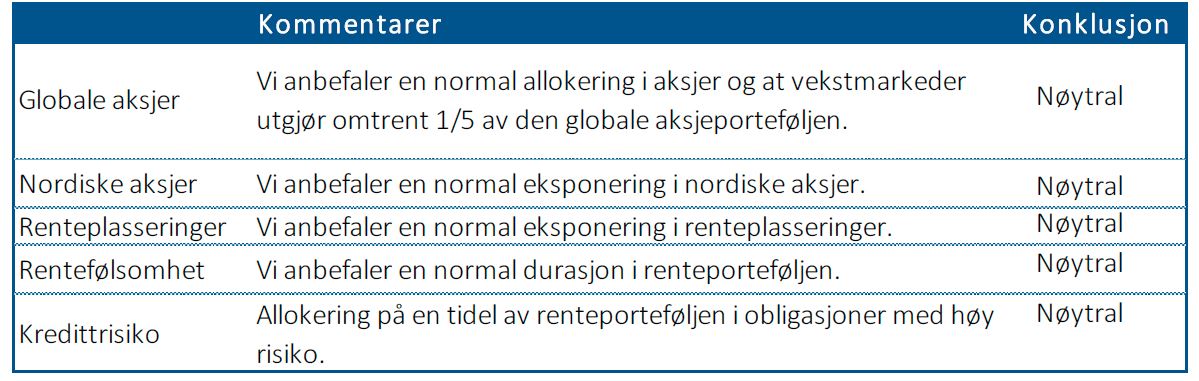

I figur 10 og 11 oppsummerer vi markedsdrivere og anbefalinger. Vi anbefaler normal allokering av aksjer i porteføljen.

Figur 6: Sentimentet gjenspeiler optimisme

Figur 7: Veksten i ledende indekser i USA og globalt

Figur 8: Momentum er en positiv markedsdriver

Figur 9: Lite verdi i aksjer etter ti år med kursoppgang

Figur 10: Oppsummering av markedsdriverne

Figur 11: Våre anbefalinger

[av_button label=’Tilbakemelding på markedsbrevet’ link=’page,26859′ link_target=» size=’large’ position=’left’ icon_select=’yes’ icon=’ue83b’ font=’entypo-fontello’ color=’theme-color’ custom_bg=’#444444′ custom_font=’#ffffff’ custom_class=» admin_preview_bg=» av_uid=’av-kzb2t8′]