God NOK avslutning på 2019

- Kapitalmarkedene avsluttet 2019 rolig og behersket, med god avkastning i risikofylte investeringer.

- En betydelig styrking av den norske kronen, NOK, bidro til at god global aksjeavkastning i desember ga et lite tap målt i NOK.

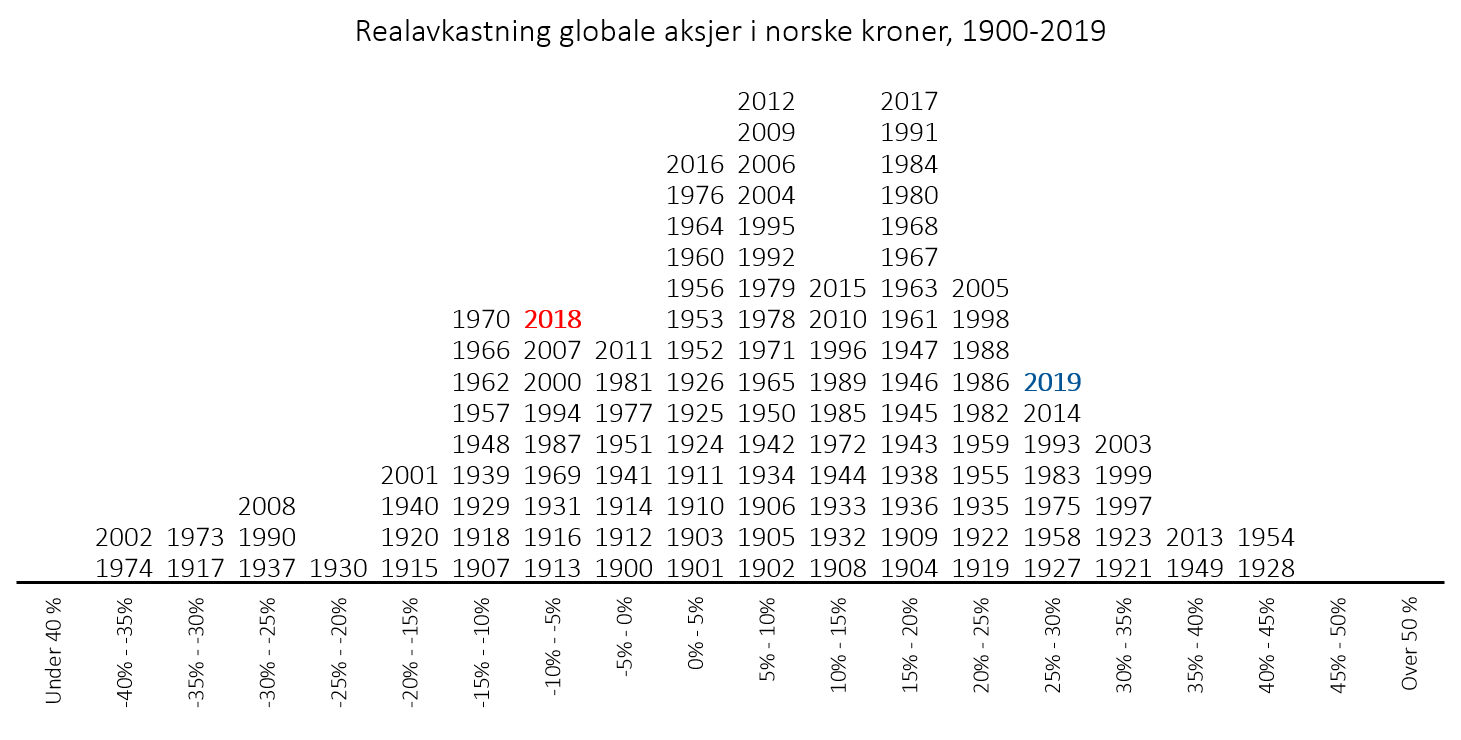

- Børsåret 2019 var et av de sterkeste siden 1900. Det er kun ni kalenderår som har hatt klart sterkere avkastning enn i 2019.

Klikk her for å laste ned pdf-versjon av markedsbrevet.

Sjeldent sterke aksjemarkeder

Globale aksjer ga en avkastning i desember på omtrent tre prosent målt i lokale valutaer, jf. figur 1. Et stort skift i kronekursen, som styrket seg fem prosent målt mot dollar i desember, bidro likevel til at det globale aksjemarkedet falt i overkant av en prosent målt i norske kroner, NOK. Den norske kronen hadde svekket seg 15-20 prosent mot amerikanske dollar siden 2018, så den sterke NOKavslutningen ser foreløpig mer ut som en korreksjon etter lengre tids kronesvekkelse; en svekkelse som nylig initierte et eget forskningsprosjekt i Statistisk sentralbyrå for å finne ut av kronens fall de siste årene. Vi driver ikke med valutaprognoser i Formuesforvaltning, men det er verdt å ha i bakhodet at norske kroner historisk har vært spesielt svake i perioder med avtakende vekst i global industriproduksjon-

Figur 1: Globale aksjer i 2019 fra tre valutaperspektiver

I markedsbrevet for oktober 2019 skrev vi at «helt i det siste har de ledende industriindeksene styrket seg». I brevet fra desember slo vi fast at «[d]et meste av kronens historiske svekkelser har kommet i perioder med avtakende vekst i den globale industriproduksjonen. Derfor har det historisk vært interessant å se etter positive skift i utsiktene for global industri i perioder hvor kronen allerede har etablert et negativt momentum. Fordi utsiktene for global industri nettopp har gått fra å være negative til å bli mer positive, finnes det fundamentale grunner for at kronens svekkelse kan nærme seg slutten.

Av hensyn til risikospredning og at kronestyrkelsen har vært beskjeden i perioder med positive skift i industriutsiktene vil vi likevel anbefale kundene våre å eie utenlandske aksjer i utenlandske valutaer. Så du med stor sikkerhet har råd til en iPhone i 2020 også». Timingen på disse bemerkningene synes å ha vært god i lys av siste kronebevegelse, men vi vil likevel advare mot valutaspekulasjoner når de fleste norske investorer i utgangspunktet har en for høy utsatthet mot norske kroner.

Børsåret 2019 skriver seg inn i historiebøkene som et av de sterkeste de siste 120 årene, jf. figur 2. Det har siden 1900 bare vært ni kalenderår som har vært klart sterkere enn 2019. Siden årtusenskiftet er det kun 2003 og 2013 som var betydelig sterkere enn fjoråret.

Figur 2: Aksjeåret 2019 var et av de sterkeste siden 1900

Når vi går inn i 2020, er det som et omvendt speilbilde av 2019. Mens stemningen i aksjemarkedet var på frysepunktet på denne tiden i fjor, er det nå som om opptiningen har fått alle til å bli optimister, jf. sentimentutviklingen i figur 5. Omgjort til grader på barometret – som går fra maksimalt 50 varmegrader til 50 minusgrader – er det som om det var 44 kuldegrader på julaften 2018, mens det var 39 plussgrader på julaften 2019. Det er som å gå fra det kaldeste Karasjok til Costa del Sol på sitt varmeste i løpet av ett kalenderår.

Tema: Prognosemakeriets kunst

Et nytt år bringer alltid med seg en flom av prognoser for det nye året. Spådommer har nok alltid fascinert oss mennesker, som om vi tiltrekkes av det umulige. Det er åpenbart ingen som vet hva som skjer i morgen. Poenget ble formulert av greske filosofier for snart 2500 år siden, og Sokrates skal ha sagt at «jeg vet at jeg ikke vet (…) og dermed er jeg litt visere enn den personen som tror han vet noe han ikke kan vite». Som vi skal se, vet vi en hel del om prognoser i finans; dette gir generelle innsikter som alltid er verdt å ha i bakhodet, og ikke minst nå – midt i prognosenes høytid.

Å studere prognoser i finans kaster lys over de gamle filosofenes visdom. I figur 3 viser vi utviklingen i faktisk resultatvekst (se blå linje) i amerikanske selskaper i Standard & Poor’s 500-indeksen. Samtidig viser vi hva aksjeanalytikerne spår om veksten de neste 12 månedene (grå linje). Øyet tar ikke feil; verdens beste aksjeanalytikere bruker i realiteten det siste årets faktiske, rapporterte resultatvekst som prognose på neste år vekst. Det kan sammenliknes med å bruke gårsdagens vær som prognose på været i morgen.

Figur 3: Faktisk vekst og estimert vekst følger hverandre

I de greske filosofenes verden må prognosemakeren være ydmyk. Og det er nettopp det vi observerer blant verdens beste prognosemakere for samfunnsøkonomiske spådommer. Ved å rangere samfunnsøkonomene etter hvor godt de treffer med sine estimater på utviklingen i makroøkonomiske nøkkeltall, finner vi først og fremst at det er så å si ingen prognosemakere som slår konsensusspådommen. I en artikkel i Dagens Næringsliv fra den 19. desember 2019 kåret vi «Norges beste økonomer». Da fant vi at ingen av de norske økonomen traff bedre enn konsensusspådommen, som ganske enkelt er den midterste spådommen i en rekke av estimater. Vi fant også at de økonomene som avvek minst fra konsensus, var de som over tid traff best blant sine konkurrenter. Den norske undersøkelsen reflekterer det vi allerede visste fra vår studie av amerikanske prognosemakere. Også i USA, hvor tallmaterialet er mye mer omfattende (over 700.000 individuelle estimater fra mer enn 500 økonomer fra 1996 til 2019), finner vi samme mønster som i Norge. I figur 4 har vi illustrert amerikanske økonomers meningsstyrke – definert som avvik fra konsensusspådommen – samt deres plassering i sammendraget over de beste prognosemakerne. Det er åpenbart at det er en sammenheng mellom meningsstyrke og spådommenes treffsikkerhet. Det er verdt å merke seg at samme mønster ville fremkommet i en teoretisk simulering av spåmenn, hvor vi bruker datamaskinen til å konstruere ett sett med spåmenn som systematisk holder seg nær konsensus og et annet sett med spåmenn som avviker mer fra medianspådommen; teori forteller samme historie som empiri (dvs. faktiske observasjoner).

Figur 4: Sterke meninger gir prognoser som bommer mer

Medianens kraft kan brukes på to intelligente måter. Det første alternativet går ut på å utelukkende bruke kraften i medianspådommen når man lager sine egne estimater; da blir man en gratispassasjer som utnytter visdommen som ligger i andres prognosearbeid. Det andre alternativet er å bruke andres visdom, samtidig som man har et aktivt forhold til når konsensus’ er svakt – slik at man identifiserer muligheter til å gjøre det litt bedre enn konsensus med sine egne spådommer. Det er åpenbart at det sistnevnte alternative krever en annen form for innsats enn det førstnevnte alternativet; og erfaringen med hundretusener av økonomiske prognoser fra USA og Norge forteller oss at det er lettere sagt enn gjort å slå den visdommen som allerede er innbakt i medianprognosen.

Merk at denne fortellingen om prognosemakeriets kunst kan brukes til å forstå skillet mellom aktiv og passiv forvaltning. Passiv forvaltning er utelukkende basert på kraften i medianen, mens aktiv forvaltning utfordrer denne visdommen ved å ha et aktivt forhold til medianspådommen. Det er åpenbart at også aktive prognoser, aktiv forvaltning, best ledsages av den ydmyke visdommen Sokrates formulerte for 2500 år siden. Aktiv forvaltning gir for øvrig rom for mer tilpasning enn passiv.

Markedsdriverne på -2-3

Konjunktur (figur 6) er fortsatt en negativ markedsdriver hvor klare og robuste signaler om vendepunkt i økonomien uteblir. Sentimentet (figur 5) er ekstraordinært høyt. Begge taler for lavere risikotaking.

Momentum (figur 7) i globale aksjer er positivt og taler for økt risikotaking.

Verdi (figur 8) forteller oss at markedene, og spesielt det amerikanske, er sjeldent dyre. Det betyr at forventet avkastning på lang sikt er lavere enn normalt.

I tillegg til de objektive, tallfestbare markedsdriverne ønsker vi å ta hensyn til tematiske markedsdrivere som faller utenfor den kvantitative boksen, men som likevel vurderes av oss som viktige i markedsanalysen. Global pengepolitikk gir støtte for økt risikotaking.

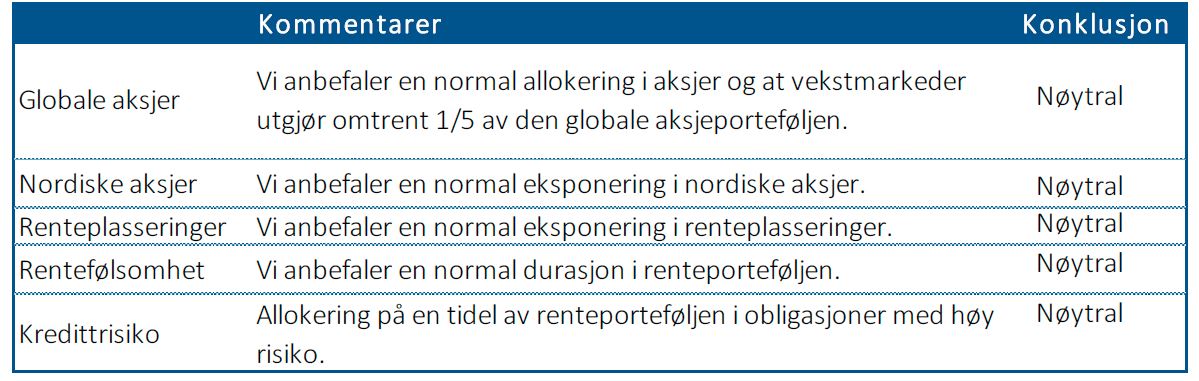

I figur 9 og 10 oppsummerer vi markedsdrivere og anbefalinger. Vi anbefaler normal allokering av aksjer i porteføljen.

Figur 5: Sentimentet er sjeldent høyt

Figur 6: Veksten i ledende indekser i USA og globalt

Figur 7: Momentum er en positiv markedsdriver

Figur 8: Lite verdi i aksjer etter ti år med kursoppgang

Figur 9: Oppsummering av markedsdriverne

Figur 10: Våre anbefalinger