Optimismen fordunstet

- Den ekstreme optimismen fra april slapp taket i mai i kjølvannet av fallet på verdens børser.

- Etter et globalt børsfall på fem prosent i mai, har aksjer og obligasjoner gitt samme avkastning siden utgangen av 2017.

- En spesielt gunstig utvikling i et fåtall store aksjer i kombinasjon med en svak krone tilslører en underliggende svakhet i aksjemarkedet.

Klikk her for å laste ned pdf-versjon av markedsbrevet.

Kalddusj for optimistene

Vi påpekte i markedsbrevet for mai at «sentimentet har så å si aldri reflektert mer optimisme enn i dag». Samtidig påpekte vi at «normalt er så ekstreme utslag av optimisme et signal om å ikke la seg rive med, men å være mer nøktern til avkastningsutsiktene på kort sikt». Så var det som om det gikk troll i ord og store deler av den sterke børsoppgangen fra tidligere i år fordunstet, jf. figur 1. Samtidig gikk stemningen blant aktørene i markedet fra historisk optimisme til begynnende pessimisme

Figur 1: Globale og nordiske aksjer siden januar 2018

Mens aksjemarkedet bød på en kalddusj i mai, fortsatte rentemarkedet en trend vi har observert en stund. Eksempelvis falt rentene i tyske statsobligasjoner med lang løpetid under nullstreken igjen, til historisk lave nivåer. Stadig lavere obligasjonsrenter tolkes av mange som at utsiktene for verdensøkonomien er svake.

Merk at det betydelige rentefallet i sikre obligasjoner gir kursgevinst for renteinvestorer; obligasjoner fungerer gjerne som en kjærkommen buffer mot porteføljesvingninger i perioder hvor aksjekursene faller. I figur 2, svart linje, ser vi at verdien av en global obligasjonsportefølje av høyere kvalitet har fortsatt å stige i verdi gjennom mai, mens aksjeverdier falt.

Figur 2: Obligasjoner av ulike kvaliteter siden januar 2018

Selv om store og høyprofilerte selskaper i USA nylig dro det amerikanske aksjemarkedet til nye rekorder, står det ikke like godt til i resten av aksjemarkedet. Går vi utenfor USA og til mindre selskaper, blir bildet mer nøkternt. I figur 3 viser vi utviklingen i globale aksjer fra to ståsteder; verdensindeksen målt i kroner samt en likevektet global aksjeindeks målt i dollar. I tillegg har vi tatt med globale obligasjoner for sammenlikningens skyld. En likevektet indeks gjenspeiler utviklingen i aksjemarkedet uavhengig av selskapsstørrelse, mens vanlige aksjeindekser farges av utviklingen i et fåtall store selskaper. Vi ser at den likevektede globale aksjeindeksen har falt åtte prosent målt i dollar siden utgangen av 2017. Den vanlige globale aksjeindeksen er imidlertid opp seks prosent i kroner som følge av god utvikling i et fåtall store selskaper samt en betydelig kronesvekkelse i perioden. Globale obligasjoner har vært svært konkurransedyktige i samme periode.

Figur 3: Store selskaper og svak krone overskygger svake aksjemarkeder

Tema: Globalisering på retur og fall i handelsveksten

Media fokuserer for tiden mye på utviklingen i forhandlinger om vilkår for handel mellom stormakter som USA og Kina. Det spekuleres i om verdenshandelen vil ta skade av konfliktene og om vi står overfor en alvorlig handelskrig. Som vanlig er media sent ute med å se det åpenbare i støvet som virvles opp av de aller siste meldingene på Twitter; globaliseringen har vært på retur siden finanskrisen og verdenshandelen er for lengst inne i en resesjon.

Det er en fordel å skille det strukturelle fra det sykliske. Med «strukturelt» mener vi en utvikling som strekker seg over lang tid; en periode på flere år som fanger opp endringer i systemet. Med «syklisk» mener vi forhold av kortvarig natur. Merk at sykliske trender kan gå motsatt vei av de strukturelle. Det fører ofte til forvirring fordi en del analytikere ikke skiller mellom korte og lengre trender; og i forvirringen vinner ofte det kortsiktige.

Figur 4: Indikator på globalisering

Figur 4 er et forsøk på å fange opp skift i globaliseringen. Når verdenshandelen vokser raskere enn økonomien for øvrig, stiger linjen i figuren; når verdenshandelen vokser langsommere enn økonomien som helhet, faller linjen. Vi ser at det i perioden fra årtusenskiftet og frem til finanskrisen i 2008 var vekst i globaliseringen. Så kom et skifte som brakte med seg en topp i globaliseringstrenden, og siden har globaliseringen vært på retur. Med andre ord er det feil å knytte et vendepunkt i globaliseringstrenden til president Donald Trump; det iøynefallende skiftet i globaliseringen kom med tidligere president Barack Obama, et skifte som fortsatt pågår.

Når vi går over til det sykliske bildet, finner vi at det var en klar veksttopp i verdenshandelen i januar 2018. Det siste halvannet året har veksten blitt stadig lavere, og ved inngangen til 2019 ble den negativ. Nå har veksten i global handel vært negativ så lenge at det er betimelig å snakke om en resesjon i global handel, jf. figur 5. Figuren viser årsveksten i globale handelsverdier målt i dollar. Målt i volum i stedet for verdier (ikke vist her) er bildet enda mer negativt.

Figur 5: Vekst i globale handelsverdier målt i dollar

Beretningene i media overskygger også et annet sentralt faktum; nemlig at USA er relativt lite avhengig av eksport i forhold til land som Kina, India og Japan, jf. figur 6. Figuren viser også at eurosonen med årene har blitt mest avhengig av handel (justert for handel mellom eurolandene slik at vi ser på eksport ut av eurosonen) av de nevnte landene. Med andre ord er det USA som setter dagsorden i handelsforhandlinger, selv om det er eurosonen som er aller mest avhengig av global handel.

«Europa er tilskuer til at USA er i konflikt», skrev Janne Haaland Matlary, professor i internasjonal politikk, i Dagens Næringsliv den 29. mai i år. Hun siterte også en kollega som skal ha sagt at «Trump has courage but no decency; Europe has decency but no courage». Den pågående handelskrigen er interessant, men dekningen i media gir et fordreid bilde av fakta. For globaliseringen har strukturelt sett vært på retur i over et tiår allerede, og syklisk sett ligger veksttoppen i verdenshandelen halvannet år bak oss. Og det er ikke USA som er mest avhengig av eksport; eurosonen er langt mer eksponert mot globaliseringen, men mangler motet til å handle resolutt i euroområdets interesse.

Figur 6: Eksportavhengighet (eksport som andel av økonomien)

Markedsdriverne på 1-2-3

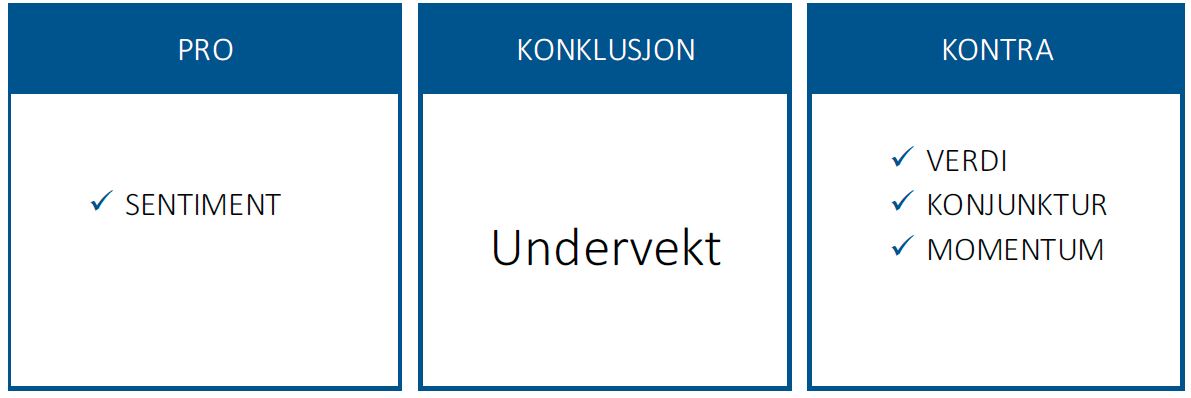

Ved utgangen av april var momentum i ferd med å skifte fra avtakende til tiltakende. I mai surnet imidlertid aksjemarkedet og momentum står fortsatt som en negativ markedsdriver (figur 9). Samtidig har sentimentet falt fra rekordhøy optimisme til å være nøytralt (figur 7).

Verdi (figur 10) forteller oss at markedene, og spesielt det amerikanske, er sjeldent dyre. Det betyr at forventet avkastning på lang sikt er lavere enn normalt.

Konjunktur er fortsatt en negativ markedsdriver (figur 8).

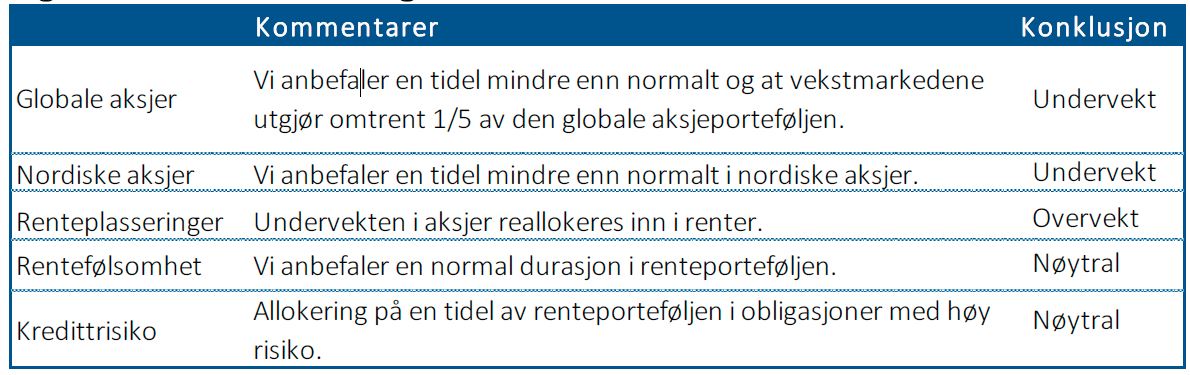

I figur 11 og 12 oppsummerer vi markedsdrivere og anbefalinger. Vi anbefaler å ta mindre risiko enn normalt gjennom en undervekt i aksjer.

Figur 7: Sentimentet har falt

Figur 8: Veksten i ledende indekser i USA og globalt peker ned

Figur 9: Momentum er for tiden en negativ markedsdriver

Figur 10: Lite verdi etter ti år med oppgang i markedene

Figur 11: Oppsummering av markedsdriverne

Figur 12: Våre anbefalinger

*Momentum er i ferd med å snu og vi forventer et endelig momentumsignal i løpet av første halvdel av mai.

[av_button label=’Tilbakemelding på markedsbrevet’ link=’page,26859′ link_target=» size=’large’ position=’left’ icon_select=’yes’ icon=’ue83b’ font=’entypo-fontello’ color=’theme-color’ custom_bg=’#444444′ custom_font=’#ffffff’ custom_class=» admin_preview_bg=» av_uid=’av-kzb2t8′]