Rolig og vårlig – månedens markedsbrev:

- Verdens aksjemarkeder steg i april, ledet av modne markeder.

- Dollaren steg et par prosent mot en bred valutakurv.

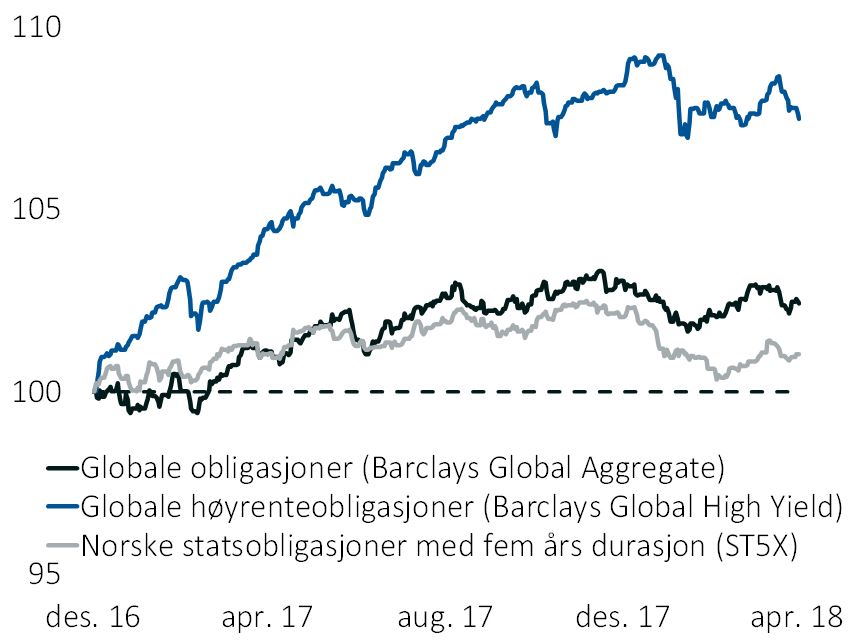

- Globale obligasjoner falt noe i verdi i april, drevet av amerikanske statsobligasjoner.

- Markedsdriverne på 1-2-3.

Trendskift og amerikanske renter

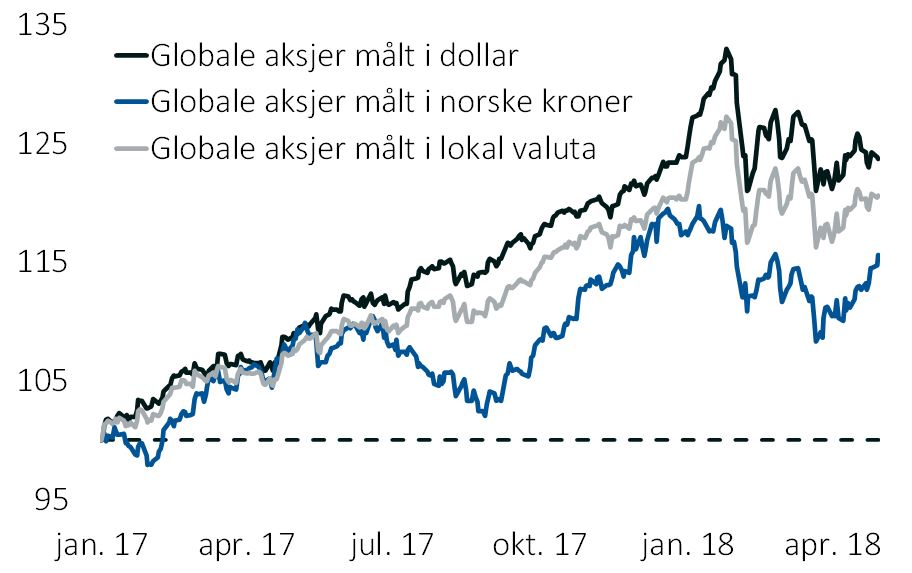

Hittil i år har en portefølje av globale aksjer og obligasjoner falt i verdi; aksjer med et par prosent (jf. figur 1) og obligasjoner med en halv prosent (jf. figur 2). Til sammenlikning steg globale aksjer åtte prosent i fjor på samme tid av året, mens obligasjoner ga en avkastning på én prosent.

Figur 1: Globale aksjer i lokale valutaer, dollar og kroner siden 2017

Den svakere starten på 2018 enn på 2017 reiser spørsmålet om vi har vært vitne til et trendskift. Svaret er at aksjemarkedene ennå kjennetegnes av et positivt momentum. Slik vi har definert momentum – som retningen i en trendlinje representert av et 200 dagers glidende gjennomsnitt av kursen på verdensindeksen – er momentum positivt på global basis; og tre av fire markeder har fortsatt et positivt momentum.

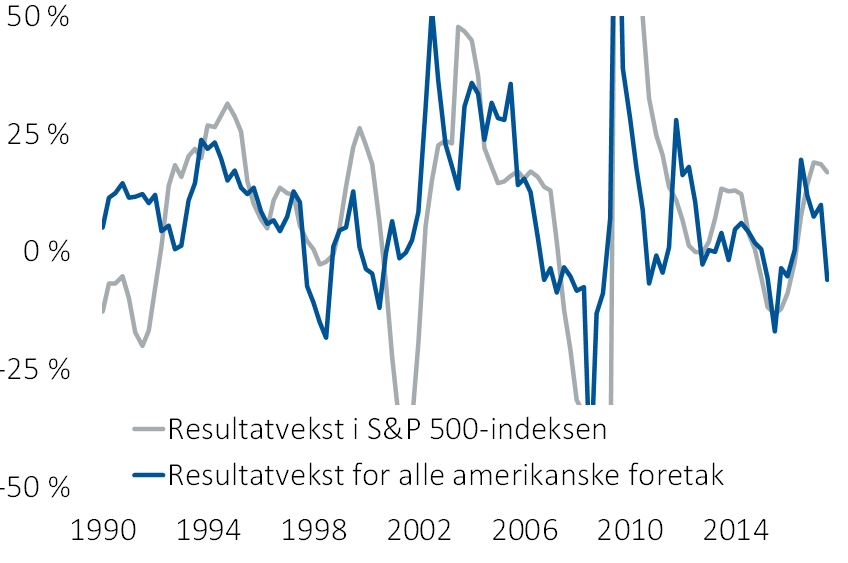

Spørsmålet om et mulig trendskift må derfor besvares på et annet vis enn ved å se på trenden i det globale aksjemarkedet. La oss derfor undersøke momentum i selskapenes inntjening i USA. I figur 3 har vi beregnet årsveksttakten i de selskapene som inngår i Standard & Poor’s 500-indeksen, samt i hele den amerikanske foretakssektoren. Når vi dykker ned i de faktiske resultattallene i USA, finner vi at inntjeningsmomentum generelt toppet ut i fjerde kvartal 2016, mens resultatmomentum toppet ut i tredje kvartal i 2017 i de 500 selskapene i S&P 500-indeksen.

At resultatveksten er høyere i S&P 500 enn i foretakssektoren generelt, kan skyldes en høyere eksponering mot utenlandske valutaer og tilbakekjøp av aksjer. Dollaren har svekket seg omtrent ti prosent siden desember 2016 og har dermed bidratt til en positiv vekslingseffekt for amerikanske selskaper med omsetning i utlandet.

Figur 2: Svakere avkastning i obligasjoner med lav og høy risiko

I april styrket dollaren seg med et par prosent; det er den sterkeste måneden for dollaren siden november i 2016. Samtidig steg amerikanske ti års statsrenter over tre prosent for første gang siden utgangen av 2013. Begge deler er av interesse i det kortere bildet; dollaren påvirker selskapers inntjeningskapasitet i og utenfor USA, og renten fungerer som et barometer på det risikofrie alternativet til den risikosøkende investor.

Figur 3: Årsveksten i amerikanske selskapers inntjening har toppet ut

Tema: Gapet i kundeavkastningen

I Formuesforvaltning har vi snart 20 års erfaring med investeringer og konstruksjon av robuste porteføljer. De første årene kunne man med rette lure på om de gode resultatene skyldtes flaks; for myntkasteren er ikke nødvendigvis god hvis han får mynt i sju av ti tilfeller. Men så fortsatte den gode utviklingen i periode etter periode; når myntkasteren har fått mynt i 70 av 100 tilfeller, er det god grunn til å avfeie den vanlige antakelsen om at utfallet bare skyldtes tilfeldigheter og flaks.

I 2018 er vi stolte av den risikojusterte avkastningen modellporteføljene våre har oppnådd; ikke bare i teorien, men basert på den faktiske avkastningen i våre investerbare løsninger (se figurene på side 18 og 19 i temadelen i markedspresentasjonen for mai for detaljer).

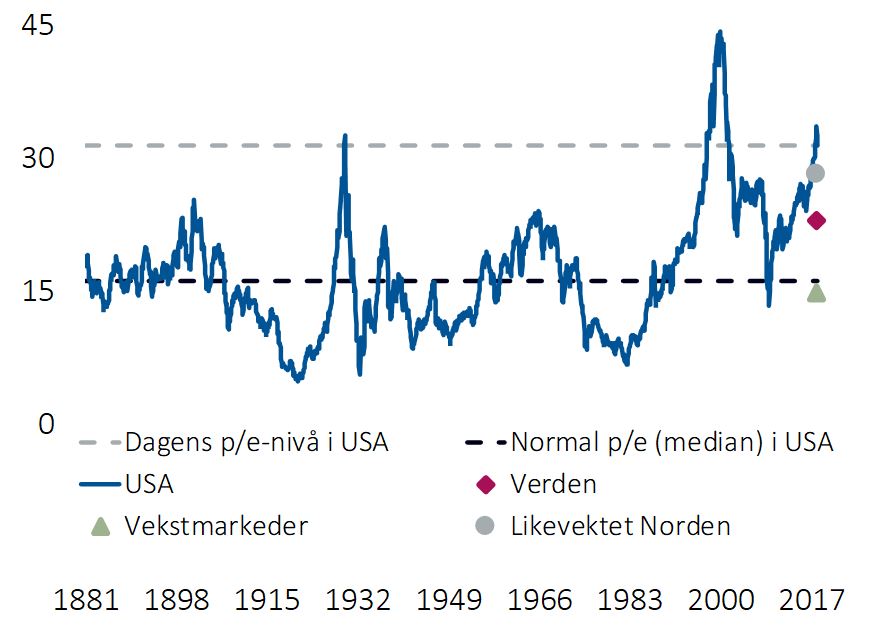

Dessverre tror vi det fremover blir vanskeligere å oppnå høy avkastning enn det har vært de siste ti, tjue årene. Årsaken er primært at rentenivået er lavere enn før. I tillegg kommer at risikopremiene – det vil si den kompensasjon investoren får for å ta risiko – er lavere i dag enn tidligere. Eksempelvis har amerikanske aksjer aldri vært dyrere nå og rentedifferansen mellom obligasjoner av høy og lavere kvalitet er lav og sammentrykt.

Med dette som bakteppe er det viktigere enn noensinne å få hentet ut den avkastningen som markedene byr på, i tillegg til å sørge for at man optimerer sannsynligheten for meravkastning samtidig som risikoen spres optimalt. Dette er ikke enkelt, men våre sju verdiskapende trinn er et forsøk på å illustrere hva vi har gjort for kundene våre de siste 20 årene og hva vi har fokus på fremover, jf. figur 4.

Men det er flere skjær i sjøen. Data fra USA har i en årrekke dokumentert et gap mellom produkt- og kundeavkastningen. Ifølge analyseselskapet Dalbars siste årsrapport har amerikanske aksjefondskunder oppnådd en avkastning som ligger to prosent under markedsavkastningen de siste 20 årene. Noe av dette er kostnader, men det meste skyldes aksjefondskunders systematiske avvik fra markeds- eller indeksporteføljen; de går inn og ut av markedet på ulike tidspunkter og eier porteføljer som avviker systematisk fra markedet eller indeks.

Denne erfaringen er dessverre ikke begrenset til USA. De siste årene har vi gjort tilsvarende undersøkelser blant over 1000 av våre egne kunder. Vi finner at den risikojusterte avkastningen kunne vært bedre for mange av kundene våre; avkastningen i Formuesforvaltnings modellporteføljer har vært bedre enn gjennomsnittskundens avkastning. Og gapet er så stort at det utvilsomt er i kundens interesse å bekjempe gapet i en fremtid med lave renter og sammentrykte risikopremier.

Årsaken til gapet mellom kundeavkastningen og Formuesforvaltnings modellporteføljer er åpenbar: En del kunders porteføljer er ikke helt lik modellporteføljene våre. Derfor er det så viktig fremover at formuesforvaltningen baseres fullt og helt, ikke stykkevis og delt på Formuesforvaltnings modell for suksessfulle investeringer, dvs. alle trinnene i figur 4; dermed blir porteføljen satt sammen på et vis som i våre øyne maksimerer forholdet mellom avkastning og risiko.

For å lykkes best mulig med de sju trinnene er det verdifullt å bevisstgjøres på kilder til gapet mellom modellporteføljenes avkastning og kundeavkastningen. Disse avvikene kan skyldes porteføljekonstruksjonen, at rapportert avkastning inneholder avkastningsbidrag fra løsninger som ikke er anbefalt av Formuesforvaltning, den emosjonelle faktoren kan ha påvirket beslutninger underveis om for eksempel rebalansering, aversjon mot porteføljeendringer spiller en rolle, og det samme gjør et annet syn på valuta enn Formuesforvaltning anbefaler (vi anbefaler å ikke valutasikre aksjeinvesteringene). En del avvik fra Formuesforvaltnings modell er bevisste, andre er ikke fullt så bevisste og praktisk håndtering av kontanter og transaksjoner kan bidra til et gap. I tillegg kommer at en del kunder har behov som ikke gjør det mulig å følge alle anbefalingene fra Formuesforvaltning.

Figur 4: Sju verdiskapende trinn på veien mot høyest mulig avkastning

Å lykkes med formuesforvaltning basert på de sju trinnene – samt unngå de nevnte kildene til avkastningsgapet – er utfordrende. For mange vil en enda tettere investeringsrådgivning, basert fullt og helt på Formuesforvaltnings modell, være løsningen. Men i en del tilfeller tror vi kunder ville fått en enda bedre opplevelse hvis Formuesforvaltning tok seg av forvaltningen fra a til å i det daglige, uten å bry kunden med rebalanseringer, endringer i porteføljekonstruksjonen, valutasyn og annet.

Tilbudet vårt om diskresjonær forvaltning – som vi lanserte i fjor som et alternativ til vanlig investeringsrådgivning – må ses i sammenheng med det overordnede temaet i denne artikkelen. Diskresjonær forvaltning – gitt at den passer kundens behov – er den enkleste måten å levere forvaltning på helt etter Formuesforvaltnings modell, hvor gapet minimeres og den risikojusterte avkastningen maksimeres. For mange kan diskresjonær forvaltning være riktig løsning i en fremtid med lavere forventet avkastning.

Markedsdriverne på 1-2-3

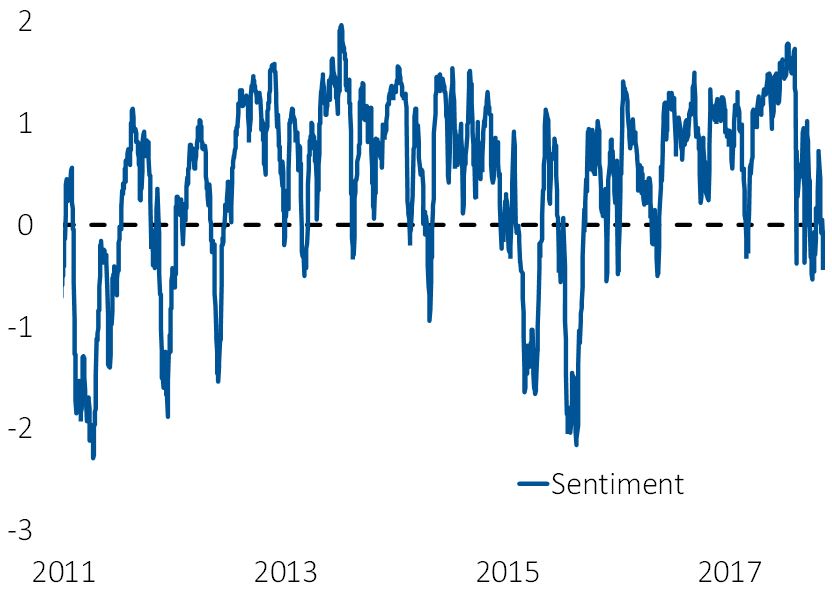

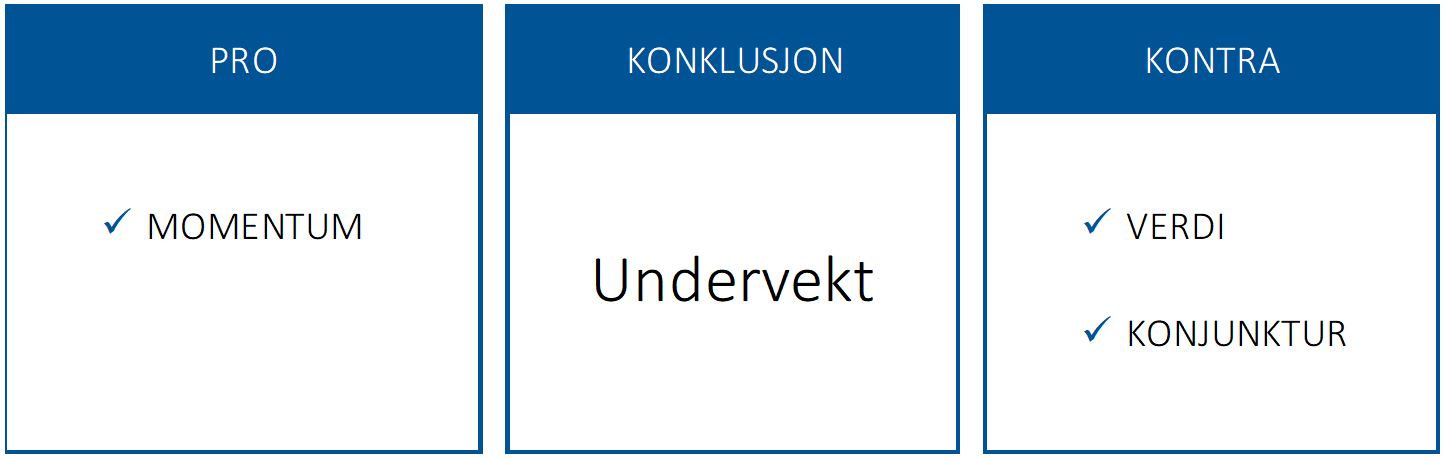

I figur 5, 6, 7 og 8 har vi illustrert utvikling og tilstand i de tallfestede og objektive markedsdriverne sentiment, konjunktur, momentum og verdi:

- Sentimentet (figur 5) har steget og er i dag nøytralt

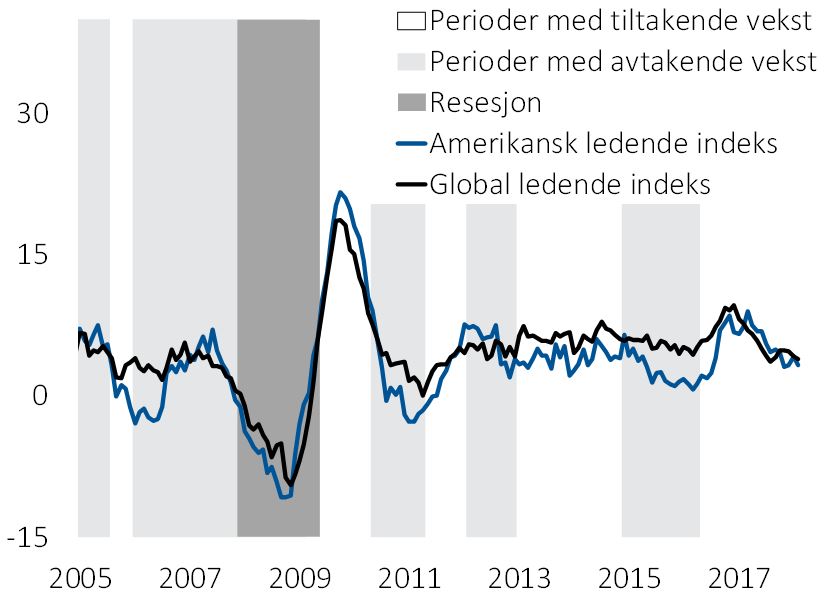

- Konjunktur (figur 6) er en negativ markedsdriver.

- Momentum (figur 7) er klart positivt på global basis.

- Verdi (figur 8) forteller oss at markedene er sjeldent dyre. Det betyr at forventet avkastning på lang sikt er lavere enn normalt.

Figur 5: Sentimentet er nøytralt

Figur 6: Veksten i ledende indekser i USA og globalt peker ned

Figur 7: Momentum er en positiv markedsdriver

Figur 8: Det er mindre verdi enn normalt i aksjer

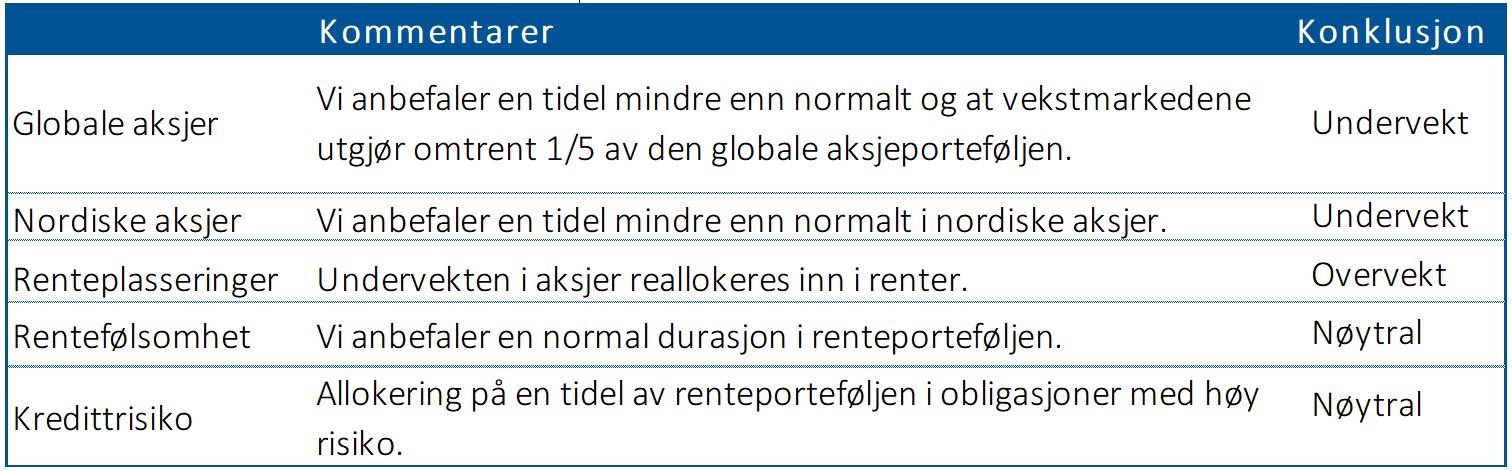

I figur 10 og 11 oppsummerer vi markedsdrivere og anbefalinger. Vi anbefaler undervekt i aksjer og å ta mindre risiko enn normalt.

Figur 9: Oppsummering av markedsdriverne

Figur 10: Våre anbefalinger

Hvis du har tilbakemeldinger på dette markedsbrevet kan du sende inn din kommentar til oss ved å trykke på knappen nedenfor.

[av_button label=’Tilbakemelding på markedsbrevet’ link=’page,26859′ link_target=» size=’large’ position=’left’ icon_select=’yes’ icon=’ue83b’ font=’entypo-fontello’ color=’theme-color’ custom_bg=’#444444′ custom_font=’#ffffff’ custom_class=» admin_preview_bg=» av_uid=’av-kzb2t8′]